QYLD全力太郎ことQ太郎です。

みんな大好きFOMC(米連邦公開市場委員会)ですが、14、15日の会合で、主要政策金利を0.75ベーシスポイント、つまり0.75%利上げすることが決まりました。

また来月も大幅利上げに動くことを明言しています。

0.75%もの大幅利上げをするのは、1994年以来になります。

10日に発表した消費者物価指数(CPI)が8.6%という、先月を超えるわけわからない数字を叩き出しています。

あきらかにインフレ以外の何物でもないので、インフレをおさえるための積極利上げは仕方のないところでしょう。

昨年の「インフレは一時的」発言は何だったのかという話ですね。

ただ、事前の予想自体、0.75%の利上げ予想が大多数だったので、今回の利上げ自体は大きなサプライズにはなりません。

ドル円為替も、急激に円安が進むわけでもなく、普通に133~134円あたりを普通に横這いと、今回の利上げが事前に織り込まれているような状況ですね。

以前も記事にしましたが、長期的には円安とは思いますが、年末から来年にかけては円高方向への警戒も必要かなとは思います。

直近では7月の参院選前に、票取りのために岸田総理が何か仕掛けてくるかもしれません。

そもそも年末から来年にかけて米国がリセッション入りすると、ずるずる円高にひっぱられる可能性もあります。ITバブル時がまさにそうでした。詳しくはこちらを参照してください。

米国の現在の経済状況ですが、まだまだ堅調です。

雇用は伸びていますし、失業率は低いままです。というか、人手不足状態です。

ただ利上げが続くと、お金が借りにくくなりますので、中小企業へのダメージは大きくなりますね。

中小企業を含む米国株式ETFのVTIは、VOOに比べて厳しい展開になるかもしれません。現在すでに厳しい状況ですけどね。

VTIは上下のブレが激しいので、Q太郎のようにボラティリティを抑えたい方はVOOやVIGのほうがいいでしょう。詳しくはこちらを参照してください。

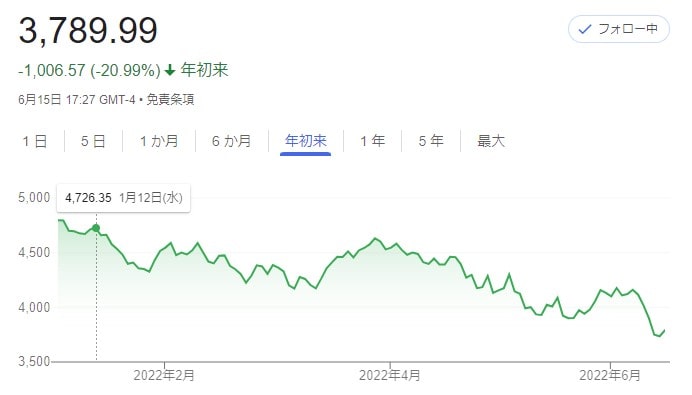

株価の方ですが、利上げの発表を受けて、S&P500は前日比で+1.46%と上がりました。上がったと言っても、年初来から見れば微々たるもので、まだ年初来下落率は-20.99%といったレベルです。

またNASDAQは前日比で+2.5%と上がりました。年初来では-29.90%と、不名誉な-30%ラインを越えての回復です。

なんで上がったのかといえば、パウエル議長が

「0.75ポイントの利上げが一般的になるとは考えていない」

と述べてしまったことや、米国経済自体がまだまだ堅調だということからの、売却した株の拾い直しといったところでしょう。

ただQ太郎的には、「0.75ポイントの利上げが一般的になるとは考えていない」とか、余計なことは言わない方がいい気がしました。

あとで撤回するときに面倒なことになる気もします。

そんなわけで今回はFOMC後の米国ETFの動きと、今後についてです。本動画をYouTube動画で観たい方はこちらのリンクから。

米国ETFの現状と今後

さて、米国ETFの動きです。今後の大幅利上げ後の参考にもなるとは思います。

まずはインデックス四天王のVTI、VOO、VIG、VYMからです。

VTI/VOO/VIG/VYM/QQQ

人気の全米株式ETFのVTIですが、前日比+1.46%です。年初来では-21.95%と、S&P500の年初来下落率-20.99%を上回ってしまっていますね。S&P500に比べてボラティリティが大きいことがわかります。

今後継続する利上げによって、中小企業へのダメージがじわじわと入ってきそうな展開が心配されます。

こういう時期はリターンよりもリスク管理を重視した方がいいかなとQ太郎は思います。詳しくはVTIよりいいものいいものあるんじゃないかシリーズを参照してください。

S&P500ETFのVOOのほうは前日比で+1.43%、年初来では-20.66%と、S&P500をそこそこトレースできています。

年初の440ドルから見ると、現在価格は350ドル前後なのでかなり値ごろ感は出てきていますが、まだまだ下がる可能性もあるので、押し目買いポイントにはなりづらいかなとは思います。

連続増配ETFのVIGですが、前日比+0.97%です。年初来で-16.81%とVTIやVOOに比べると、マイルドな下げになっています。とは言っても、落ちるときはやはり落ちますね。

高配当ETFのVYMは前日比で+0.42%、年初来では-8.97%と他の3つと比べると下げ幅は小さいです。ここは下げトレンドでの高配当株の強みが出ていますね。

他の高配当ETFのHDVとSPYDも見ていきましょう。

HDV/SPYD

HDVは先日にズドンが入りました。これまでの値上がりを消し飛ばしてからの、年初来価格まで値段を戻しました。

前日比では-0.08%と、ほぼFOMCの影響はありません。年初来では-1.01%です。

高配当御三家の問題児であるSPYDですが、こちらもズドンが来て年初来の値上げを消し飛ばしたどころか、大きなマイナスを付けました。前日比+0.05%、年初来-4.77%です。

セクターETFも見ていきましょう。

VDE/VDC/VPU/VHT

エネルギーセクターETFのVDEは、ウクライナ問題によっての追い風で年初来から+43.40%と大きく伸ばしていきましたが、陰りも見えてきています。前日比-1.88%と、他のETFとは逆に下げていますね。

みんな大好き、生活必需品ETFのVDCは前日比+0.28%、年初来で-10.31%です。展開としてはレンジ幅での横横な展開ですね。利上げがある程度進んだのち、分配金利回りがよくなったときに拾っておきたい銘柄です。

電力・ガスなどの公益ETFのVPUは前日比で+0.70%、年初来では-6.11%です。こ

ちらも上がったり下がったりのレンジ展開になっていますね。エネルギー関係ですので、HDVやSPYDのようにズドンが来ています。

これも安くなって分配金利回りが上がったときに拾っていきたい高配当ETFです。

ディフェンシブETFの中ではボラティリティの高いヘルスケアセクターETFのVHTですが、前日比で+1.11%です。年初来だと-15.70%になっていますね。こちらも横横な展開です。

最後にコモディティを見ていきましょう。

DBC/DBA/GLDM/AGG

コモディティETFのDBCですが、前日比で+0.07%、年初来で41.80%になっています。右肩上がりながらも、値動きはけっこう激しめですね。ウクライナ問題がどうにもならないので、しばらくはまだ上がるのではないかと思います。

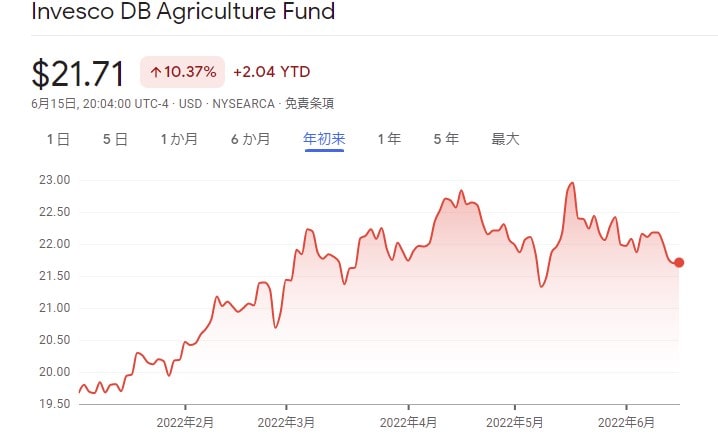

食料関係のアグリカルチャーETFのDBAですが、前日比で+0.05%、年初来で+10.37%です。世界的な食糧不足とはいえ、思ったほどの伸びはないかなといったところです。長期的には右肩下がりなので、短期的なうねりを取る投資にはなりますね。

ゴールドETFのGLDMですが、3月あたりにインフレ懸念で大きく上がったものの、そのあとは低調。前日比+1.31%、年初来で+1.45%です。基本横這いですね。

レバレッジETFのSPXL、SOXL、TECLは、前回の動画を参照してください。

まとめとQ太郎の見解

高騰率トップ3はVDE、DBC、DBAと、エネルギー・コモディティ関係になりました。

逆にワーストはQQQ、VTI、VOOとインデックス勢ですね。

株安だけではなく、年末~来年にかけては円高への戻しの可能性もあるので、今後も注意が必要になるかと思います。

Q太郎的には、VDC、VPUあたりが安くなったら拾っていこうかと。

具体的にはVDCの分配金が3%以上、VPUが4%以上ですね。それぐらい下がったらうれしいですが、どうなるかはわかりません。

いまの時期はリターンよりリスクを重視した投資を心掛けたほうがいいかと思います。