QYLD全力太郎ことQ太郎です。

中国で不動産大手の世茂集団(シーマオ・グループ)が、ドル建て社債の10億ドルを償還できなかったというニュースがありました。

中国の大手不動産の恒大集団も巨額の債務を抱えて経営危機に陥っていますし、中国の不動産バブルがはじけている状況です。

今回は中国不動産バブルの元凶ともいえるシャドーバンキング問題と、今後の中国投資について述べていきます。本記事をYouTube動画で観たい方はこちらのリンクから。

中国の不動産バブルとシャドーバンキング問題

まずは中国の不動産バブルとシャドーバンキング問題です。

なぜこうなったかについてですが、中国のシャドーバンキング問題があります。

この問題はいま急に発生したわけではなく、何年も前から言われていたことです。

シャドーバンキングとは、日本語に訳すると「影の銀行」ですね。

なんかかっこいい感じですが、ようするに銀行が帳簿外で融資をおこなっているという、法律の抜け穴を利用した融資です。

どういうことかと言えば、中国では銀行の融資額に上限があります。いくらでもお金を貸していいわけではないのですね。

一方、バブルに湧いていた不動産業者は、とにかくお金をたくさん借りて、たくさん投資したいわけです。

どうせ借りても、もっと高く売れるので、バンバン借りてバンバン売ろうという話ですね。

銀行はお金をたくさん貸せないので、どうすればいいかと言えば、高金利のファンドをつくるわけです。年間6%とか7%とかのレベルの高利回りなファンドですね。だいたい3~6カ月の短期のものが多いです。

このようなファンドをつくるのは、銀行では無くて信託会社です。それを銀行で「理財商品」として販売するということですね。

そしてこのファンドで集めた資金を不動産業者に貸すわけです。

あくまで信託会社のつくったファンドなので、表面上は、銀行の帳簿上に「お金を貸した」という事実はないわけです。

誰がこのファンドを買うかと言えば、誰でも買うことができます。

たとえば銀行にお金を預けたら3%ぐらいだけど、ファンドを買えば半年で年利6%が受け取れるとなると、「銀行に預けるよりファンドを買おう」という人は多くなるとは思います。

逆にファンドの資金の借り手である不動産業者のほうですが、資金が欲しいので金利が高くても借りたいわけです。6%以上だろうが借りたいのですね。

そんなわけで、高利回りファンドを販売し、それで得た資金を貸し出すというのが、銀行を通さない融資、すなわち「影の銀行」シャドーバンキングになるわけです。

それで、仮に借り手の不動産業者が潰れたばあい、誰が責任をとるのかという問題があります。

銀行からの融資と違って、ファンドは集めたお金を貸し出しているだけなので、不動産業者の財務の健全性とか、買い手のほうはいっさいわからないわけです。

財務が健全かどうかもわからない相手に、過剰融資しているような状況ですね。

不動産業界が好調ならそれでもいいのですが、近年、不動産業者がお金を借りている理由は、投資ではなくて、借金の返済になっています。

お金を借りて大きなビル建てたけど、入居者がほとんどいないとか、買い手がいないとかみたいなケースですね。家賃収入もないので借金だけを返し続けなければなりません。

そうなると、借金を返すために、借金をするという自転車操業状態になるわけです。そのお金をファンドから借りるのですね。それを返すのに、また別のファンドで、と借り換えを続けている状況です。

ずっとシャドーバンキングを続けらればいいのですが、現在中国政府がそれを止めようとしているのですね。

止まってしまえば、お金が借りられなくなるので、倒産してしまう会社も増えるでしょう。

するとどうなるかと言えば、借りたファンドのお金が返しきれなくなりますので、そのファンドを買った一般の人たちが、利子どころか元本もすべて損失してしまうことになります。

そうなると、「ファンドやべえ」ということになって、次のファンドも売れなくなり、それでまたお金が借りられず倒産する会社が出て、借りていたファンドを買った人たちがまた損してという負のスパイラルに陥ってしまいます。

それで中国の不動産というのは、GDPの3割ぐらいを占めているといわれていますので、中国経済への影響も大きいわけです。

ただいわゆる「中国経済崩壊論」みたいになるかと言えば、そこまででもないかなとは思います。

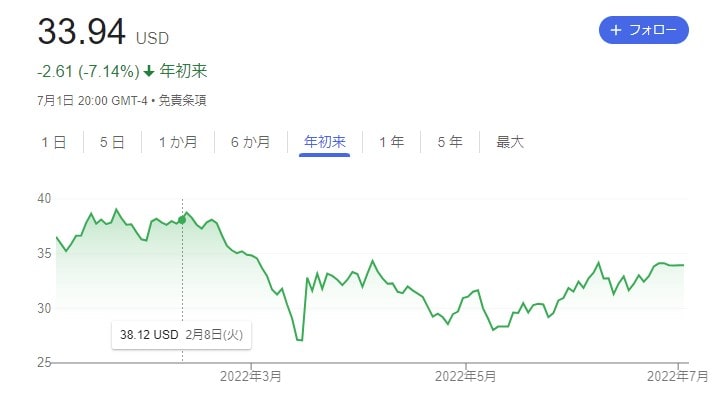

中国の大型株ETF「FXI」も5月から回復傾向が見られますし、景気が悪くなるとはいえ、中国経済が一気に崩れる可能性は低めかなとは思います。

FXIについてはまた別の機会に解説します。

ソーシャルレンディングについて

まあ、こういうシャドーバンキングっぽいやつ、日本でもありますよね。

年間利回り6~7%の、不動産のソーシャルレンディングみたいなやつです。

このクソ低金利な日本で、こんな金利を払ってお金を借りなければならない状態というのがまずどうなのかという気がします。

まともだったら銀行で借りればいいだけですしね。

実際、SBIとか大手のソーシャルレンディングですら、融資案件の募集に当たって虚偽の記載をしたことで、業務停止命令出てますしね。

大手でそんな状況ですからね。

そんなわけで、利回りの高い不動産ファンドとかには注意したほうがいいかなとは思います。

まあ、まともだったら、普通に銀行に借りればいいだけですしね。

ちなみにこの手のファンドは短期なので、勝ちやすいことは勝ちやすいのですね。

先ほどのシャドーバンキングみたいに、とりあえず償還日に借金を返してから、新たなファンドをつくって借り換えみたいなことも可能とは思います。

投資者からすればお金自体はちゃんと戻ってきていますしね。

ただ一回ぼしゃってしまったら、投資家のほうの損失も大きいため、これまでコツコツ貯めてきた金利が一気にドカーンとなくなってしまうことにもなります。

いわゆるコツコツドカーンですね。

仕組債も勝ちやすいけど、一度負けると大ダメージみたいな構造になっているので、そのあたりも注意は必要です。仕組債についてはこちらを参照してください。

ソーシャルレンディングは無担保ローンなどもやっていたりするので、リスクは低くないとは思います。この手のものに投資するにしても、ちゃんと条件を熟読してから投資したほうがいいでしょう。

まとめとQ太郎の見解

そんなわけでまとめると、

・中国の銀行は、政府から融資の限度額を設定されている。

・そこで高利回りの短期ファンドという形を使って資金を集め、不動産業者に貸し与えている。信託会社を通しているので、銀行の帳簿には記載されない。これをシャドーバンキングという。

・一方、このファンドには何の保証もないうえに、銀行の帳簿に無いので融資先の健全性も不透明。投資家が損失を丸かぶりする状況になりかねない。

・中国はこのシャドーバンキングによる不動産業への過剰投資を取り締まろうとしている。

・近年、不動産業者はシャドーバンキングを通じて、借金を返すために借金をしているような状況なので、シャドーバンキングを止められると倒産する会社が相次ぐような状況になりかねない。

・そうなると投資した人たちも損失をこうむり、新たなファンドに投資する人も減って、負のスパイラルになる。

・建設業がダメージを受ければ、連鎖的に製造業もダメージを受け、中国経済停滞の要因になる。

・ただ中国経済自体はそこまで弱くないので、一気に経済崩壊という状況は考えづらい。ITなどに対する政府の引き締めも緩まっているので、株価自体は上昇傾向。

といったところでしょう。

日本のこれまでをなぞるように、政府が手を貸しながら、長年にわたってだらだら横這いで低迷していくような展開になるかもしれません。

中国経済は政府次第というところがありますしね。