仕組債がヤバい理由をわかりやすく解説

QYLD全力太郎ことQ太郎です。

前回は、前回のJEPIの記事でも述べていた仕組債についてです。前回の記事については以下のリンクから。

投資商品というものは、基本的にリスクとリターンが釣り合ったものになっています。

大きなリターンを得られる銘柄は、そのボラティリティの高さから大きなリスクにも見舞われることになります。

たとえば株にレバレッジをかければ、ボラティリティが大きいので、上り基調のときは大きなリターンを取れますが、下がるときもその分大きく下がることになります。いま流行りのレバレッジナスダック、いわゆるレバナスもそうですね。

レバナスについては元本保証レバナス実験をしていますので、興味があればこちらの記事を参照してください。

そんなわけで、リスクとリターンは表裏一体。大きなリターンの裏には、大きなリスクがあるのです。

ところがです。売り手が有利になるように、ちょっと手を加えると、不思議なことにハイリスク・ローリターンという商品を生み出すことができます。

この不思議な商品が仕組債です。売り手はローリスク・ハイリターンです。

そんなわけで、売り手は賢いと思います。いい悪いはともかくとして、こういう商品を考えられるのは優秀だとは思います。老人だましやすい商品ですしね。

そんなわけで、今回は証券会社の英知の結晶とも言える、老人だましのハイリスクローリターン商品、仕組債について述べていきます。本記事をYouTube動画で観たい方はこちらのリンクから。

仕組債とは?

まず仕組債の仕組みについて述べていきます。

金融商品というのは複雑であればあるほど、その仕組みから来るリスクも増えていきます。

仕組債は金融派生商品の一種ですが、そういうこと以前に、あきらかに仕組みがヤバいのですね。

SBI証券で現在売られている仕組債を調べてみましたが、2つありました。

一つが日本電気(NEC)のもので、年5.9%の利息。税引き後で4.7%になります。利払いは毎年3月、6月、9月、12月になります。

償還日は2023年の9月1日までです。つまり2023年の9月1日まで、利息を年間税引き後4.7%受け取ることができます。

もちろん債券なので、最後には元本も返してもらえます。

ノックインしないかぎりはですが。

ここが、仕組債を理解しないで買う人が陥る罠です。ノックインについてはあとで説明します。これがある意味凶悪なのですね。

もう一つはヤマハとファーストリテイリングーーユニクロとかの持ち株会社ですねーーの仕組債ですね。発行体は香港上海銀行です。

こちらは年13%で、年4回の利払いですね。一年後には元本も返します。期間が短いというのも仕組債の特徴とも言えます。

一年間あずけるだけで元本も返してくれますし、13%の利息も受け取れます。買いたくなりましたか?

さて、ここから、これがどうしてずるいのか、そして危険なのかという話をしていきます。

まず仕組債ですが、ざっくり言ってしまうと、これは株式から得られるキャピタルゲインを利息に見せている投資商品と考えてください。

次に仕組債の危険性を考えていきます。

仕組債のリスク

さきほどのNECの仕組債を例にして説明します。

年間5.9%の利息。税引き後で4.7%もらえます。仕組債は期間が短い物が多く、だいたい1年とかですね。期間が終わったときにノックイン価格を下回っていなければ、元本を返してもらえます。

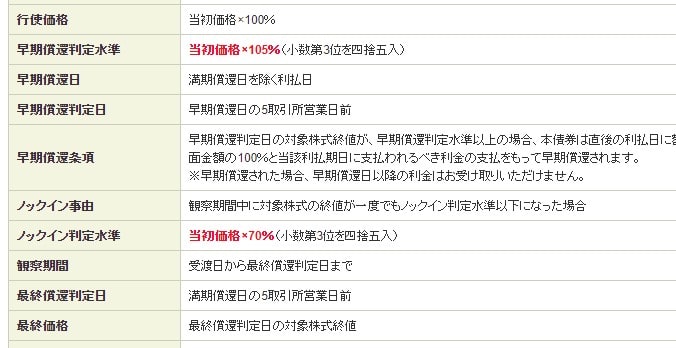

それで買うときにチェックしてほしいのは、「早期償還判定水準」というところです。ここでは当初価格(スタート時の価格)から105%になった場合、早期償還されます。

仮にNECの株価がスタート時に1000円だとして、105%は1050円ですね。

利払い日(3月、6月、9月、12月)に1050円以上になっていたら、早期償還になります。

元本と残りの利息をもらって、この仕組債は終了します。具体的には、あなたの手元にあるのは、元本の1000円と、税引き後利息の47円ですね。合わせて1047円がもらえます。一年後まで待つ必要もなく、47円のもうけが出ます。

さて、もうかったので、次の仕組債を買いましょうか。というのが、仕組債の怖い所なのですね。

あれですね。ギャンブルで最初に勝たせて、あとでごっそり持っていくというあれです。

さて、世の中そんなうまい話ばかりではありません。

ここでノックインという条件がついてきます。このノックインが凶悪なのです。

ノックインとは?

さきほどの表をもう一度見ると、ノックイン判定がありますね。当初価格X70%、つまり30%下落したらノックインとなります。

1000円なので、700円以下になったらノックインですね。

-30%ですから、けっこう深いところに設定されていますね。この深さが問題なのです。

早期償還せずに一年後の最終償還日になったらどうなるかといえば、そのときに一度もノックインせずに済んでいれば、元本の1000円は戻ってきますし、利息も払われます。

つまり700円以下にいちどもならなければ、先ほどと同じように、合わせて1047円が最終的に受け取れます。

そして、一度ノックインしても、最終償還日に当初価格以上であれば、やはりおなじように1000円は返してもらえて、合わせて1047円が最終的に受け取れます。

「あれ? けっこう安全じゃない? 30%なんか落ちないでしょ」

と思った人は気をつけてください。この勝ちやすさが危険なのです。

先ほども言ったように、ギャンブルを何回もやらせてトータルで損させるという仕組みになっています。

もう一度ノックインの話をしましょう。

一度でもノックインして、最終償還日に当初価格以下になったら、つまり1000円以下になったらどうなるかと言えば、そのときの株価で元本が払い戻されます。

例えば800円になっていたら、800円があなたに払われます。これに利息の47円が付きますので、847円になりますね。損失は153円です。

ノックインしたまま終わってしまった場合、たとえば680円で終わったら、元本が680円になって戻ってきます。利息の47円を足して724円なので、276円の損失です。

並べてみるとこうなります。

早期償還・ノックイン無し・ノックインあっても最後は当初以上

+47円

ノックインしたけど、最後は当初額面以下

-1円~-300円(+利息47円)=46円~-253円

ノックインしたまま終わった場合

-301円~-1000円(+利息47円)=-253円~-953円

になります。

つまりこの仕組債に5回勝ったとしても、単純計算で47X5=235円にしかなりません。

しかし一度でもノックインして終わると、最低-253円です。5回分の勝利が1回で吹き飛んでしまうのです。

「サイコロを振って、1~5が出たら47円やるけど、6が出たら最低253円払え」

という話ですね。

利益は47円で固定されていますが、損失の方は253円ではすまないことがほとんどでしょう。最低253円の損失という話です。

コツコツ貯めてきたお金が1回で吹き飛ぶという話ですね。下げはぜんぶ食らいますが、あなたは47円以上は絶対にもらえないのです。

確率論的には試行回数が多ければ、損失が大きくなることはわかるかと思います。

証券マンが「ノックインの確率は低いです」というのも、正しいと言えば正しいのです。一年半ほどで-30%食らわなければいいのですから。

ただそれでももらえるのは47円だけですけどね。大きすぎるリスクに対して、リターンが見合っていません。

ハイリスク・ローリターンといったのはこういうことからです。

そして仕組債は1年半とかで終わってしまうので、買い続けなければいけない商品なのです。

得するのは誰か?

さて、次に仕組債に勝ち続けるとどうなるか考えてみましょう。

たとえば1000円スタートで、最終償還日に1200円になったとします。あなたには1047円が渡され、残りの153円は証券会社の取り分です。

そして次の仕組債がスタートします。1200円スタートだとして、つぎは1400円で終わりました。あなたには元本の1200円と、利息の56円が渡されます。残りの144円は証券会社の取り分ですね。

しかし株と言うのはずっと上がっていくわけではありません。

5年間も株が単調に上がると思いますか?

いずれノックインは来ます。これまで積み上げたものが吹き飛ぶことになります。

そしてその損失をあなたはすべて被ることになります。

さて、先程から一方的にお金を受け取っているのは誰かということを考えてください。

証券会社サイドから見れば、上りの上前はすべて取れるし、損失はお客様がかぶってくれるしで、ローリスク・ハイリターンのすばらしい商品に早変わりしているのです。販売サイドから見ればですけどね。利息分以上の損失を被らなくてすみますしね。

客から見ればハイリスクローリターン、証券会社から見ればローリスクハイリターン。そりゃ当然売るしかないでしょう。

まとめとQ太郎の見解

JEPIで使われているのはS&P500なので、これまでの右肩上がりで利息をもらえている部分がありますね。今後どうなるかわかりませんが、仕組債部分は2割程度なので、Q太郎としては残り8割の株式のポートフォリオのほうが、リターンに対する影響が大きいとは思います。

しかし仕組債単独で見た場合、買い手は大きな下げリスクを背負いながらも、上げの方に対しては決められた利益しか取ることができません。売り手はその逆になっています。買い手にとっては不利な商品なのです。

そんなわけで、家族や近所で仕組債を買おうとしているご老人がいましたら、注意してあげてください。

それでも買う場合は自己責任なので放っておけばいいでしょう。

自分のお金をどう使おうが、その人の責任ですしね。

こちらの記事「米国株投資のオンラインサロンに50万円払って入会した親戚を止めなかった理由」もご覧ください。