短期債券ETF「JPST」とは?メリット・デメリット3選ーAGG/BNDとの比較も【米国ETF投資】

QYLD全力太郎ことQ太郎です。

今回はご質問のあったみんな大好きJEPIの発行元であるJPモルガンが放つ短期債ETF「JPST」についての内容と、そのメリット・デメリットを見ていきます。

本記事をYouTube動画で観たい方はこちらのリンクから。

JPSTとは?

さて、短期債券ETFの「JPST」です。

正式名称は「JPモルガン・ウルトラショート・インカムETF」ですね。米ドル建ての投資適格債券に分散投資をするというものです。ちなみにQ太郎も様子見でちょっと持っています。

債券ETFであるAGGやBNDとの違いですが、JPSTのコンセプトはETF全体で、債券の償還期間が平均1年未満になるように構成されていることです。

コンセプトとしては「元本のボラティリティを低く抑えながら、インカム収益の獲得」という、言葉としては低ボラ大好きのQ太郎が好みそうな感じにはなっています。

構成内容

ETFの構成内容ですが、「BBB」以上の投資適格債銘柄のみで構成されており、信用リスクを軽減する形になっています。

トータルの保有銘柄数は696銘柄で、分散投資による価格下落リスクを減らせます。まあでも、似たような銘柄を分散させてもだいたい似たような動きをしますけどね。

組み入れ銘柄の上位ですが、JPモルガンのMMFが20%ぐらいを占めていますね。

あとはアメリカのさまざまな短期債を1%とかそれ以下で組み込む形になっています。それで平均の償還期間が1年以内になるように調整しています。

開設日は2017年5月17日なので、投資しても大丈夫な運用機関の4年は過ぎていますね。

年間分配金利回りは2.5%ぐらいなので、税引き後だと2%弱ぐらいです。AGGやBNDと似たような感じですね。

AGG/BNDとの比較

みんな大好き債券ETFのAGGとBNDですが、こちらは長期債も含まれた形になっています。

JPSTの経費率は0.18%と、AGG/BNDの経費率0.03%と比べるとかなり高めです。

純資産総額は、

AGG 880億ドル

BND 908億ドル

JPST 247億ドル

と差はけっこう大きいです。

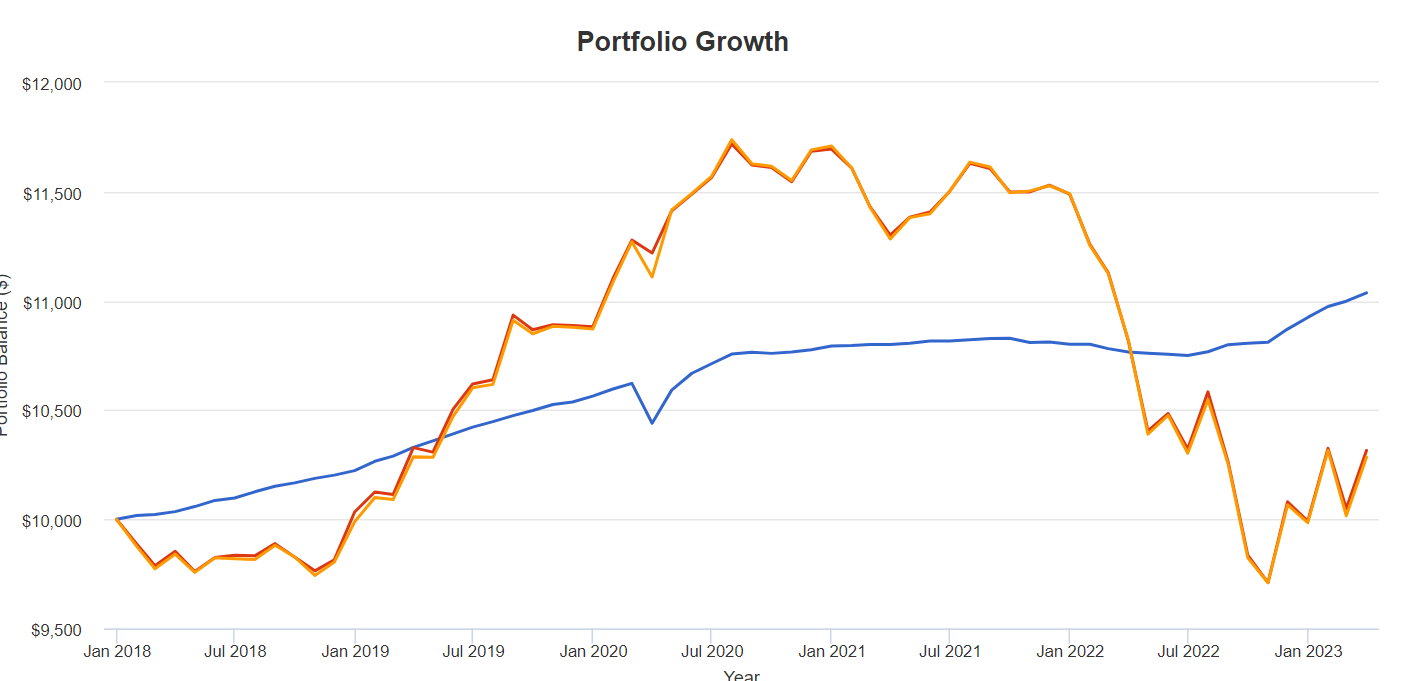

分配金再投資ありのパフォーマンスを見てみますと、利上げ騒動でボラティリティが高くなってしまっているAGG/BND(橙色)と比べ、JPST(青色)は低ボラできれいな右肩上がりを続けています。チャート的にはなかなかいい感じの動きです。

最大下落率も-1.72%とマイルドな動きになっています。いちおう低ボラティリティというコンセプトどおりの動きです。

ちなみにばらつきは1.18%ほどで、AGG/BNDの5.5%ぐらいに比べればかなり動きが抑えられています。S&P500など株式だとばらつきは15%ぐらいありますしね。

JPSTのメリット・デメリット

次にJPSTのメリット・デメリットです。

メリット

その1は、やはり圧倒的な低ボラティリティでしょう。

分配金再投資ありのパフォーマンスはばらつきが1.18%、最大下落率-1.72%と、心臓が丈夫でない方も安心して見てられる値動きです。

なぜこれだけばらつきをおさえられるかといえば、1年未満の短期債なので、価格のブレが小さいのですね。長期債とかは長期債ETFの「TLT」を見ればわかりますが、株式レベルで大きく動きます。

その2は、分配金再投資ありの場合は右肩上がりのパフォーマンスです。ここ数年、AGG/BNDが激しい上下動をしている中で、しっかり右肩上がりに動いているので投資しやすいですね。

その3は、投資適格債への分散投資による信用リスクの軽減が挙げられます。700銘柄近くの投資適格債に分散投資しているので、安全性は高めです。

デメリット

次にデメリットを見ていきましょう。

デメリットその1は、経費率が高いことです。年間で2%程度の分配金なのに、経費率は0.18%とけっこう強気にぼったくってきます。これだけで実質リターンが下がってしまいます。

AGG/BNDが0.03%なのを考えると、ちょっと高すぎとは思いますね。

デメリットその2は、低ボラティリティけいであるがゆえに大きなリターンは望めないということです。

これはハイリスクハイリターン、低リスク低リターンの法則なので、仕方ないといえば仕方のないところです。銀行預金に毛が生えたみたいなものだと思ったほうがいいでしょう。

デメリットその3は、リターンが少ないがゆえに為替リスクをもろに受けることです。

株式の場合はボラティリティがありますので、為替変動以上のリターンが生み出されればトータルでオールOKみたいなところがありますが、債券は年間せいぜい2%とかなので、今現在のボラティリティの高いドル円相場だとあっと言う間に利益が吹き飛びます。これはAGGやBNDなど他の債券ETFにもいえることですね。

まとめ

まとめると、

メリット

・低ボラティリティ

・右肩上がり

・高信用度

デメリット

・経費率が高い

・低リターン

・為替リスク

となります。

現在、ドル円のボラティリティが高くなっています。

分配金でもらったドルなど、ドルからの投資ならこの手の低リターンの債券ETFは悪くないのですが、円をドルに換えてそれから買おうとなると、為替手数料や購入手数料で0.75%ぐらいは取られてしまいます。しかも経費率が0.18%なのでそれも足すと1%ぐらいいってしまいます。

個人的には年間2%程度のリターンだと割に合わないかなという感じもします。

投資するにしても分配金でもらったドルから投資するか、ひたすら時間分散して投資したほうがいいとは思います。一気に買うと、やはり為替リスクが大きいですしね。

ただ、株式以外のアセットへの投資として、ちょっと持っておいても悪くはないかもしれません。ドルでの分配金が余ってたら、興味本位でちょっと買ってみるというのもいいかもしれませんね。

しかし今の時期は、楽天証券のゴールドマンサックスの外貨MMFに入れておけばそれだけで年率4%なので、儲けるというよりはあくまで分散投資先としての購入という感じのポジションでいいかなとは思います。