新NISA一括投資→即毎月定率取り崩し運用中のQ太郎です。

今回はS&P500の上位10銘柄に投資する投資信託「Tracers S&P500トップ10インデックス」についてです。

本記事をYouTube動画で観たい方はこちらのリンクから。

Tracers S&P500トップ10インデックス

さて、こんなご質問をいただきました。

「「Tracers S&P500トップ10インデックス」について取り上げてください。

S&P500のさらにトップ10企業に集中投資するのですが、これとS&P500どちらがよいでしょうか?

10社だけなので分散が気になります。あと選ぶのであればFANG+とどちらがよいでしょうか?どちらかしか選べないのであれば、Q太郎さんだったらどちらを選びますか?」

とのことです。

S&P500トップ10インデックス、いわゆるS&P10 ですね。トップ10社に集中投資するため、系統的にはFANG+と近いものがあります。

以前の動画でも言いましたが、S&P500やオルカンなど幅広い銘柄を買うインデックスの利点は、藁の中から針を探すという行為を自動的におこなってくれる点です。

株式市場には数千という銘柄がありますが、その中で実際に市場をけん引しているのは数銘柄しかありません。

そのため藁も針も全部買って、時価総額加重型で運用して、伸びる企業には伸びてもらってその針の恩恵を受けるというのが時価総額加重型インデックス投資の考え方です。

そのため、「S&P500からGAFAMを抜いたS&P495は日経平均と大してパフォーマンスが変わらない」というのは本末転倒な話で、その針であるGAFAMを自動的に探すために丸ごと買っているわけです。抜くとか抜かないとかそういう問題ではないのです。インデックスは針を探すシステムであって、1本の針も出てこなかった日本市場こそがかなりヤバいという話です。

それでS&P10の場合は、その針に集中投資するという形になります。「藁とかいらない、針だけでいい」みたいなとがったスタイルですね。テック系大企業に集中投資するFANG+とコンセプト的には似たようなものです。

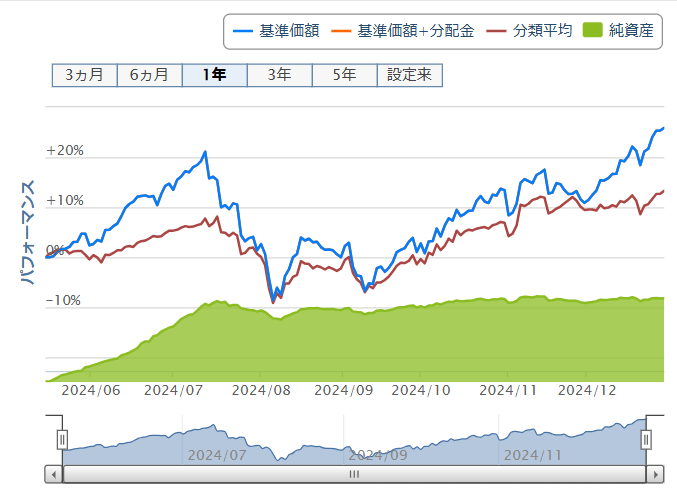

当然、集中投資ですのでボラティリティは高くなります。とくに上位10社は値動きが激しいので、チャートもジェットコースター的なものになりますね。今年7月あたりの上昇からのズドンもすごいことになっています。最高値から最安値まで、天国から地獄へズドンですね。

ホールドにはちょっとメンタルいるとは思います。結果だけ見てるから回復している感はありますが、現場だともっと下がるんじゃないかという不安にとらわれるとは思います。

経費率・純資産

そんなわけで経費率を見てみましょう。

経費率はびっくりの0.10725%と、この手のものにしてはかなり安いです。おなじ会社のS&P500ゴールドプラスことゴルプラもそうですが、Tracersはけっこう頑張ってますね。隠れコストはわかりませんが、現状ではS&P500投資信託レベルの安さになっています。eMAXIS SlimのS&P500が0.09372%ですし、それに近いレベルです。FANG+なんて0.7755%とくそ高いですしね。これはけっこう驚きの価格とは思います。

純資産総額のほうですが、今年(2024年)5月16日に開始したばかりなのですが、すでに504.66億円と500億円を突破しています。

昨日の動画でeMAXIS Slimの全米株式が日本にVTI的なものを安く提供するためにけっこう頑張ってるけどまだ165億円しかないという話をしましたが、やっぱりみんな高利益のものにとびつく感じですね。ifreeNEXTのFANG+なんか4122億円ありますしね。バブリーですね。

運用方法

運用方法ですが、毎年6月に銘柄見直しと、年4回の構成比率調整がおこなわれます。銘柄入れ替えは年1回ということですね。頻繁な入れ替えがあるわけではないので、そのあたりは注意しておいたほうがいいでしょう。S&P500は四半期に1回見直しがおこなわれますね。

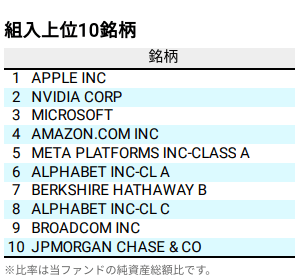

S&P10は今年6月にすでに銘柄入れ替えがおこなわれており、現状はApple、NVIDIA、マイクロソフト、Amazon、メタ、グーグルことアルファベットなど、FANG+と似たようなテック系に偏る形になっています。入れ替え前はテスラが9位に入っていたのですが、時期的に見事撃沈していまはいなくなっていますね。トランプ当選で上がったので、来年6月の入れ替えでまた戻ってくるとは思います。そんなわけで、現状はテスラ抜きの状態になっています。

これがこのS&P10のデメリットにもなりますね。つまりどういうことかというと、S&P500なら年末のテスラの上昇を取れていたのですが、S&P10ではこれを取り逃がしていることになるわけです。来年、高値でテスラを買うことになる可能性があるということですね。

FANG+もそうですが、これは針だけ買うことのデメリットにもなります。いつ登場するかわからない針を待ち構えることができないのですね。

メリット・デメリット

そういうわけでメリット・デメリットを見ていきます。

メリットですが、経費率が安いことですね。この手の商品にしては、経費率0.10725%とけっこう驚きの価格になっています。純資産も500億円以上と十分に集まっています。

メリットその2ですが、S&P500のTOP10、つまり針に集中投資できることになります。

メリットその3ですが、パッシブ投資なので人為的にいじくりまわされることがない安心感がありますね。

デメリットですが、先ほどもいったように針だけを買うので、針に育つまでの成長を取り逃がすことになります。入れ替えは6月ですし、今回はテスラを取り逃がしたことになりますね。

デメリットその2ですが、ボラティリティが高いことです。20%上がったかと思うと、一気に30%ぐらいズドンしたりと値動きは荒めです。ホールド力が試されます。

デメリットその3ですが、業種の偏りですね。現在はテック系中心で、分散が弱いというか、集中投資になっています。

FANG+とどっちがいい?

それでFANG+とどっちがいいかについてですが、考え方としては、FANG+のほうはどちらかと言えばアクティブ投資ですね。いわゆる成長性に目を向けた「テーマ型」のアクティブ投資信託です。経費率が高いのもアクティブ投資だからというのがあります。

それに対して、S&P10はTOP10 を抜き出すだけなのでパッシブ型の投資信託と言えます。人為的ないじくりまわしがないぶん、コストも低く抑えることがでいます。

それでどちらかしか選べないのであれば、Q太郎的にはパッシブ型のS&P10を選びたいとは思います。銘柄もだいたい近いものがありますし、経費率の差がけっこう大きいので、コスパ的にはパッシブ型のほうがいいかなとは思います。

ただこれも趣味の問題なので、GAFAMが好きとかアクティブ型のFANG+のほうが稼げると思う方はFANG+でいいとは思いますね。結果的には儲かる儲からないより、やはり自分にとって長期保有できるものがいいとは思います。

まとめ

そんなわけでまとめると、

・S&P10は毎年6月に銘柄見直しと、年に4回の構成比率調整がある。

・Tracers S&P500トップ10インデックスは経費率0.10725%、純資産総額は504.66億円と頑張っている。

・メリットは低経費率、針への集中投資、パッシブ運用。

・デメリットは成長の取り逃がし、高ボラティリティ、業種の偏り(低分散)。

・FANG+と比べると、FANG+は高経費率のアクティブ型、S&P10は低経費率のパッシブ型。どちらがいいかは、自分が長期ホールドしやすいほう。

となります。

FANG+とどっちがいいかは趣味の問題なので、FANG+のほうに好きな企業が多ければFANG+でいいとは思いますし、人為性を減らして低経費率でパッシブ運用したければS&P10でいいとは思います。Q太郎的にはS&P10ですね。

そんなわけでどちらも強欲なインデックスとは思いますが、S&P10を低コストで提供できているのはいいこととは思います。この手のものが取り崩し投資で使えるかどうかについてはまた次回以降に述べていきます。