QYLD全力太郎ことQ太郎です。

米消費者物価指数(CPI)の発表が近づいてきたことで、様子見ムードが広がっています。

S&P500は前日比で-0.46%、NASDAQは-0.63%と、出来高の少ない買い控え状態になっています。

そんな中、今回はQYLDとXYLDの5月分配金報告です。

本記事をYouTube動画で観たい方はこちらのリンクから。

QYLD/XYLD 5月分配金報告

さて、QYLD/XYLDの5月分配金報告です。

QYLDは年初来からのNASDAQの上昇にひっぱられ、年初来で+9.77%の上昇となっています。

ちなみにQQQは年初来で+21.61%なので、あきらかに分配金を吐き出しているQYLDのほうが効率が悪い状態になっています。

一方、S&P500を原資とするXYLDのほうは横這い状態で、年初来で+2.94%となっています。

それでQYLDの5月分配金ですが、

326.65ドル

↓

249.05ドル(税引後)

(税77.6ドル)

となりました。

XYLDのほうは、

289.87ドル

↓

220.89ドル(税引後)

(税68.98ドル)

となっています。

昨年はXYLDのほうが多い状態が続いていたのですが、今年に入ってからはQYLDが優勢になっていますね。

1株当たり分配金

1株あたり分配金ですが、QYLDは0.1730ドル、前年同月は0.1690ドルなので、+2.4%と増配になりました。

一方、XYLDのほうは0.3759ドル、前年同月は0.4947ドルなので、こちらは-24%の減配となっています。

昨年とは逆の展開になってきていますね。

まとめ

さて、米消費者物価指数(CPI)の発表が間近にせまり、どうなるかといったところです。

前回のFOMCで0.25%の利上げが決まりましたが、今回の結果次第ではさらなる利上げの可能性も出てきます。

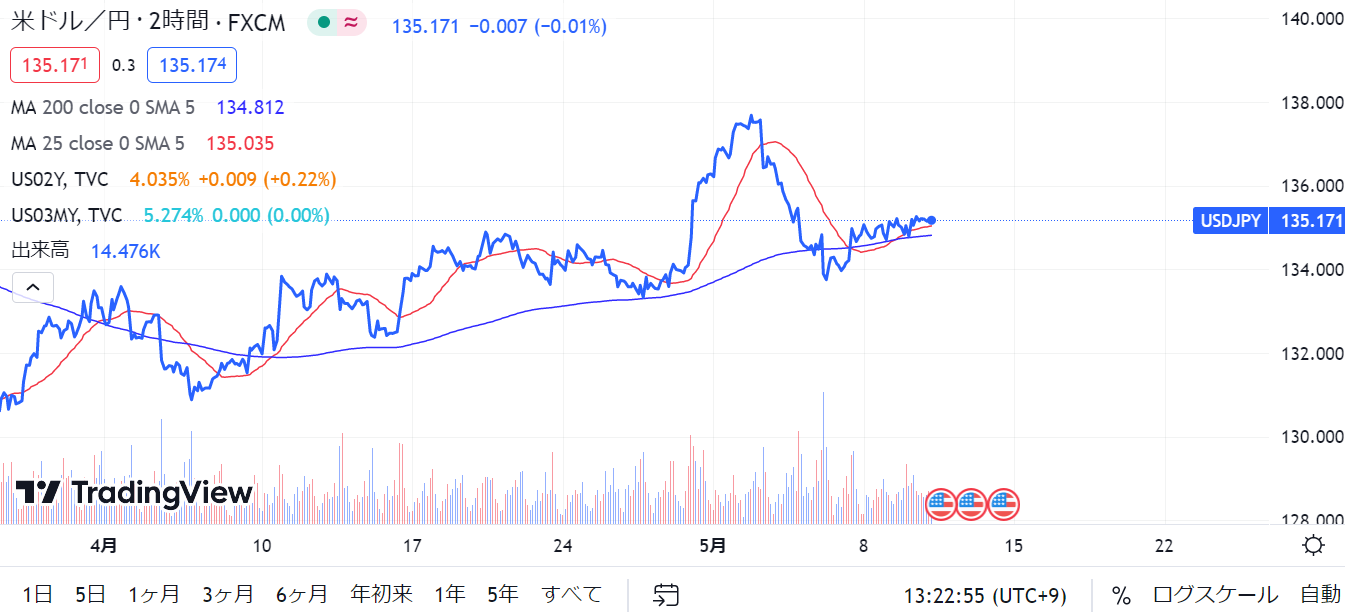

ドル円のほうは前回のFOMCで利上げ停止予測から、円高方向へ大きく下げたものの、CPIで高い数字が出るんじゃないかとの懸念から、現在は円安方向へのじわ上がりになってきています。

今年に入ってからのS&P500ですが、3800~4200の間で推移しています。

4200を抜けるのも難しいけど、3800以下まで売り込むのも難しいみたいな状況ですね。

ザ・セブンズ・リポートのトム・エッセイ氏は、4200突破の条件として、

「ソフトランディングに向かっているとデータがもっと明確に示し、

地方銀行がこれ以上破綻せず、

コアインフレが予想より速く低下し、

米金融当局が利上げ停止を明確にし、

債務上限協議で合意に達した場合、

株式相場はようやくレンジを抜け出して、上昇する可能性がある。」

と述べています。

けっこう条件が多いですが、現在金利が5%を超えて上がり過ぎている感じがあるので、ソフトランディングするかどうかの懸念はありますね。

それと現在の高金利で、アップルがアップルカードの貯蓄口座を4.15%にしたニュースがありましたが、ゴールドマンサックスの消費者向け部門「マーカス」も、貯蓄口座を4.15%にひきあげてこれに追従しました。

預けているだけで4.15%なんで、投資をしない一般消費者にはよい環境ですね。

日本もバブル期は普通に銀行預金が5~6%とかありましたしね。

5%なら5000万円もあれば年間250万円、税引き後でも200万円ぐらい入りますから、贅沢しなければよゆうで働かないで暮らせるとは思います。

ただいつまでも高金利というわけにもいかないので、いずれは利下げすることになるでしょう。

そうなると、また円高方向へひっぱられる可能性もありますね。

世界的な高金利で日銀が今後どうするのか、このまま低金利続行なのか、見守っていきたいと思います。