新NISA一括投資→即毎月定率取り崩し運用中のQ太郎です。

今回は前回のズドンからの2番底を形成しそうな感じの昨今、「2番底はだまって買え」の格言は正しいのかどうかについてです。

本記事をYouTube動画で観たい方はこちらのリンクから。

2番底はだまって買え?

こんなご質問をいただきました。

「株式市場の雲行きがまた怪しくなってきました。

投資の格言に「2番底はだまって買え」というのがありますが、実際のところはどうなのでしょうか。

過去の日経平均の動きを見ると、下落後は2番底どころか3番、4番とどんどん底が形成されています。

現在は日本株も強くなったとの意見もあり、昔とは違うとは思いますが、実際はどんなものなのでしょうか。Q太郎さんのお考えをお聞かせ願えれば幸いです。」

とのことです。

以前に「「いったん売って、下値で買い戻す」は可能?」という動画をアップしましたが、「2番底を買え」は、方向が逆なだけで、これと考えていることが近いとは思います。

まず原則として、為替や株価の動きは読めません。いろいろな人がいろいろな予想をしますが、あくまで予想であって、実際にそうなるとはかぎりません。当たったら当たったで、外れたら外れた程度の話です。上がるか下がるかしかないので、ぶっちゃけサルがダーツ投げても予測が当たる場合があります。

長期的にはインフレで現金の価値が目減りする可能性が高いことから、相対的に株式が上がりやすくなっていくでしょうが、自分が生きている間や、短期・中期的な動きは予想が困難です。

予想したところで、予期しない政策変更や戦争などのイベントが起こったりする可能性もありますし、世の中の動きにも左右されてしまうのです。

そのため、我々ができることというのは、どちらに転んでもいいように準備をしておくことぐらいです。

バケツ戦略の短期バケツと中期バケツを使って生活費やローンなど直近で使うお金を確保しつつ、残ったお金を長期バケツで株式に投資するなどのようにすれば、ズドンがあっても自分の生活が急に立ちいかなくなるということはありません。

株式投資を仕事にしているならまだしも、そうでなければあくまで投資は余剰資金でやるものです。余剰資金は現金のままおいておくとインフレで目減りするので、それを防ぐためのインフレ対策です。直近数年のお金は現金や元本保証されたもので確保しておいた方が安全でしょう。

FIRE後の4%ルールのバケツ戦略だと、短期バケツで直近1年分の生活費を現金で、中期バケツで直近5年分の生活費を現金、もしくは定期預金や国債などの元本保証されたもので、残ったお金は長期バケツで株式などリスク資産に投資するという形ですね。この方法だと、ズドンしている間に株式を取り崩さなくても6年近くは持つことになります。

そんなわけで「2番底を買え」ですが、基本的にはタイミング投資になってしまうので、もちろんそこから上がるか下がるかはそのときの状況次第になります。2番底だから安全という話は全然ありません。

そもそも本当に2番底なのかという話もあります。そのときが底だったかどうかは、その後だいぶ経ってからでないとわかりません。リアルタイムでは底かどうかなどわからないわけです。

長期の積み立て投資なら別に2番底を待つ必要もなく、毎月の決まった日に決まった量だけ買えばいいだけです。ここでわざわざタイミング投資をする必要もありません。自分の決めたルール通りに投資をすればいいだけです。

当然このあとに3番底、4番底が待ち構えている可能性もありますので、ルール通りにとにかく淡々と積み立てていけばいいとは思います。それこそ「毎月淡々とだまって買え」ですね。底とか待たなくていいとは思います。そもそも底なんて誰にもわかりません。

ただ大きく落ちた時には、いわゆるリバウンド狙いでの短期・中期投資というのも一つの方法とされています。「2番底はだまって買え」というのは、長期投資ではなく、短期・中期的なタイミング投資の仕方に関する格言とは思います。

大きく落ちたら、リバしやすいというは実際にありますが、その場合はリバをさっさととって、いかに早く売り逃げるかということが重要になってきます。

なぜかと言えば、暴落後の反発である程度まで上がると、次の底に備えて売りたい人が多くなってくるからです。これが2番底、3番底を形成する原因になるのですね。

このあたりのリバ取りは、個々の投資の才能によっては短期間で大きく稼ぐこともできますが、けっこう運用素は強いとは思います。自信のある人はやってみてもいいですが、Q太郎は自信が無いのでやりません。

日経平均の動き

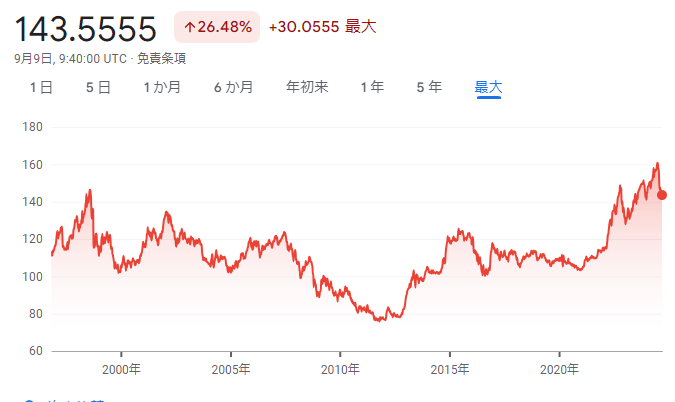

ご質問にあった「過去の日経平均の動きを見ると、下落後は2番底どころか3番、4番とどんどん底が形成されています。現在は日本株も強くなったとの意見もあり、昔とは違うとは思いますが、実際はどんなものなのでしょうか。」の部分ですが、実際にチャートを見てみましょう。

日経平均ですが、1990年ごろのバブルピークから、30年以上経った今年でやっと日経平均4万円台まで戻すことができました。その間は山あり谷ありながらも、基本的には底をつく2009年までの20年間、ずっとダウントレンドが続くという、かなりエゲツのないチャートを描いています。

20年間がんばって積み立て投資しても減っていくというのは、メンタル的にもかなり厳しいものがあります。年齢によってはそのまま終了していた感じで、長期投資もタイミングと寿命次第では報われない結果にはなります。

それでチャートを見てもらえればわかりますが、「何番底まであるねん」というぐらいにたくさんの底があります。2番底でだまって買ったとしても、リバを拾えなかったら十数年は報われない状態になっているでしょう。

あくまで「2番底はだまって買え」は短期リバ狙いの用語と言えますね。そもそも底なのかどうかなんて、リアルタイムではわかりませんしね。

それでこの日本株の動きですが、基本的にはドル円の動きと連動します。ドル円チャート見てみると、日経平均と似たような動きになっていますね。

円安になれば株価が上がり、円高になれば株価が下がるとい動きです。これは日本株がコモディティ化してしまっているからとも言われます。企業の実力で上がったりしているのではなく、小麦や大豆と同じように、単に安いから買う、高いから売るみたいな動きです。為替の高い安いに合わせて動いてるだけみたいな感じがあります。

一方でアメリカはどうなのかと言えば、S&P500はドル高だろうがドル安だろうが右肩上がりの動きを続けています。ここ数年はドル高の状態が続いていますが、それでも上がり続けているのですね。「円安で安いから買う、円高で高いから売る」みたいなコモディティ化してしまっている日本株とは違って、このあたりは個々の企業の力が反映されている形になっています。

今後の日経平均という話でしたら、やはり近年も動き的には「円安=株価上昇」「円高=株価下落」と「安ければ買う、高ければ売る」みたいな、大豆や小麦などのコモディティ取引状態になっています。

日本株はボラティリティが高いので、短期・中期的な利食いには向いているとは思いますが、長期投資ではどうだろうというところがあります。小麦を売買するように、安いところで買って、高いところで売るをやらないと利益は出にくいところがあります。

逆に短期で利益を出したい人は、日本市場は短期で大もうけやすい場でもあります。逆に言えば短期で大損しやすい場所でもありますね。

まとめ

そんなわけでまとめると、

・底かどうかはリアルタイムではわからない。

・2番底以降も底のある可能性はいくらでもある。「2番底で買え」はあくまで短期・中期のリバ狙い。

・仕事で投資をやっているのでなければ、タイミング投資をするより淡々と長期積み立てをしたほうが良い。

・日本株はドル円の動きに連動しており、「安い(円安)から買う・高い(円高)から売る」というように、小麦や大豆のようにコモディティ化した動きになっている。

・S&P500の方は為替変動があってもしっかり右肩上がり。

・日本株はボラティリティが高いので、短期・中期で大きな利益を出せる可能性がある。逆に言えば短期・中期で大損する可能性もある。

となります。

現状は円安で買いが入って、円高で売りが入るみたいなコモディティ化した動きになっているため、先物取引とか好きな人には短期的な利益の狙える面白い市場とは思いますが、逆に短期間で大損しやすい市場でもあります。

端的に言えば、才能のある人は短期でがっつり稼げますし、無い人は短期でがっつり大損します。

Q太郎は才能の無い側の人間なので、短期でがっつり損するのが目に見えてるので「2番底を買ってリバ狙い」みたいなのはちょっとできませんね。淡々と定期的に買うぐらいです。

そんなわけで「2番底」が底とは限らないので、あくまで短期・中期のリバ狙い的な用語だと思った方が良いでしょう。

ただ大きく下がったときに、資金が余っているのであれば、ちょっと買ってみるのもいいとは思いますね。このあたりは自分の投資スタイルと相談してください。