QYLD全力太郎ことQ太郎です。

分配金目当てであれば、確実性の高い投資先として債券ETFが挙げられます。

債券ETFは「AGG」や「BND」「TLT」が有名ですが、今回は筆者が実際に100万円投資している「BND」について述べていきます(ちなみに「AGG」と「TLT」も50万円ずつ投資しています)。

債券に関しては、「債券不要論」を唱える人もいますが、これは各人の投資スタイルの違いなので、正しい・間違っているという議論をするような話ではないかと思います。

筆者はITバブルやリーマンショックを経験しているので、債券は必要と思っています。

米国ストリップス債にも投資しており、「リスクが低いうえにけっこう増える」という実感というか結果があるので、投資を続けています。

株が暴落しているときも、債券は回復が速いですしね。アセットアローケーションに組み込んでおくと、毎年のリターンが安定します。

それではBNDの内容やリスクについて見ていきましょう。

BNDとは?

債券には国債や社債など種類がありますし、短期・中期・長期と期間の違いもあります。

経営の悪い会社の社債は買う人が少ないので、そのぶん利子を高くします。

逆に先進国の国債は、国家破綻のリスクは低いので、利子も低く設定されています。

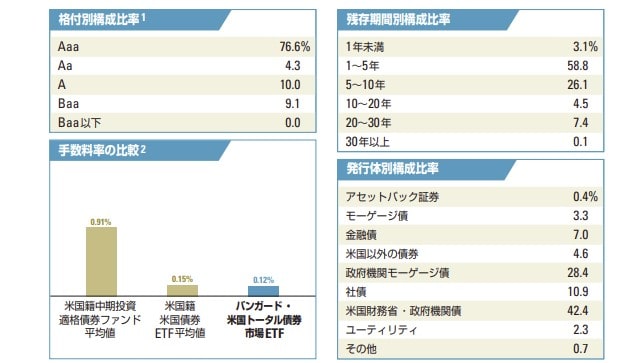

このように債券にはいろいろな種類がありますが、BNDはそれら債券のまともなものを一気に購入できるETFです。まともというのは、債権の格付けがBaa以上のものですね。

上の図はバンガード社の資料ですが、最高レベルであるAaaが約80%あります。

米国政府が発行体になっている債券がほとんどということですね。9000前後の銘柄に分散投資されているので、安全性はかなり高いです。

そもそも米国政府が破綻したら投資どころではないですしね。「北斗の拳」のような「ヒャッハー」な世界で生き抜くことを考えるのが先決でしょう。

また特筆すべきなのは、その経費率の安さ。たったの0.04%です。

さらに、2%前後程度ですが、毎月分配金も出ます。

債券ETFでなにを買っていいのかわからなければ、「とりあえずBND買っとけ」というぐらい気軽に買えるETFですね。

次にリスク・リターンを見ていきます。

BNDのリスク・リターン

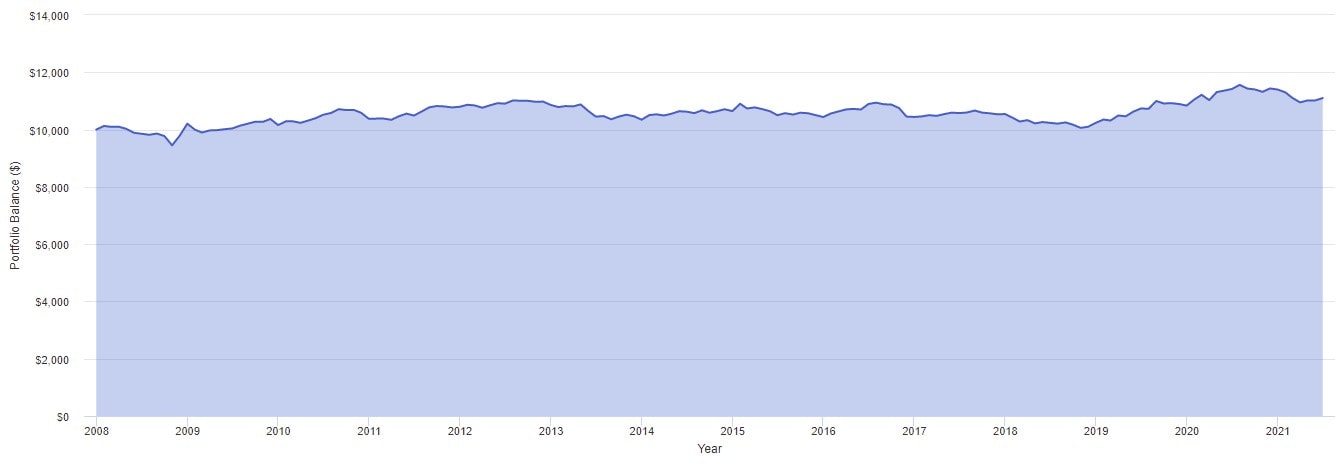

上のグラフは、配当金再投資なしの状態の、BNDの株価推移です。

思いっきり横一直線ですね。変動は小さく、最悪の年のリターンも-2.1%程度。

「減らないけど、増えもしないんじゃないの?」という方は、次のグラフを見てください。

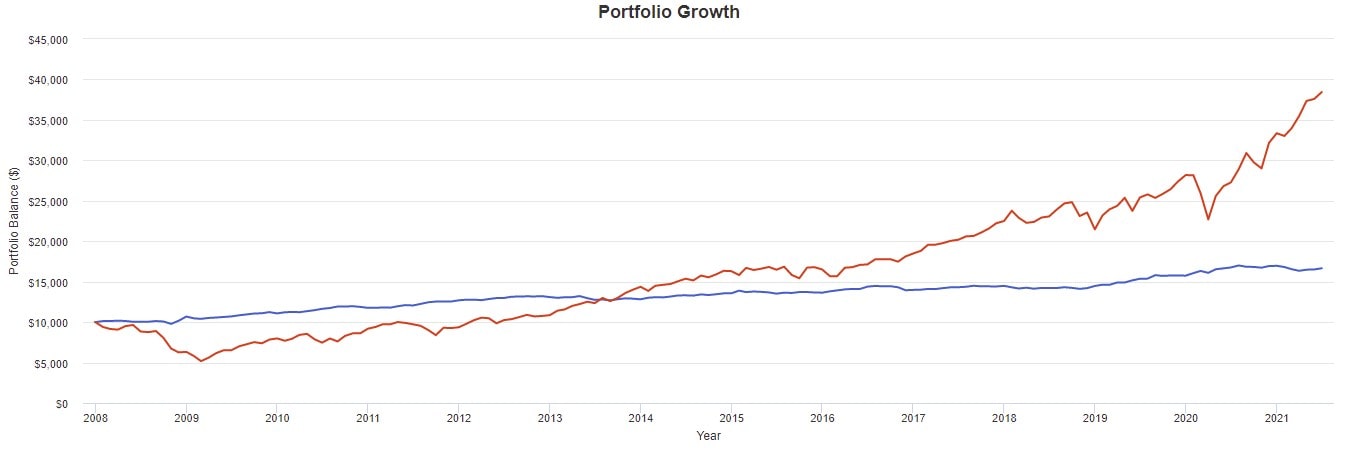

これは配当金を再投資したばあいのBNDのグラフです。安定的に右肩上がりになっているのがわかります。株のインデックスだと、でこぼこがけっこうありますからね。

ただ、年に4%前後のリターンなので、株と比べると少ないです。

「じゃあ、S&P500のインデックスETFでいいじゃん」という話になるのですが、次のグラフを見てください。

青線がBND、赤線がS&P500のインデックスETFであるSPYです。

2008年からSPYは元本割れを起こし、2014年までの6年間ずっとBNDを下まわっていました。

元本割れの期間も5年ほどあります。

6年間ですよ、6年間。

小学一年生が小学六年生になるまでの期間ですよ。

耐えられますか?

これは結果的にSPYが回復したのですが、そうならない可能性もあるのです。

しかしBNDを持っていれば、確実に財産は積み上がっていきました。

株価暴落は、今後何度もあるでしょう。

コロナショックといったぬるい短期間の暴落しか経験したことがないと、何年も株価の低迷が続く(しかも毎年さらに下がっていく)という状況を想像できないかと思います。

「債券いらない」という人は、そもそもの投資額が少ない人か、事業収入が多いか、最近投資をやりはじめた人(若い人)です。

40代50代など、金額は多いけど運用時間があまりない人は気を付けたほうがいいでしょう。

「将来的に株価は上がりつづける」というのは正しいですが、何歳まで生きられるのでしょうか?

人の命は有限です。

お金が必要なときに株価は暴落しているといった状況になってしまったとしたら、そしてそれが6年間続いたとしたら耐えられますか?(自分の小学一年生から小学六年生までのことをじっくり思い出してみてください。それぐらい長い期間です)。

債券投資をすすめるわけではありませんが、そういう事態を想像することも投資では必要になります。

とくに年齢が40代以上になったのであれば、ある程度は保守的に運用したほうがいいでしょう。

筆者的には、株だけでなく、債券・現金をアセットアロケーションに組み込み、暴落にそなえておくことは必要だとは思います。

「なぜみんなバフェットのように投資で成功できないのか」という問いに、バフェットは「ゆっくりお金持ちになりたい人なんていないから」と答えています。

「いくらもうかるか」ではなく、「どうやったら損をしないか」を突き詰めることが、最終的にはプラスのリターンを得ることになるでしょう。

債券の問題点

ただ、債券も安全というわけではありません。

低金利であることから、債券の利息は低下しています。

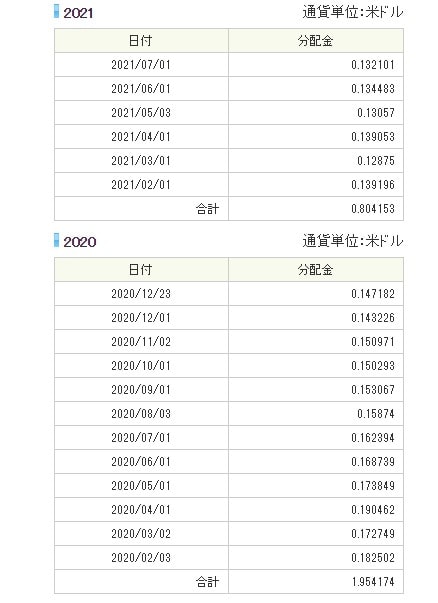

上の図はBNDの分配金の推移ですが、右肩下がりの傾向にあります。低金利が続くようであれば、将来的な分配金は期待しにくいかもしれません。

「現金で持ってるよりちょっとましかな」みたいなポジションになっていくとは思います。銀行の定期預金的な感じですね。

今後インフレで金利が上がったときは、定期預金への乗り換えもありとは思います。このあたりは柔軟に対応していくのがいいでしょう。

まとめと筆者の見解

筆者はITバブルやリーマンショックを経験してきたため、債券は必要とは思っています。

ただ最近は低金利なことから、キャッシュポジションを増やす方向で、アセットアローケーション全体の安全性を保つのもありだとは思っています(筆者もキャッシュポジションを高める方向で、株の売却などをはじめています)。

まだ20代30代の若い方なら株100%でもいいとは思いますが、40代50代になってきたら守りに入ることも考えたほうがいいでしょう。いつどんな暴落がくるかはわかりませんので。

資産が少ないのであれば債券は買う必要がないとは思いますが、数千万単位になってきたときには、アセットアローケーションに組み入れることも考えたほうがいいとは思います。

次回は、100万円分購入したBNDの運用成績を報告します。