QYLD全力太郎ことQ太郎です。

CPI減速で株高が続くと思われましたが、2日目にして早くも息切れ感が出てきました。

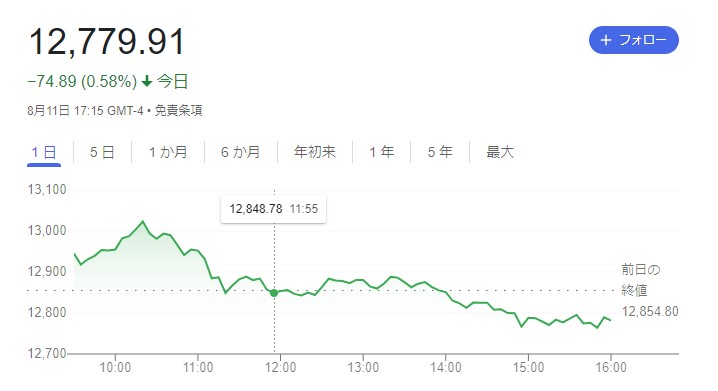

S&P500は寄り付きで大きく上がったものの、そのあとはひたすら戻り売りが繰り返され、最終的には前日終値を割り込んでしまいました。

前日比で-0.07%、年初来で-12.29%となりました。

NASDAQのほうもおなじで、寄り付き上げからの、ひたすら戻り売りです。前日終値を割り込み、前日比で-0.58%、年初来で-19.28%と、また-20%を割り込みそうなポジションになっています。

今回は、現状に警鐘を鳴らす意見や、逆に強気派の意見など、さまざまな角度から今回のお祭り騒ぎを見ていきます。本記事をYouTube動画で観たい方はこちらのリンクから。

米国市場の先行き

さて、以前から株高というか株の反発の続く状況に警鐘を鳴らしていたのは、ニューヨーク連銀の前総裁、ウィリアム・ダドリー氏です。

ダドリー氏は、

「FOMCが追加利上げをしなくていいという希望的観測は、根拠がないだけでなく、非生産的だ」

と述べました。FOMCの意味についてはこちらを参照してください。

前回のFOMCで、パウエル氏が次回9月の利上げを0.75%に決定せずに、

「金融引き締めは雇用者に大きな痛みを強いることなく、過剰な労働者需要を抑制できるだろ」

とあきらかによけいな楽観論を示してしまったことで、利上げ幅が縮小する「転機」への観測が高まり、株価は上昇していきました。

去年もパウエル氏は「インフレは一過性のもの」といっていましたし、あきらかに市場への害になる楽観論なんて述べるべきではないとは思うのですけどね。

ダドリー氏は、

「現状、インフレ率は高過ぎ、労働市場はタイト過ぎる。金融環境を緩くすることは、のちに大幅な利上げをしなくてはならないということになり、金融当局の任務を困難にするだけだ」

と述べています。

またプリンシパル・グローバル・インベスターズのチーフストラテジスト、シーマ・シャー氏は、

「現在の米国市場の反発の持続可能性を信じていないが、パウエル氏が市場リスクを発言するまで上昇を続けるだろう。インフレは依然として問題であり、経済成長の減速を確認する必要がある」

と述べています。

慎重派の人たちは、インフレ減速が確実に確認できるまでは安心できないというスタンスですね。

CPIはまだ8%以上の高インフレ状態ですし、現状は何も解決していないという状況です。

また米サンフランシスコ連銀のデーリー総裁は

「次の利上げは0.5%と見込んでいるが、0.75%にもオープンな姿勢だ。

過去1カ月に反発した金融市場については、米金融当局の利上げの道筋を正しく解釈していないかもしれない」

と述べており、こちらも株高が楽観的だという見解ですね。

強気派

この一方で、強気派からの意見もあります。

JPモルガンのデービッド・ケリー氏

「株価は向こう3年以内に再び最高値圏に達する。

インフレ率が2%に戻るにはしばらくかかるが、経済をリセッション(景気後退)に傾ける必要はない。

インフレが徐々に落ち着いてくる局面では、景気の足取りは鈍くなるが利益率を維持でき、株式市場にとってかなり順調な先行きになると思う。

株価は足元の水準から上昇する可能性があると考えており、現時点で私は全面的に株式に投資するだろう」

との見方を示しました。

ただJPモルガンですから、みんな大好きJEPIとか売るもの売らないといけませんので、ポジショントークが多分に含まれているものとは思います。

証券会社や銀行の人の話は、話半分以下で聞いたほうがいい癖はつけたほうがいいとは思います。じゃないと、くそ高い投資信託を買わされることになります。

またブルームバーグでは、

「インフレや非現実的なほど高い利益予想などを理由に株式相場に懐疑的な投資家は、5兆ドル(約670兆円)相当の相場上昇に乗り遅れた。こうした弱気派にはさらなる痛みが待っているかもしれない」

との煽り記事を書いています。弱気派を煽っていくスタイルですね。

まとめとQ太郎の見解

現状、インフレはまったくおさまっていませんし、次回のFOMCがどうなるかもわかりません。

昨日の米国市場も、我に返ったかのように株価を落としていきました。

動向を見極めるにはまだ材料不足とは思いますので、ぶっちゃけ読み合いの状況とは思いますね。

なんにしろ、利上げ自体は今後も続いていきますので、無理のない投資をしていくのがいいとは思います。