連続増配米国ETF「DGRO」(東証「2014」)ってどうなの?ーDGRW・VIGとの比較についても

新NISA一括投資→即毎月定率取り崩し運用中のQ太郎です。

今回はご質問のあったETF「DGRO」についてです。今年から東証(2014)で買えるようになりました。

これってどうよという話を、どんなETFなのか、DGRWやVIGとの比較も含めて話していきます。

本記事をYouTube動画で観たい方はこちらのリンクから。

連続増配米国ETF「DGRO」

さて、連続増配米国ETFのDGROです。

増配系のETFですが、メジャーなところでVIGとかありますね。あと配当貴族ETFとか、けっこういろいろな商品があります。なんかとにかく適当な増配インデックスつくれば売れるんじゃないかという企業側の思惑が見え隠れしている感じもあります。

そんな中でDGROを選ぶ必要があるのかどうかについてです。ちなみに楽天証券とかではDGROをあつかっていないので、それの東証版である2014に間接的に投資をする形になります。

DGROとは?

まずDGROについてさらっと説明していきます。

発行元は、みんな大好きiシェアーズでおなじみのブラックロック社ですね。モーニングスター社の米国連続増配インデックス(Morningstar US Dividend Growth Index)を参照してつくられたETFです。

それでこのインデックスですが、スクリーニングの条件として、

・過去5年以上連続増配していること。

・予想ベースでの利益成長がプラスであること。

・配当性向が75%未満であること。

が条件になっています。

これを選んだあと、さらに「予想配当利回りの上位10%を除外」します。ようするにスクリーニングして並べたうえで、配当金の高い上位10%が除外されてしまうのです。

この配当利回りの上位10%を除外するという手法は、けっこう一般的に採用されている方法です。

というのも、高配当すぎるというのは基本的にろくなことがないからです。

たとえば配当金は一緒でも、株価が低迷していけば、結果的に配当利回りが上がり続けるということになります。

こういうボロ株をつかまされないように、上位10%の高配当を強制的に排除するしくみになっています。配当利回りの高い銘柄に、過度に偏るリスクを軽減するためによく使われる手法です。

DGRWの現状

ちなみに似たような名前の配当成長ETFでDGRWというのがありますが、こちらは増配の成長率でスクリーニングしてポートフォリオを組んでいます。

連続増配にはこだわらず、増配率の高い優良株を集めたETFといったものですね。

優良株が集まっているだけあってDGRWはけっこう優秀で、Q太郎もちょっと持っています。実はここ10年、シャープレシオがVOOより高かったりします。シャープレシオというのは上昇分とのバランスですね。DGRWは上昇もして、下落にも強いといういい感じのバランスになっています。

毎月配当金出ますし、含み益もVOOやVTIレベルで出ていますので、悪くはないかなといった感じです。

詳しくはこちらを参照してください。

ちなみにDGRWはウィズダムツリー社なので、DGROとは会社が違います。ウィズダムツリー社の商品は、経費率が高めなのがちょっとあれですね。超大手のブラックロック社とは規模が違うので仕方がない部分もあります。

あと、DGRWの小型株版であるDGRSというETFもありますが、小型株だけあって結構ボラティリティが大きいですね。

ちなみにちょっとDGRWの純資産総額をチェックしてみたのですが、127億ドルに増えていました。高配当ETFのHDVが現在105億ドル、SPYDが69億ドルなので、SPYDどころかHDVをいつの間にか抜いてしまっていますね。

DGRW 127億ドル

HDV 105億ドル

SPYD 69億ドル

つい1~2年前まではSPYDと競っているレベルだったのに、ずいぶん人気が出たとは思います。

HDVはJEPIにも抜かれてしまいましたし、SPYDともども、ちょっと落ち目になってきている部分はあります。

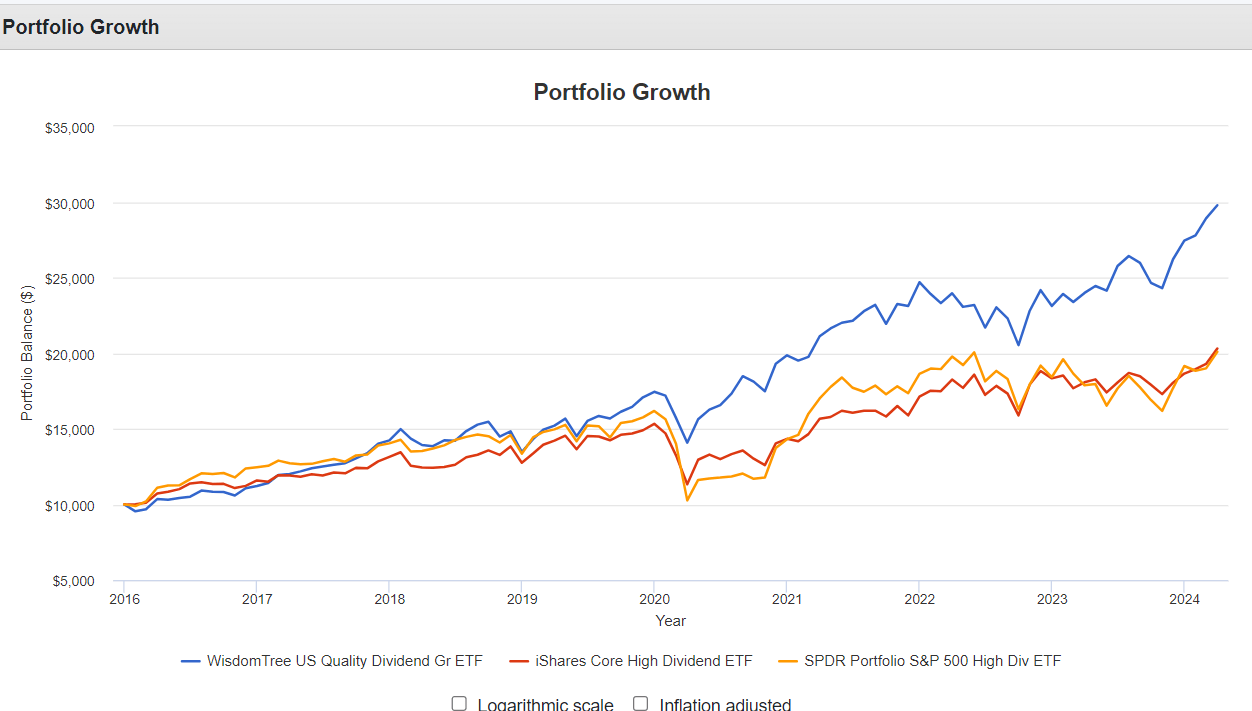

ちなみにSPYD・HDVとの配当金再投資アリのパフォーマンス比較をしてみると、DGRWがばらつきも少なくリターンも大きいと、かなり圧倒的です。

まあ、そもそも増配率ETFなので高配当じゃありませんし、系統としてはVOOとかVTIとかの純インデックス系に近いですね。

DGROの純資産総額・配当金利回り・経費率

ちなみにDGROの純資産総額ですが、267億ドルほどです。やっぱり大手は強いですね。投資するには安心の純資産総額です。

純資産総額比較

DGRO 267億ドル

DGRW 127億ドル

VIG 789億ドル

それで直近の配当金利回りですが、2.3%ぐらいになっています。あくまで増配ETFなので、高配当ではない点には注意してください。ただVIGやDGRWは2%以下なので、それと比べれば高配当ということにもなります。

直近配当利回り比較

DGRO 2.3%

DGRW 1.63%

VIG 1.84%

経費率ですが、DGROは0.08%とお安くなってます。ここも大手の強みですね。東証2014のほうは0.121%ですが、まだ始まったばかりなので隠れコストは今の時点では不明です。

ただ昔の日本の投資信託の、「年1%以上当たり前、お客様は養分です。購入時には3~5%の手数料を払ってくださいね。解約時も3~5%のリーズナブルなお値段です」のぼったくりコストを味わってきた身としては、近年の多くのETFや投資信託が0.1%とかそこらに抑えられているのは、昔に比べたらすばらしいこととは思います。購入手数料も無料ですし、本当に時代が変わりました。というか、昔がひどすぎましたね。

経費率比較

DGRO 0.08%(東証0.121%)

DGRW 0.28%

VIG 0.06%

比較でみると、DGRWは0.28%と頭一つとびぬけて高いですね。ここはやはりバンガード社やブラックロック社の超大手が有利です。

DGROの銘柄

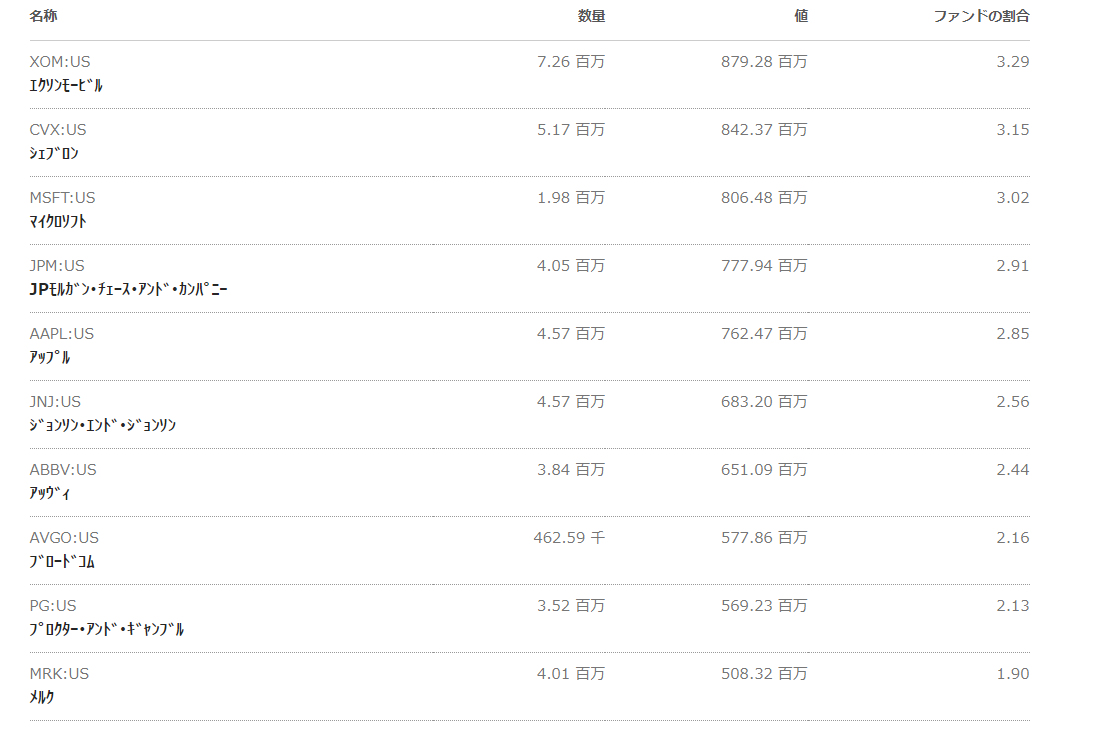

DGROの銘柄ですが、エクソンモービルやシェブロン、ジョンソン&ジョンソン、アッヴィ、メルクといった、高配当銘柄でおなじみの面々が並んでいます。全体で400銘柄ちょいぐらいですね。

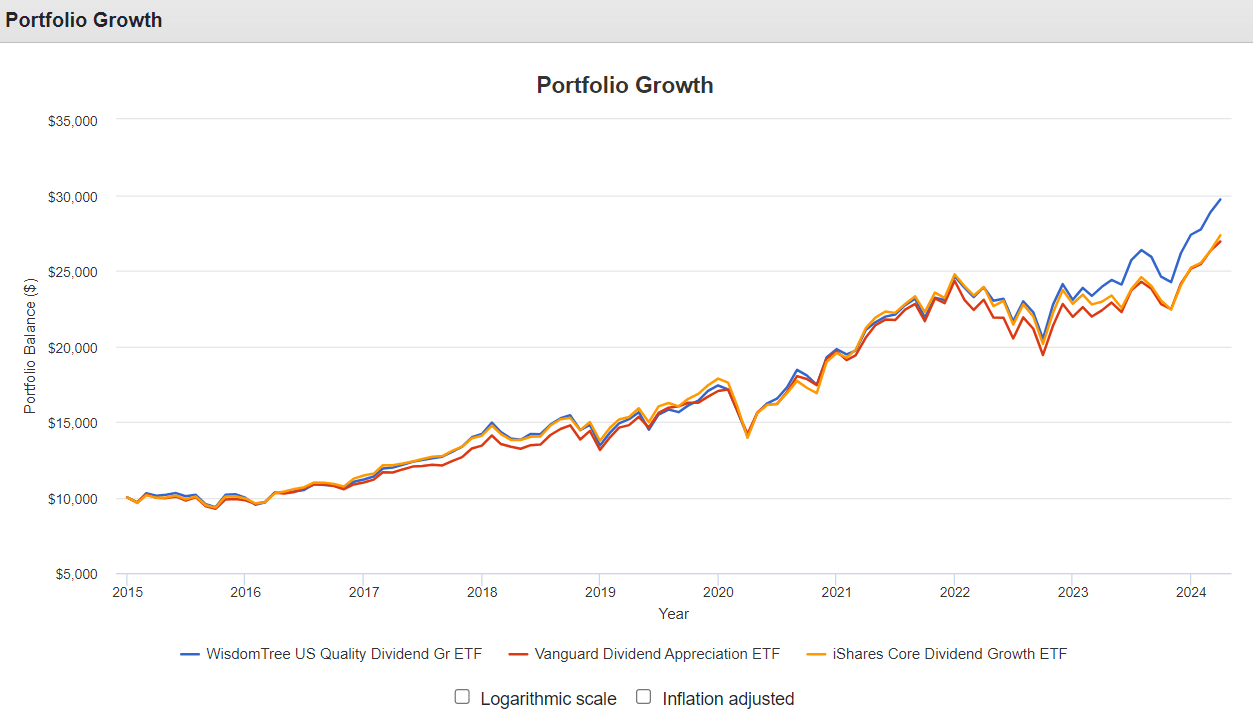

DGRW、VIGとの分配金再投資ありのチャート比較ですが、上昇力はDGRWに軍配が上がっています。

年リターン ばらつき

DGRW 12.49% 14.68%

VIG 11.30% 13.94%

DGRO 11.48% 14.62%

リターンの良さはDGRWが1%ほどとびぬけています。ばらつきとしてはVIGが一番低く安定感があります。

シャープレシオ

DGRW 0.78

VIG 0.73

DGRO 0.72

リターンとばらつきのバランスであるシャープレシオで見ると、DGRWが一番良いですね。DGROは最下位となっています。

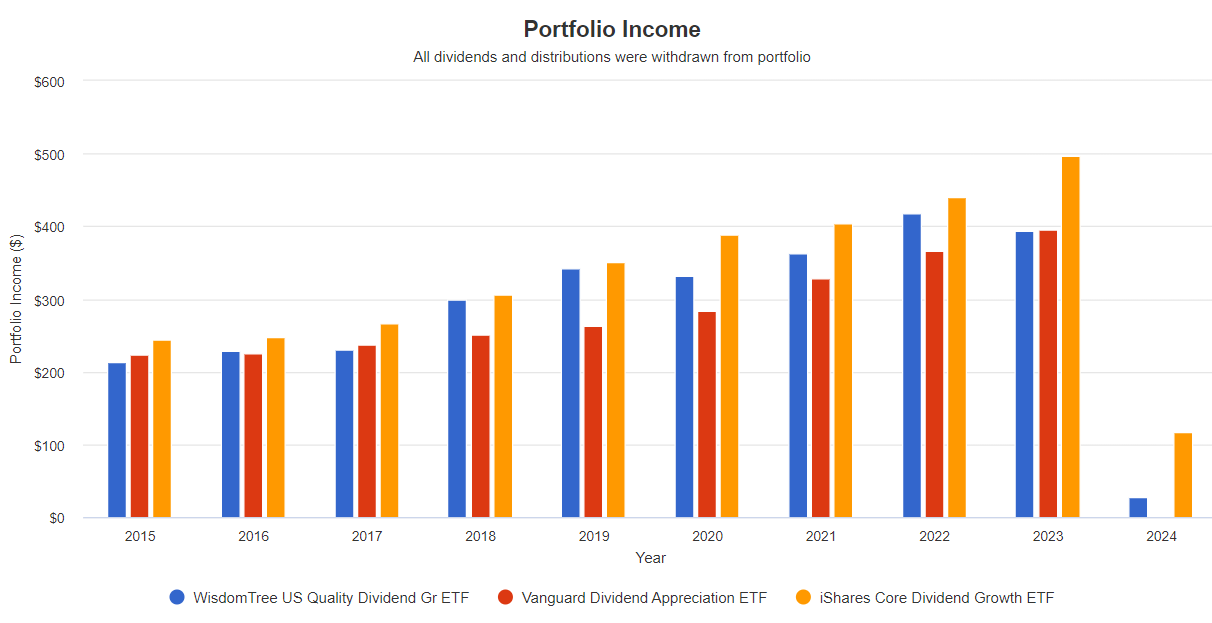

分配金を見ていくと、利回りの高さはDGRoが1番、次にVIG、最後にDGRWとなっていますが、DGRWとDGROの増配力がけっこう強いですね。8年間で配当金が2倍ぐらいになっています。ただVIGもじわじわ伸びていますので、配当金めあてならどのETFも長期的に持つことが重要とは思います。けれど元の配当利回り自体はそんなに高くないので、どちらかと言えばキャピタルで稼ぐ形になりますね。

まとめ

そんなわけでどんな人がDGRWやVIGの代わりにDGROを買ったらいいのかまとめると、

・DGRWやVIGの2%以下の分配金では物足りない(DGROは2.3%)

という点になるとは思います。

トータルリターンの面ではDGRWやVIGのほうが若干すぐれていますが、分配金が少ないのが難点です。「増配も、分配金も」という方にはDGROがいいんじゃないかとは思います。

東証2014は年4回の分配金がありますので、クオリティの高いETFで、定期的にそこそこの分配金を受け取りたい人にはいいでしょう。

「分配金とかどうでもいい」という人は、普通にキャピタルの強いVTIやVOOを買ったほうがいいとは思います。

基本的にETFの優秀さよりは、「長期投資のしやすさ」が重要です。自分がなにを信じられるかですね。ようするにズドンしたときでも握力強く持っていられるかどうかです。

ETFはズドン前提で、それでも持っていられるものだけ買ってください。

「もうかるから」という理由で買うと、ズドンしたときにかなりの高確率でろうばい売りすることになります。

とにかくETFを買うときは、「これはズドンしても自分は持っていられるだろうか」ということをつねに想像して、それでもOKなら買えばいいでしょう。半額になっても持っていられるかどうかですね。

ぶっちゃけ投資はメンタルと忍耐が9割です。どんな良いETFであろうと、ろうばい売りした時点で話は終わりなのです。忍耐強く持っていられるかどうかです。

正直パフォーマンス自体はVIGやDGRWとそこまで大きく変わらないので、最終的にはDGROが自分にとって信用できるかどうか、ズドンしたときも握力強く握っていられるかで決めたほうがいいとは思います。

「他人がすすめたから」「もうかりそうだから」だと、ズドン時の握力は生まれません。あくまで自分にとって納得のETFであることが重要です。

「あんまり納得していないけど、捨てるのも惜しい」みたいな鶏肋ETFに関しては、そもそもの投資金額を少なくしてホールドしやすくすればいいでしょう。

そんなわけで、パフォーマンス面以外に、自分のメンタル面ともよく相談しつつ、自分にとってのベストなETFで証券口座を満たしてやれば幸せになれるとは思います。

自分のお気に入りのETFが証券口座に並んでいるとけっこう楽しいですしね。

ちなみにQ太郎が東証版の2014を買う買うどうかですが、東証の株式やETF自体買わないことにしています。以前も言いましたが、企業からの郵便物が嫌なのですね。

海外から日本に戻ってきて、まず大量の郵便物の処理をやらなければならないのが本当にきついです。ミニ株買っても届くとか、正直意味が分かりません。郵便代が株の値段超えてるんじゃないかと。なんかこういうのは、郵便局の既得権益化している部分がありますね。ネットがあるんだから、ネット上で何とかしてほしいです。環境にもやさしくありません。そもそもカーボンニュートラルと真逆のことをやっています。

そんなわけで、郵便物が出るという理由で日本の株式やETFは買わないことにしています。大量の郵便物の処理とか、不必要な仕事を増やしたくないというのがあります。本当に時間の無駄ですし、環境にもやさしくありません。ただ郵便物が出なくなったら買うかもしれません。早く郵便物制度を無くしてもらいたいです。