QYLD全力太郎ことQ太郎です。

前回は低ベータ値の高配当株を集めたETF「DIV」について解説しました。

今回はDIVに、実際に10万円投資した結果を報告します。

また今後、購入した高配当ETFのその後については逐次ブログで報告をしていきます。

実際に購入して気付いたことや注意点なども書いていきますので、投資の参考にしてください。

DIVに10万円投資した結果

「DIV」は低ベータ値(インデックスに対してボラティリティが低い)で高配当な米国株の50銘柄に分散投資するETFです。

現在、分配利回りは6%ほどになっています。

低ベータ銘柄なので値動きが小さいと思われがちですが、そこそこ動きます。値動きを気にする方は、米国債券ETF「BND」に投資したほうがいいかと思います。

トータルの収益

今年(2021年)の4月あたりから投資しました。平均取得価格と時価評価額は以下のとおりです。

[su_note note_color=”#ffffff” radius=”10″]

平均取得価格:19.58ドル、時価評価額:872.52ドル(44枚)[/su_note]

評価損益は10.73ドルのプラスになっていますね。

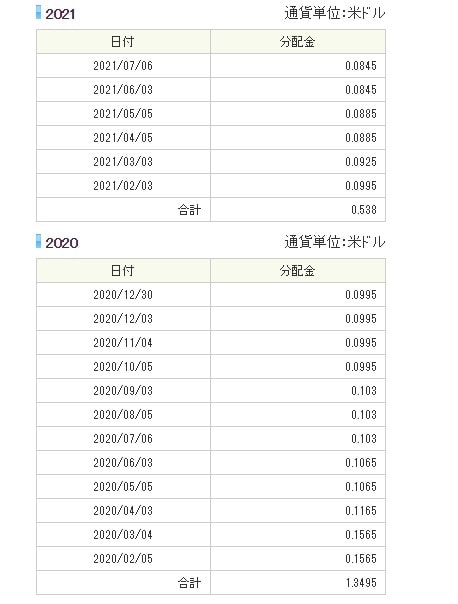

これまで受け取ってきた分配金は以下のとおりです。

| 税引き後 | ||

| 2021/5/18 | 3.89 | 2.8 |

| 2021/6/15 | 3.72 | 2.69 |

| 2021/7/16 | 3.72 | 2.68 |

税引き後の合計金額は8.17ドルです。

評価損益と合わせて18.9ドルのプラスですね。

これまで紹介してきたQYLD、YYY、SRETなどの高配当ETFはすべてマイナス収支でしたが、この高配当ETFはプラスが出ました。

DIVの問題点

やはり分配金が下がってきていることですね。

前回のDIVの解説記事でも述べましたが、右肩下がりの傾向にあります。

キャピタルゲインのほうが増えていけばいいのですが、それだったらS&P500インデックスのVOOとかに投資したほうが効率がいいかなという気がします。

まとめと筆者の見解

ファイザーや3Mなど、組み込まれている銘柄は悪くはないのですが、低ベータということもあって、株価自体は伸びにくいですね。

分配金も減配が続いていますし、今後投資を続けたいかといえば、ちょっと微妙なところです。

これに投資をするお金でQYLDを購入したほうがまだ幸せになれるような気もします。

高配当ETFは、「放っておいて大丈夫」というものではありません。

解散の危険性もはらんでいるので、かならず見張っておく必要があります。

ばあいによっては逃げる準備もかならずしておきましょう。

投資の世界に「ありえない」はありえません。

リスク管理をしつつ、夢の配当生活をめざしていくのがいいかと思います。