QYLD全力太郎ことQ太郎です。

昨日発表された生産者物価指数(PPI)とイギリスのGDP発表を受け、長期金利が上昇。またもや1ドル145円台に突入してしまいました。

今回はPPIの内容とインフレ懸念長期化、その後のドル円と米国市場の動向についてです。

本記事をYouTube動画で観たい方はこちらのリンクから。

PPI発表と長期金利上昇

さて、発表された7月の生産者物価指数(PPI)ですが、予想よりも上昇しました。

PPIは前月比で0.3%上昇、市場予想の0.2%上昇を上回っています。

食品とエネルギーを除くコアPPIも前月比0.3%上昇と、こちらも市場予想の0.2%を上回る結果となりました。

これには原油価格の高騰によるコスト上昇があり、インフレがなかなかおさまらない状況をあらわしています。

とくにこの状況で打撃を受けやすいのは、航空関連などですね。昨日も述べたように、航空関連は本当に鬼門だと思います。

この前発表された米消費者物価指数(CPI)は予想通りで、低い伸びにとどまっていたことから、インフレ抑制期待が高まっていただけに、冷や水をぶっかけるような結果になってしまっています。

というのもPPIは、FRBがインフレ指標にしている個人消費支出(PCE)物価指数の算出につかわれているので、今後の金利の高止まりが懸念されます。

長期金利上昇

債券のほうですが、今後の長期的な高金利据え置きが懸念され、長期金利が再び上昇に転じています。

現在2年債が4.90%、10年債が4.16%と、全体的な上昇トレンドを継続させていますね。

債券王のビル・グロース氏は、

「株式と債券の強気派は間違っており、いずれの市場も割高だ」

と指摘しています。

じゃあいくらぐらいが適切なんだといえば、10年債に関しては4.5%だそうです。現在4.16%なので、まだ下落余地がありますね。

どういう計算でこれが算出されているのかといえば、これまで10年債は政策金利を1.35%ほど上回る価格で取引されてきました。

今後、仮に利下げがあったとしても、いまの状況では長期的に3%以下にはならないとの予測から、3+1.35=4.35%。それにプラスアルファを加えて4.5%という試算ですね。

さらには米国株のほうも、株式益回りと債券利回りの差で測る株のリスクプレミアムが0に近づくなど過去最低レベルを記録しており、すでに割高になっていると指摘します。

簡単にいうと、株は債券よりリスクが高いので、債券利回り以上の利益を出してくれないと買う意味がないわけです。

低金利で株価が上がるのも、株式と債券の利回り差が大きくなって、リスクがあっても株式を買ったほうが得だからです。

それなのに、株式と債券の利回りの差が0に近い状態というのは、リスクの高い株を買う意味がないのに買われているという状況なのですね。すでに株式のバリュエーションが高くなりすぎているということにもなります。

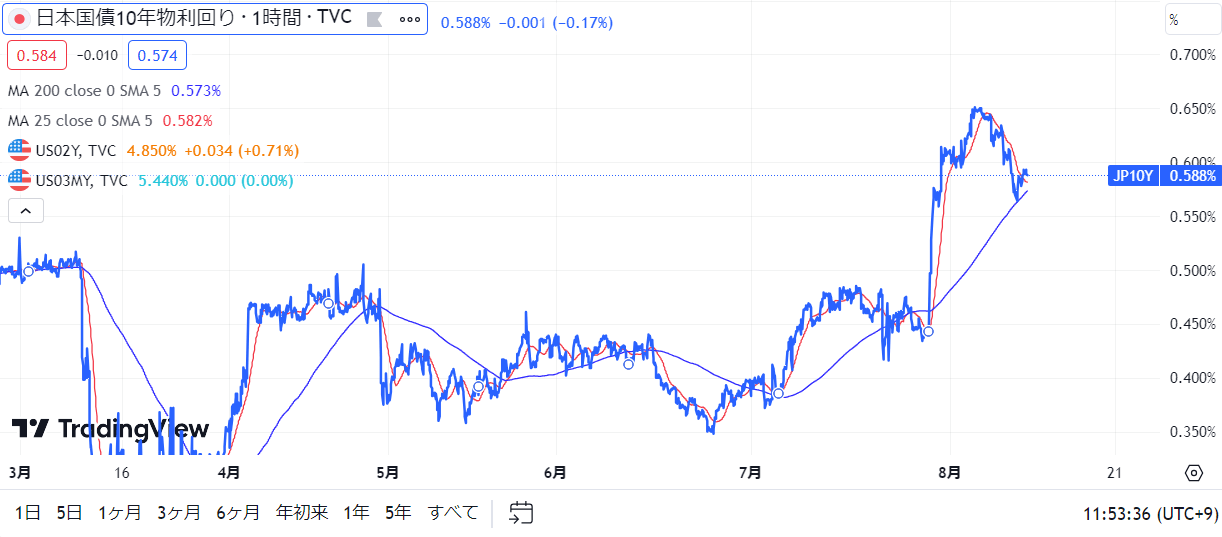

日銀の動き

一方の日銀のほうですが、前回の会合で、長期債の1%までの上昇を容認するような発言をしました。

その後どうなったかといえば、一時的に0.6%を超えたものの、その後は低下して0.5%台に舞い戻っています。

これは、

「1%までにしたのはよかったけど、日本の長期金利ってそこまで上昇しなくね? 1%まで行くことってありえなくね?」

との認識が広まったことに加えて、日銀の金融緩和政策も継続されていることから、利回りが上がりにくい状況になっています。

そのため、日米金利差が意識され、円安が進んでいるといった状況です。

まとめ

S&P500も上昇力を失ってきた感じで、昨夜はGAFAM銘柄などハイテク銘柄に幅広い売りが入っていました。

とくに謎の半導体企業NVIDIAが-3.62%と大きく落ち込んでいます。

一方でヘルスケアや生活必需品、エネルギー関連は小幅上昇しており、景気後退期の動きになってきている感じはあります。

ちなみに、米ミシガン大学が昨日発表した8月の消費者調査の速報値によれば、1年先のインフレ期待が市場予想に反して低下していました。

1年先のインフレ期待は3.3%に低下し、市場予想の3.5%を下回った結果になっています。

5-10年先のインフレ期待も2.9%に低下し、これも予想の3.0%を下回り、2か月連続の低下となりました。

そのため、高い数値の出たPPIと相反して、消費者マインドは将来的にインフレが抑えられるとの見方を強めていますね。

正直、金利もちょっとしたことでどちらの方向にも動く可能性がありますし、為替も日銀の動き次第で円高にひっぱられる可能性もあります。どちらかの方向への決めつけをせず、時間分散で様子見しつつ投資していくのがいいとは思います。