米国株暴落時にメンタルを保つ4つの方法

QYLD全力太郎ことQ太郎です。

米国市場は連日の高ボラティリティに振り回されている状況です。

しかも円高もプラスされているので、人によってはダブルパンチできつい下げになっている可能性もあります。

Q太郎はキャッシュポジション厚めなので、下がっていただいたほうがうれしいのですが、株価が下がること自体はあまりおめでたいことではありません。

ぶっちゃけ投資のパフォーマンスは、メンタル的な部分がほとんどを占めています。

人間は思ったよりも合理的にはできていないのですね。

そのため、本来は安いときに買って、高いときに売るということをしなければならないのですが、なぜか人間は安いときに売って、高いときに買うということをしてしまいがちです。

売り買いのボタンを押すのは、けっきょく人間ですからね。

株式のパフォーマンスを上げるためには、いかにして理性を保ち、メンタルコントロールをするかということが重要になってきます。

そこで今回は、株価暴落時にメンタルを保つ4つの方法を紹介していきます。

いま不安を抱えている人は、ぜひ記事を最後までご覧ください。本記事をYouTube動画で観たい方はこちらのリンクから。

メンタルを保つ4つの方法

さて、先ほども言いましたが、投資のパフォーマンスを決めるのは、ポートフォリオやアセットアロケーション以前に、メンタルの問題があります。

「安いときに買って、高いときに売る」の逆をやってしまうのですね。

本来押すべきではない売買ボタンを、高いときに「乗っかろう」と思って買いポチリ、安くなった時に狼狽して売りポチってしまいということをすれば、パフォーマンスが悪くなるのも当たり前かと思います。

本来やらなければならないことの逆をやっているので、当たり前と言えば当たり前です。

とくに長期投資をするのであれば、数年単位の株価の動きは気にする必要はありません。

とはいっても、理屈ではわかっていても、やはり株価は気になるものです。

方法1 ボラティリティの把握

そこでまずメンタルを保つ方法その1ですが、投資した銘柄のボラティリティを知っておくことです。

ボラティリティは切り取る期間によっても変わってきますが、たとえばVTIだとばらつきは15%ぐらいあるので、15%ぐらい上下するのは日常の範囲内だと思っておけばいいでしょう。

QQQだとさらに高くて、ばらつきは20%近くあります。20%ぐらい動くのは当たり前だと思っておけば、そうそうおびえなくてもいいとは思います。

レバレッジをかけた商品はもっとばらつきが大きくなりますから、あらかじめそれ相応に覚悟しておけばいいでしょう。

方法2 株の枚数に目を向ける

メンタルを保つ方法その2は、株価ではなく、株の枚数に目を向けることです。

株価というのは、毎日変化するのは当たり前なので、そんなものを毎日毎日追っていったらキリがありません。

それより変わらないもの、つまり株の枚数に目を向けるといいでしょう。

「いまはVTIが50枚ある。安くなったらさらに5枚追加出来てラッキー」

という考え方ですね。

長期投資は、とにかく株価ではなく、株の枚数を増やしていく方向で考えるといいでしょう。

いま何枚持っているかだけ気にしておけばいいです。

投資信託なら口数を増やすことですね。

方法3 長期チャートを眺める

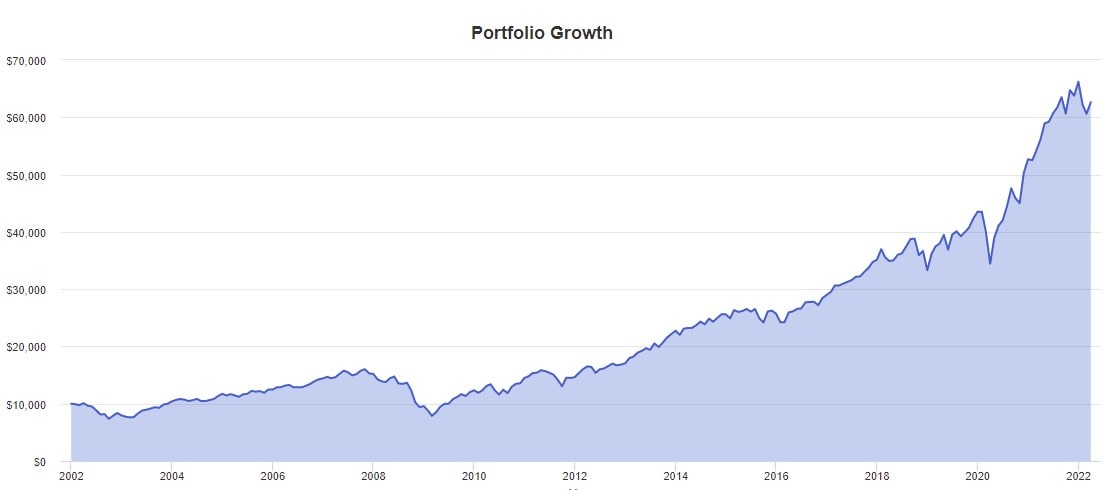

メンタルを保つ方法その3は、長期チャートを眺めることです。

たとえばQQQはITバブル時に80%近く暴落しましたし、VTIもリーマンショック時に50%ぐらい暴落しました。

しかし今から見ると、リーマンショックもちょっとしたへこみでしかありません。

リーマンショック時に高値づかみしていようが安値で買おうが、いまから見ればどうでもいいようなことです。

あと20年後になれば、いまの下落もちょっとしたへこみでしかないとは思います。

売りたくなったら、とりあえず長期チャートを眺めるのがいいかと思います。

方法4 株価を見ない

そしてメンタルを保つ方法その4は、株価を見ない、これにかぎりますね。

そもそも15年後、20年後のために投資しているので、今日明日の株価を気にしても意味がないとは思います。

変な投資にひっかからないように、投資の勉強をするのは重要なことですが、インデックスを毎月積み立てるだけでしたらとくにやることなどないので、見るにしても1カ月に1回か、半年から1年に1回ぐらいで十分でしょう。

変な投資については、「親戚が50万円払って米国株投資のオンラインサロンに入会した話」や、「Twitterでお金もうけの話を持ちかけられた話」などを参照していただければと思います。

ちなみに投資の勉強というのは、「なにがもうかる」という話では無くて、どうやったら損を少なくできるのかとか、資産をどうやったら減らさないですむかという話ですね。

「もうかる話」はだいたい損します。

まとめとQ太郎の見解

まとめると、

・ボラティリティを把握する。

・株の枚数だけを見る。

・長期チャートを眺める。

・そもそも株価を見ない。

です。

ちなみにQ太郎はアセットアロケーションでコントロールしているので、年末にキャッシュの比率が膨らみ過ぎていれば株式に補填し、逆に株式が膨らみ過ぎていればキャッシュに補填します。

これの良いところは、頻繁な売買をしなくてすむということですね。投資に時間をかけなくていいということです。

長期投資は15年後、20年後のための投資です。

今日明日どう動くかは、20年後から見れば本当にどうでもいいような話です。

目先の動きで、「高いときに買って、安いときに売る」の逆をやらないように注意しておきましょう。