米国低ベータ高配当ETF「DIV」のメリット・デメリットーSDIVとの比較も

QYLD全力太郎ことQ太郎です。

昨夜の米連邦公開市場委員会(FOMC)の議事要旨では、とくにタカ派的な発言もなかったことから、安心感からの買いが入りました。

S&P500は前日比+0.36%、年初来では-19.84%と、-20%を微妙に抜け出しました。

NASDAQも前日比で+0.35%、年初来では-28.24%と-30%ライン以上はキープしています。

全体的にはディフェンシブ銘柄が強くなっていますね。とくにヘルスケアセクターが上がっています。

逆にリセッション懸念から、景気敏感株が落ち込んでいます。昨日動画にしたSDIVはそれらのセクターの集まりですが、前日比で-1.33%とさらに下げて、8.92ドルと8ドル台に入ってしまいました。SDIVについてはこちらを参照してください。

今回はSDIVに続いて、配当利回りが高く、低ベータの米国株50銘柄に投資しする「DIV」についてです。

SDIVは世界を対象にしていますが、DIVはアメリカのみですね。現在分配金利回りは5.1%ほどになっています。

分配金利回り12%越えのSDIVよりは安心感のある数字ですが、DIVに投資していいのか、メリット・デメリットを見ていきましょう。

DIVとは?

さて、SDIVのアメリカ版である低ベータ高配当ETFのDIVについてです。

アメリカの低ベータで高配当な50銘柄に投資するETFです。

低ベータというのは何かというと、投資用語にアルファとベータというのがあります。

ベータは、ようするにS&P500のような市場平均ですね。VTIやVOOみたいなのがベータETFです。

このベータよりボラティリティが低いものが低ベータになります。ようするに市場平均より変動が低いということですね。

ベータ値が0.5なら、市場が1下がっているときに、0.5しか下がらないということになります。上がったときはその逆になります。

株価の変動の低さは、分配金の安定にもつながります。安定した分配金を受け取るという低ベータ戦略をとっているETFと言えますね。

ちなみにアルファは、市場とは関係なく、運用者の腕前によるパフォーマンスのことです。

コア・サテライト戦略で、コアはベータのVTIやVOO、サテライトはアルファ、つまり自分で選んだ個別銘柄ですね。

純資産総額

純資産総額ですが、こちらもSDIV同様、だいたい約1000億円になります。

米国ETFだと、流動性はギリギリOKといったところですね。

経費率

経費率ですが、0.45%と米国株だけの構成にしては高めですね。

この経費率だと、自分で個別株を組んだ方がいいと考える人もいるかもしれません。

構成銘柄

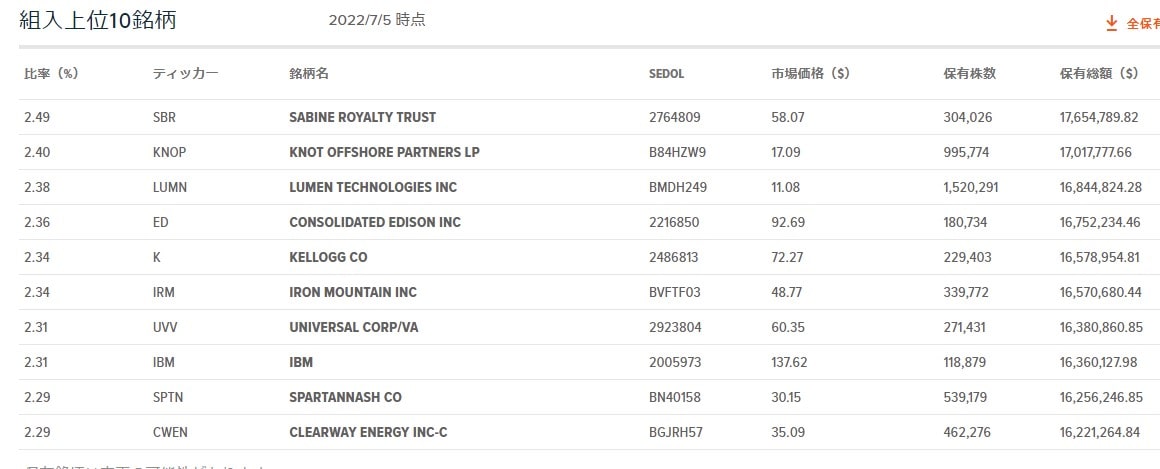

構成銘柄の上位10銘柄ですが、一年前に見たときからけっこう入れ替わっていますね。

けっこうどころか、総入れ替えに近いような状態です。

1年前まではファイザーや3Mなどがありましたが、いまは無くなって、以前なかったIBMやケロッグが台頭してきました。

以前1位だった不動産投資信託会社の「CUBESMART」も、今では10位以内に姿を見せていません。

現在の1位はコモディティ投資系の「SABIN ROYALITY TRUST」になっています。

セクター比率

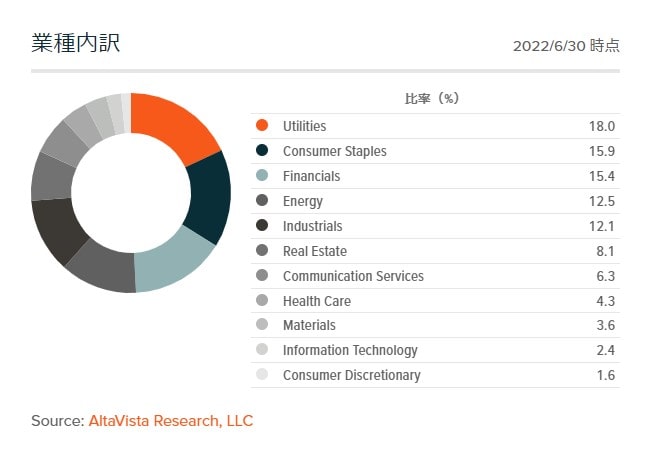

セクター比率ですが、これも一年前とはがらりと変わってしまっていますね。

1年前は1位が生活必需品で25%ほど、2位は不動産で17%ほど、3位は工業で12%ほどだったのですが、現在は生活必需品セクターの比率は落ちて、1位は公益事業で18%、2位は生活必需品で15.9%、3位は金融で15.4%になっています。不動産比率は8%まで落ちていますので、保守的な運用になった感じですね。

株価の推移

株価の推移ですが、年初来では-7.79%です。6月にズドンしてしまっていますね。

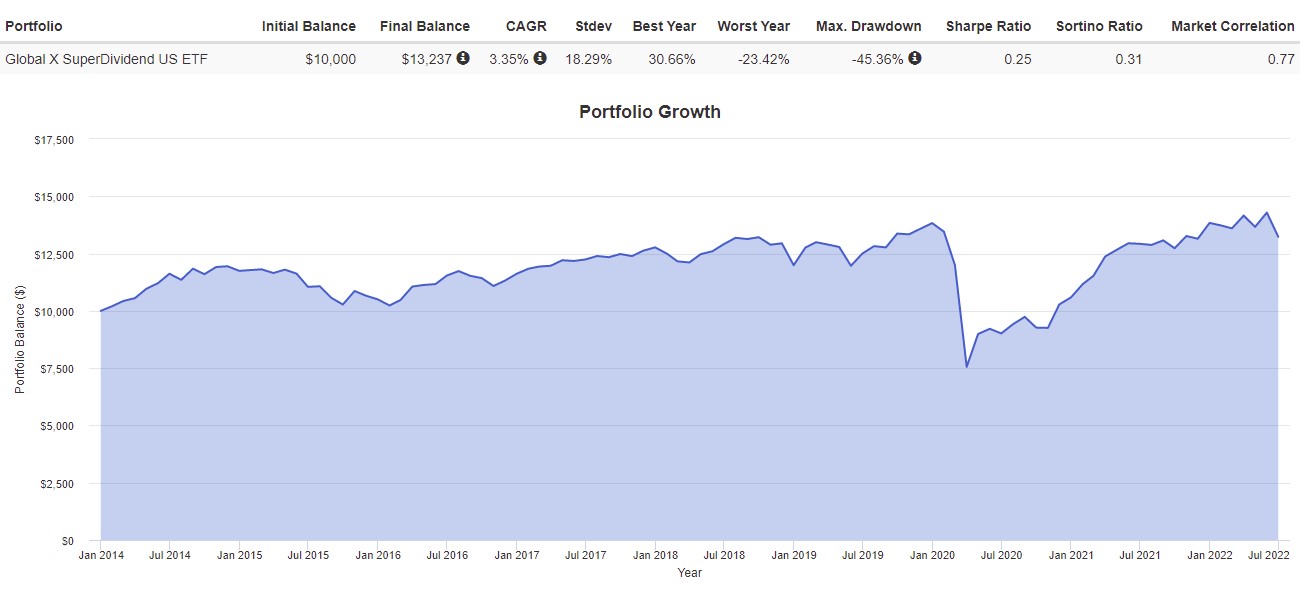

分配金再投資無しの長期チャートでは、順調な右肩下がり。毎年平均で-3.35%の下げになっています。

再投資ありだと、辛うじて右肩上がり。年間+3.35%です。

ちなみに本当に低ベータの低ボラティリティ運用ができているかどうかですが、市場平均であるVTIのばらつきが14.89% 、QQQが17.38%に対して、DIVは18.29%と、むしろ高ボラティリティです。全然低ボラじゃないのですね。

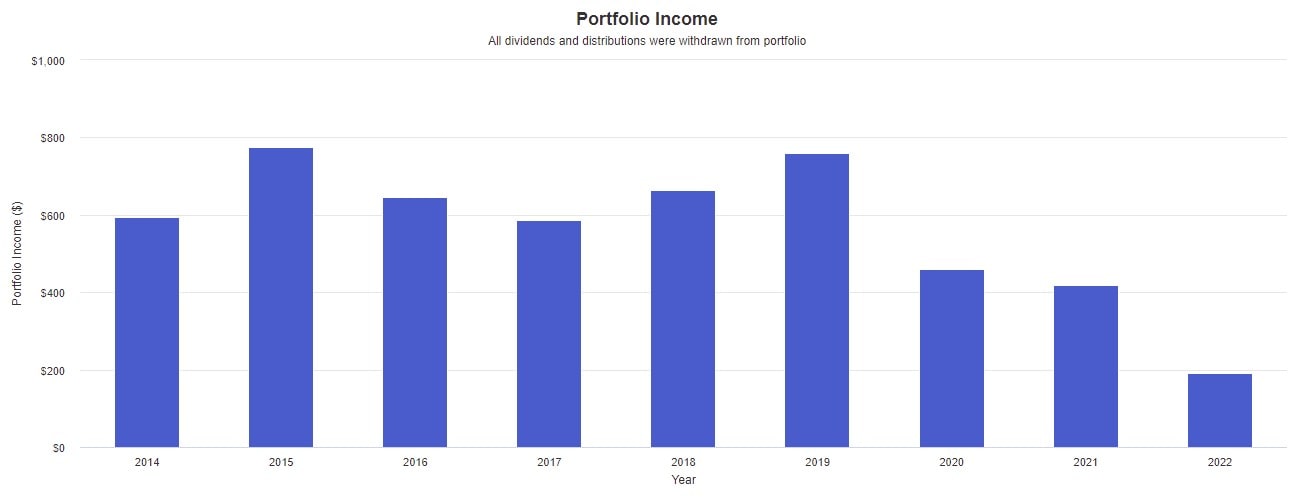

分配金についてですが、こちらも安定していません。基本的には右肩下がりになっています。

高い経費率をとって低ベータ戦略をしているわりには、うまくいっていませんね。

DIVのメリット・デメリット

DIVのメリット・デメリットを見ていきましょう。

メリット

メリットその1は、5%以上の高配当です。現在のところ、分配金再投資ありだとプラスにはなっている状況ですね。

メリットその2は、そこそこ分散は利いています。公益や生活必需品で33%ほどありますしね。

次にデメリットです。

デメリット

デメリットその1ですが、やはり経費率が高いことですね。米国株だけで構成しているわりに、0.45%と割高感があります。

デメリットその2は、株価も分配金も減少傾向になっていることです。高配当で組まないといけないルールだと、良い株を捨てて悪い株を取ることにもなりますしね。

デメリットその3は、低ベータなのに高ボラティリティなことです。現在のところ、市場平均のVTIや、Nasdaq100のQQQよりも高ボラになっていますね。高配当にするためには、景気敏感セクターも入れないといけないので、どうしてもボラティリティが高くなってしまいます。

まとめとQ太郎の見解

まとめると、

メリットは、

・5%以上の高配当

・そこそこの分散

デメリットは、

・高い経費率(0.45%)

・株価も分配金も減少傾向

・高ボラティリティ

といったところです。

グローバルX社の商品は、やはり経費率が高いですね。純資産総額が低いので仕方がないかもしれません。VTIみたいに純資産総額が多きければ、0.0何%みたいな経費率でも大金ですが、こういうニッチな商品はそうはいきません。

最後にSDIVとDIVの比較をしておきましょう。

純資産総額はどちらも約1000億円

組み入れ銘柄ですが、SDIVは世界の高配当100銘柄に投資、1銘柄1%前後の比率ですね。

DIVは米国の低ベータ高配当な50銘柄に投資、1銘柄の比率は2%前後です。

セクターですが、SDIVの上位は金融・不動産・素材と、景気敏感株に偏っている。

一方DIVは公益・生活必需品・金融でそこそこ分散されている。

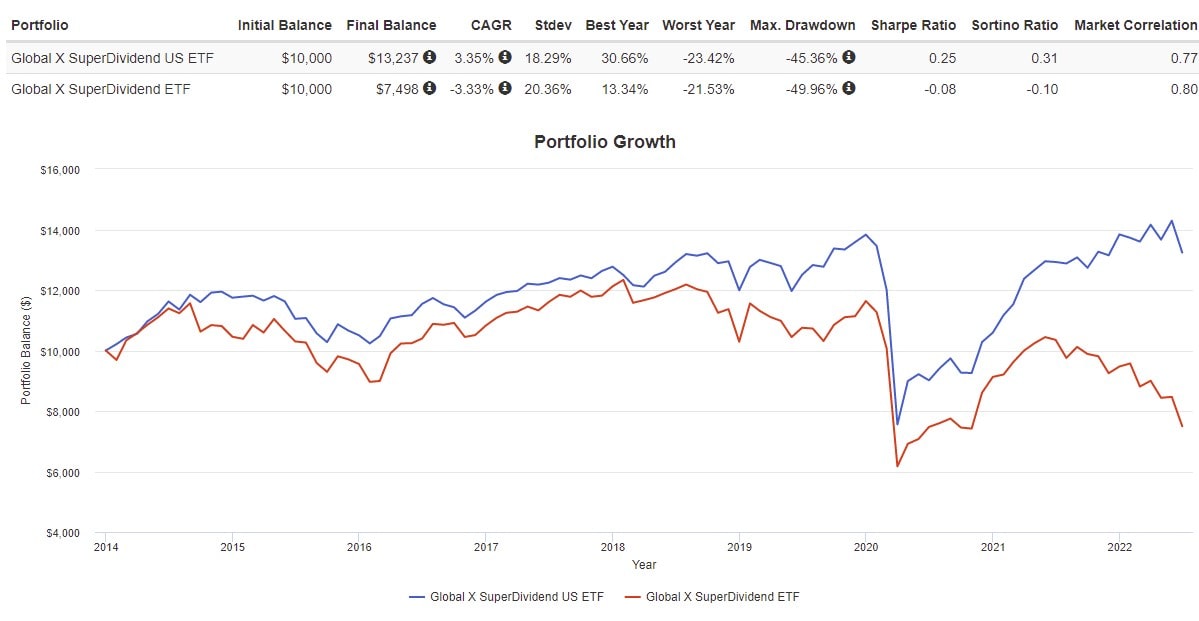

再投資有りのチャート比較ですが、年間平均リターンはSDIVが-3.33%に対し、DIVは+3.35%。SDIVは分配金を合わせても右肩下がりの傾向ですね。株価や分配金自体は、どちらも減少傾向です。

ばらつきはSDIVが約20%に対して、DIVが約18%とDIVのほうが若干低め。ただどちらもVTIやQQQを超える高ボラティリティですね。

どちらもそれなりに値動きがありますので、買うにしてもそこそこにしておいたほうがいいかなとは思います。