QYLD全力太郎ことQ太郎です。

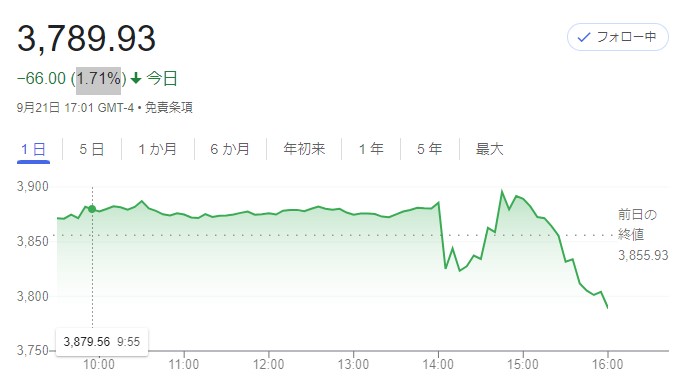

さて、昨日の9月FOMCでの0.75%利上げ発表の後、予想通りということで米国市場はいったん上昇。しかし引けにかけては下落していきました。

S&P500は前日比で-1.71%、NASDAQは-1.79%です。

今回は9月FOMCの内容と、今後の米国市場についてです。本記事をYouTube動画で観たい方はこちらのリンクから。

9月FOMC

さて、9月のFOMCの利上げです。

多くの予想通り、利上げ幅は0.75%となりました。

そのため、S&P500は利上げ発表後も上昇基調だったものの、引けにかけて急に落ち込んでいった形です。

0.75%の利上げ自体は何のサプライズもなかったのですが、問題はそのあとですね。

パウエル議長がFOMC後の記者会見で、「われわれはインフレを過去のものにする必要がある。痛みを伴わずにそうする方法があれば良いが、それはない」とハードランディング覚悟の利上げをすることを明確にしました。

これによってFOMC参加者の政策金利予想が、年末までに4.4%と4%越えとなり、来年にはさらに上昇して4.6%になると上方修正されました。

4%を超えると「現金を銀行にあずけるのが最強」みたいな話になるので、株などのリスク資産の旨味は減ってしまいます。

また高金利でリセッションリスクはかなり高まります。

利下げに転じるのは再来年以降になりそうなので、それまで株式市場は軟調な状態が続く可能性は高いです。

次の利上げ発表は11月ですが、そのときにどういう数字になるかは明確化していません。つぎの消費者物価指数がまた高止まりしていれば、下手するとさらに連続で0.75%の可能性もあります。

とくにアメリカはいま賃金インフレが激しくなっているので、そう簡単にインフレがおさまるような状況でもなくなっていますね。ファーストフード店の最低時給も2000円を突破しているような状況です。

ただ利上げによって企業収益が悪化すれば、失業率は上がります。

6月時点での失業率予測は2023年、来年末まで3.9%、再来年末までで4.1%という見通しだったのですが、今回のFOMC後に失業率予想が来年末までに4.4%と一気に上昇し、24年末も同水準になるとしています。

一方でアメリカの経済成長ですが、来年が1.2%、再来年は1.7%と下方修正されました。1%成長だと株も伸びにくくはなりますね。

債券利回り

債券のほうですが、2年債利回りは一気に4%の大台までのぼっていきました。現在、4.1%ぐらいになっていますね。

10年債のほうは逆に将来のリセッションが意識され、3.5%でとどまった状況になっています。逆イールドはかなり開いた状態になっていますね。逆イールドについてはこちらを参照してください。

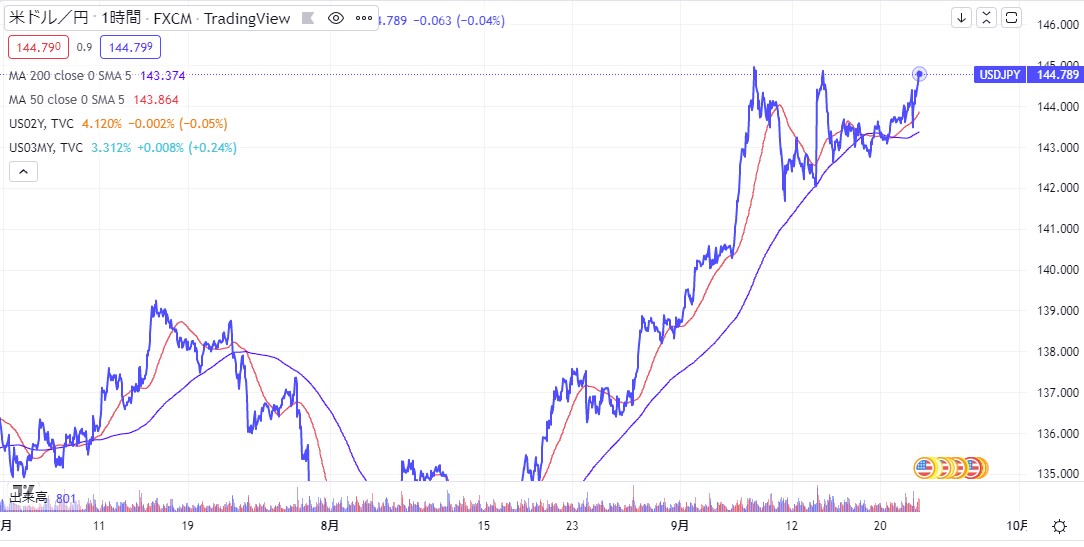

ドル円のほうですがかなり荒い動きをしています。いったん143円台まで下がったあとに、黒田総裁が金融緩和継続を発表したことで一気に145円台まで円安が進み、現在144円台後半まで戻しています。

米国株投資としては、円安バリアが利くので悪い状況ではないのですが、物価高など実生活への影響が心配されるところです。

まとめとQ太郎の見解

今後の株式市場ですが、昨日のS&P500の動きからして、現在のところまだ楽観的とは思います。

利上げが前倒しになれば、それだけ早く利下げも来るという思惑もあることから、強気派はまだ健在といったところですね。

こういう楽観主義に支えられて、米国市場は伸びてきたのでしょう。

今回のFOMCについて、センター・アセット・マネジメントのジェームズ・アベート氏は「米金融当局が政策金利を低過ぎる水準に、あまりに長期にわたって維持したことでこの状況を生み出した。結果、ここにきて一層積極的なアプローチを取らざるを得なくなっている。

(パウエル議長は)自ら火を付けた後、自発的に消火に当たって英雄を気取る放火犯のようにも見える。大型ハイテク株は予見できる将来は痛手を被り続ける。良くても市場パフォーマンス並みで、最悪の場合はアンダーパフォームするだろう。」

と述べています。パウエル議長が「インフレは一過性」といって放置してきたツケが出ているだけというのは、たしかにその通りですね。高金利下では、グロース系は厳しい状況になりそうです。

ちなみに昨年9月に米民主党のエリザベス・ウォーレン上院議員が、「インフレは一過性」発言を受けて、「パウエルさん、あなたの銀行監督は緩い。あなたは危険人物だ。FRB議長再任に反対する」と述べていましたが、本当にそのとおりになってきました。

「自ら火を付けた後、自発的に消火に当たって英雄を気取る放火犯」という指摘も的を得ているとは思います。

ちなみにこの時期の10年債利回りは1.5%程度でしたね。一年で倍になっています。

「パウエル無能論」はFRB議長に就任した2018年2月直後からすでに噴出していました。「弁護士出身の経済シロウト」という評価で、実際にその年に奇をてらった利上げで株価下落を招いています。

議長就任時から不安視されていた人物だったので、ここにきてまた不満が噴出している形になっていますね。

そんなわけで、金利に引っ掻き回される感じで、市場はしばらくは強気派と弱気派の戦いで、粗い動きが続きそうな感じです。

下がってくれた方が、高配当投資としてはありがたかったりしますけどね。ただ、今は円安で、日本円から入りづらいというのもありますね。

しばらく日本株を買ってお茶を濁すという方法もありますね。日本株についてはこちらを参照してください。