投資をエンタメする、QYLD全力太郎ことQ太郎です。

今回は、以前から要望のあった高配当ETF「JEPI」についてです。

Q太郎はJEPIを10万円分ほど買っていますが、持っている感想として、「そんなに悪くないかな」と思っています。

経費率もこの手のものにしては安く、0.35%なんですよね。

ちなみにQYLDの経費率は0.60%で、JEPIの2倍あります。

レバレッジETFのSOXLは0.82%、TECLに関しては0.90%もありますね。

金融派生商品はそもそもの経費リスクがあります。

0.90%って、何もしなくても毎年元本が約1%減るということです。

経費の高さ自体がリスクになりますが、JEPIはその点なんか安い。この手の金融派生商品にしては安いです。

今回はそんなJEPIのメリット・デメリットを見ていきましょう。YouTube動画で本記事を観たい方はこちらのリンクから。

JEPIとは?

JEPIのメリット・デメリットについて述べる前に、まずJEPIがどんなものかをざっくりと説明します。

JEPIの概要

JEPIはJPモルガンのETFです。QYLDなど、どちらかといえばニッチな需要を満たしているグローバルX社と比べると、知名度が格段に高い歴史ある超大手ですね。グローバルX社の1994年にオーストラリアで設立された会社で、まだ若い会社ですしね。

それでJEPIですが、設立されたのが2020年05月20日です。めちゃくちゃ日が浅いですね。運用実績はほぼ無いと考えていいでしょう。

実績がないので、今後まともに運用ができるかどうかはまだ謎です。これからといったところですね。

Q太郎がETFで一番注意したいの総資産なのですが、約65億ドル、日本円で7000億円ぐらいですね。

QYLDが現在約63億ドルなので、QYLDよりちょっと多いといったところですね。だいたいおなじぐらいの規模だと考えていいでしょう。

それでJEPIの理念ですが、低ボラティリティ(低変動)で安定した運用をするという、Q太郎にとっては都合のよいETFともいえます。

Q太郎は基本的にリターン最大化よりリスク最小化をめざしていますので、低ボラティリティ運用をしています。いまはキャッシュポジションを使ってコントロールしていますね。キャッシュポジションの使い方についてはこちらの記事を参照してください。

組み入れ銘柄

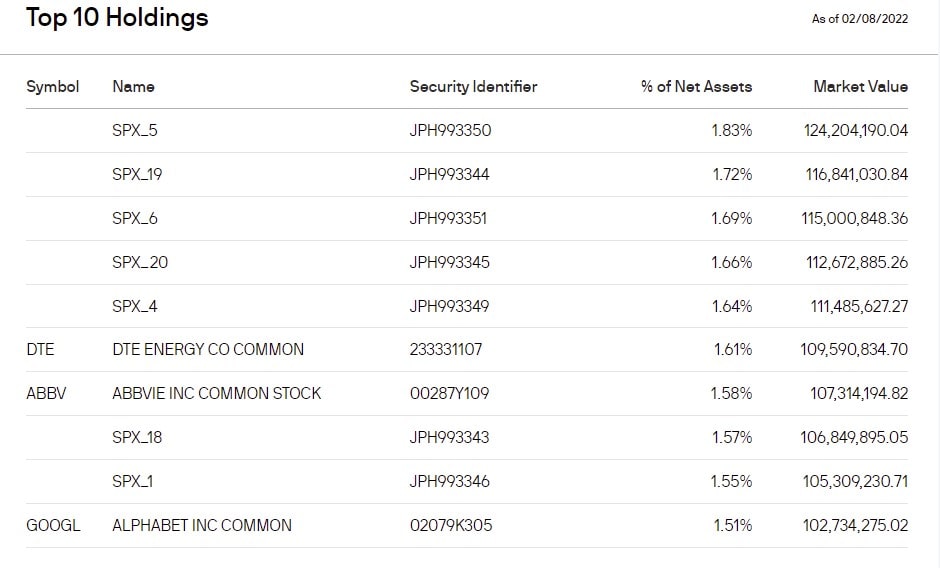

それでJEPIの組み入れ銘柄ですが、こんな感じになっています。このSPXのあとにナンバーあるやつは何かというと、Equity Link Note(ELN)というものです。

いわゆるコツコツドカーンで有名な仕組債ですね。S&P500を使った仕組債です。

正直なところ、Q太郎は、仕組債はハイリスク・ローリターンの最悪な投資だと思っています。

下げは全部かぶって、上げてもちょっとしかもらえないという商品です。

仕組債に投資することは全然おすすめできません。普通に株式投資したほうがましです。

老人をだまして仕組債を売る証券会社もありますので、注意してください。仕組債は売り手があまりにも有利すぎますからね。

ただS&P500インデックスを使った仕組債なので、まだましかなとは思います。

それでこの仕組債部分は、現在では全体の16%ぐらいですね。

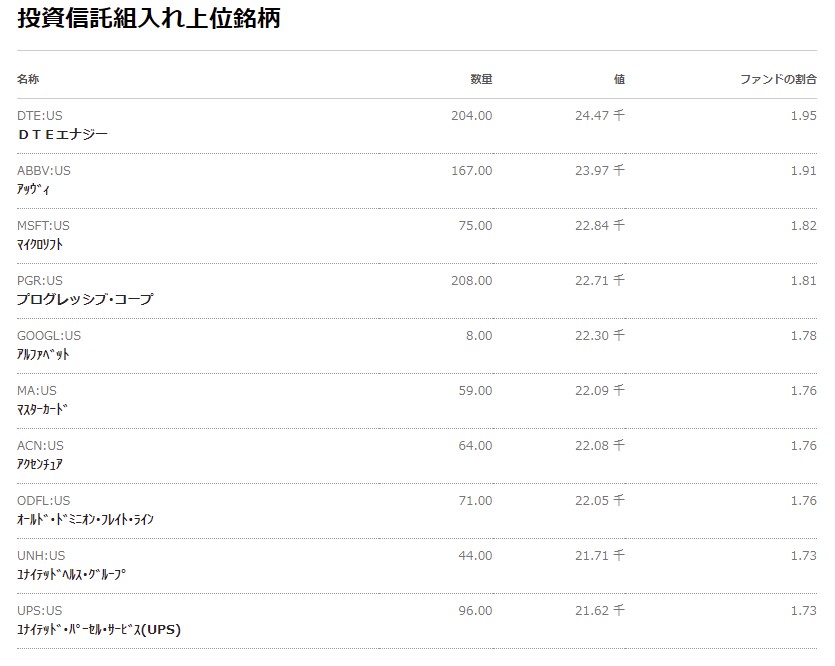

残りはS&P500採用の株式から選んでポートフォリオを作っています。DTEエナジー、アッヴィ、マイクロソフト、Googleの親会社のアルファベットもありますね。

このあたりをどうやって決めてるかといえば、ポートフォリオマネージャーの腕に寄ります。この株式部分を低ボラティティにするという戦略でしょう。

ただ「アルファベットやマスターカードって低ボラティリティか?」っていうのが気になりますね。

VTIのばらつきが15%ぐらいだとすると、アルファベットは27%、マスターカードは28%もあります。Q太郎的には低ボラではないですね。

まあ、すべてポートフォリオマネージャーの決めることです。そういう意味ではアクティブ運用のETFですね。

つまるところ、JEPIというのは何かといえば、仕組債2割、株式8割のETFということになります。仕組債と株式の配当金を合わせたものを、分配金にしているのですね。

仕組み的には株式と仕組債が独立していることから、仮に仕組債が全部吹っ飛んだとしてもダメージは2割といったところです。ここはむしろ、Q太郎的には安心ポイントです。

また8割株式なので、普通にキャピタルゲインを取ることができます。

ただこの株式の決め方ですが、先ほども言ったようにポートフォリオマネージャーの腕次第と言ったことです。

せっかくなのでポートフォリオマネージャーがどういう人たちかを調べてみました。

この人たちです。ハミルトン・ライナーさんですね。

ELN(エレン)にライナーとか、「進撃の巨人」みたいな感じですね。狙ってやったわけではないとは思いますが。まあ、なんかあったらライナーさんに文句を言ってください。

とりあえず仕組債は2割以下程度なので、仕組債のリスクはおさえられているとは思います。キャピタル部分は8割の株式が取りに行く形ですしね。

VTI/QYLDとの比較

次に、VTI、QYLDとの比較をしていきましょう。上からVTI(赤)、JEPI(紫)、QYLD(青)です。株価ではなくパーセンテージで表しています。

VTIに比べるとJEPIのキャピタルの伸びは半分ぐらいですね。期間が短いので、期間が長くなればなるほど、複利の効果がきいてきて、差は大きくなっていくものとは思います。

ただQYLDに比べれば、2倍のキャピタルの伸びがあります。まあ、そりゃそうですよね。株式8割も組み込んでいたらそうはなると思います。

普通に資産拡大したければ、素直にVTIかVOOを買ったほうがいいでしょう。分配金がほしいという話であれば、分配金7%ほどあるJEPIでもいいとは思います。ただ運用期間が短いので、今後どうなるかはわかりません。

JEPIのメリット3選

メリット1 仕組みリスクが少なめ

それではメリットを見ていきましょう。

メリット1つ目は、株式のある安心感でしょうか。

Q太郎がETFを買うときは、まずリターンよりもボラティリティやリスクを考えます。

そもそもリスク度外視でリターンを求めたかったら、SPXLやSOXL、TECLとかのレバレッジ商品を買っておけばいいのです。

それでJEPIですが、8割が普通にS&P500採用の株式が使われていますので、カバードコールやレバレッジのような「仕組みのリスク」から来る被害は少なめです。

2割の仕組債がぼしゃっても、8割あるまともな株式たちがなんとか支えてくれます。また株式なのでキャピタルを狙うことが十分できます。

QYLGやXYLGよりも構造は単純なので、仕組みによるリスクが軽減されているのは悪くはないかと思います。

メリット2 高配当

メリット2つ目はやはり高配当でしょう。

S&P500採用銘柄が8割状態で、7%の分配金を取れるのは悪くないかと思います。

ふつうにキャピタルを狙う過程で、分配金も取っていけるということです。

メリット3 総資産がそこそこ多い

メリット3つ目は、そこそこ総資産が多いことです。

総資産はQYLDよりも多い約7000億円です。

この手の変な商品の中では、運用間もない短期間でけっこうな額の資金があつまっています。ここはさすがJPモルガンというところなのでしょうか。大手の安心感というものはありますね。

ただJPモルガンもいろいろやらかしていますので、そこまで信用する必要もないかと思います。日本でも2006年に、東京支店が先物取引の株価操作で行政処分を受けて、一時取引停止になっていましたしね。

なんにしろ約7000億円は、この手の際物ETFにしては大きいです。

QYLGやXYLGは40~60億円とかそんなレベルですから、QYLGに投資するぐらいだったら、あきらかにJEPIのほうが安心できますね。総資産が少ないと、売るのが本当に大変ですからね。QYLG・XYLGの本当のヤバさについてはこちらの記事を参照してください。

総資産が少ないのは、将来のリターンがいくらになるとか以前の問題です。

こういう総資産の少ないものに投資するのはリスクが高いです。大口がちょっと資金引き上げただけで早期償還になる可能性があります。

JEPIのデメリット3選

さて次はデメリットです。

デメリット1 仕組債の存在

デメリットその1は、仕組債の存在です。

仕組債はハイリスク・ローリターンの投資です。

JEPIではS&P500を使った仕組債なので、S&P500の強さから何とかなっている部分があります。

しかし仕組債の構造というのは、期限日までに設定以上の価格になっていれば、設定した価格(ノックアウト価格)を上回れば、ノックアウト価格までの利益をもらえるというものです(ノックアウト価格以上はもらえない)。

それ以外に、ノックインというのがあります。期限がきたときに、ノックイン価格以下になってしまったら、その損失をすべてかぶらなければなりません。

このノックイン価格は、通常けっこう低いところに設定されているのですが、そのぶん一度でもノックインしてしまうと、これまでコツコツ稼いできた利益は一瞬でぜんぶ吹き飛びます。いわゆるコツコツドカーンですね。

「サイコロを振って、1から5の目が出たら10円やる。6が出たら100円払え」

という勝負を延々とさせられているようなものですね。

試行回数が増えれば、損失のほうが上回るのはすぐにわかるかと思います。

こういう仕組債を証券会社は「リスクは少ないです」とかいって、老人に売りつけています。サイコロの目が1~5で10円もらえる確率は高いかもしれませんが、6引いた瞬間に稼ぎはぜんぶパーになるという勝負なんかやるのはどうかなとQ太郎は思います。

JEPIの仕組債に使われているのはS&P500なのでノックインしづらいとは思いますが、それでも仕組債自体の仕組みが売り手にあまりにも有利なので、Q太郎個人としては全然おすすめできない投資商品です。ここでいう売り手は証券会社ですね。そりゃ売り手有利の商品ですから、証券会社は売りたいわけです。仕組債がいかにやばいかは、機会があれば記事にしたいと思います。

デメリット2 アクティブ運用

デメリットその2は、株式部分がアクティブ運用ということです。

先程のポートフォリオマネージャーのライナーさんたちが決めることなので、この人たちが優秀であればホルダーは恩恵を受けられますが、そうでなければリターンは悪くなるでしょう。

すべてはライナーさんの腕次第ということです。ライナーさんを信じるかどうかの問題ですね。

まあ、買っている銘柄はS&P500銘柄なので、そうそう悪いことにはならないとは思います。

しかしアクティブは、長期的にはパッシブな市場平均に勝てないことがほとんどですしね。

そもそもの経費率が違い過ぎますしね。VTIなんか経費率0.03%で、JEPIの0.35%とは10倍以上の差があります。成績がまったく同じ場合、経費率で差がついてしまうのですね。だから市場平均を上回るのは大変なのです。

そんなわけで、この株式部分はライナーさんたちに運命をまかせるしかありません。それがどこまで信用できるかという話です。

デメリット3 VTIやVOOに劣後

デメリットその3は、トータルリターンが欲しければ、普通にVTIやVOOを買った方がいいという身も蓋もない話です。

けっきょくJEPIは分配金分を足したところで、トータルリターンではVTIやVOOにはかないません。そもそも経費率の大きな差がありますしね。

それに低ボラティリティですから、下げ速度が遅い代わりに、当然上げ速度も遅くなっています。リターンを求める投資としては弱くなります。

自分の目的が資産拡大のばあいは、すなおにVTIやVOO、それに関連した投資信託のほうがよいでしょう。

まとめとQ太郎の見解

そんなわけでまとめると、

メリットは

・株式8割なので、仕組みによるリスクが少なめ

・高配当

・総資産が7000億円とそこそこ多い。売りたいときに売れる。

デメリットは、

・仕組債の仕組みがそもそもクソ

・株式部分はアクティブ運用(ライナーさん頼み)

・トータルリターンではVTI、VOOに勝てない

ということになります。

アクティブ運用ですから、運頼みなところはありますね。

資産拡大をしたければ、素直にVTIやVOO、それに関連する投資信託を買ったほうがいいでしょう。

分配金を受け取りつつ、低ボラティリティで保守的に運用したいのであれば悪くないかもしれません。良いともいいませんが。

少なくともQYLG、XYLGよりかはだいぶましだとは思います。

株式部分も8割ありますし、100%カバードコールのQYLDよりは仕組みによるリスクも少ないですしね。

仕組債は16%ぐらいなので、いざというときのダメージも少なめとは思います。仕組債自体は、仕組みが本当にくそすぎるので、この手の商品を買うときは気をつけてください。

総評として、JEPIはアクティブ投資信託に仕組債をちょっとトッピングして分配金を増やすという形のものです。

経費率も0.35%と、この手のきわものETFの中では安い方です。また総資産も7000億円とQYLDより多いことや、JPモルガンという大手証券会社の安心感みたいなものもあります。

ちなみにQ太郎は、JPモルガンの日本株投資信託をリーマンショック時に買ったことがありますが、その後2倍になりましたね。ただリーマンショックの底のあたりだったから、環境のおかげというのもありますので、JPモルガンの実力かどうかは謎なところです。

実際にJEPIのボラティリティがどれだけ低いかですが、期間が短いので何とも言えませんが、開設以来をVTIと比較すると、VTIのばらつきが12.67%に対して、JEPIは11.40%と1%ほど押さえられていますね。たしかにちょっと低いですが、これはもっと期間が長くないと、判断しにくいところではあります。

リターンを求めたければ素直にVTIやVOO買ったほうがいいですが、ボラティリティを低くしたければJEPIでもいいかなとは思います。

「ハイリスク・ローリターンの仕組債はくそ」という人は、高配当ETFのVYMにしたほうがいいですね。単純明快なほうが長期投資には適しています。