高配当投資の損出しテクニック6選

QYLD全力太郎ことQ太郎です。

米国市場は昨夜少々下げたものの、全体的には上り展開になっています。

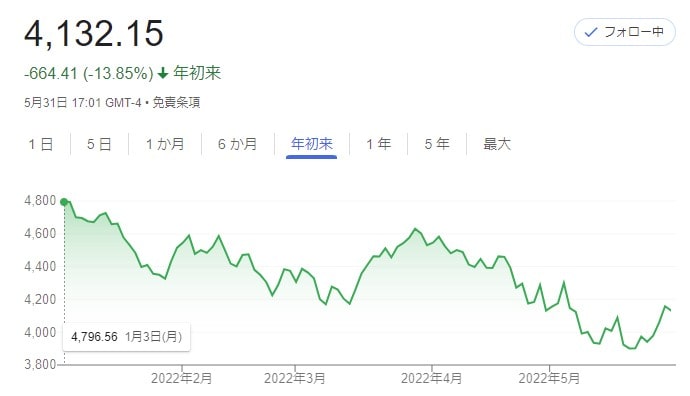

S&P500は前日比で-0.63%の下げ。年初来では-13.85%です。ちょっと戻り売り警戒な感じになってきましたね。

そしてナスダックの方ですが、前日比で-0.24%、年初来ではまだ-20%以上の下げである23.31%の下げになっています。

以前にも動画にしましたが、ITバブル時やリーマンショック時のNASDAQの動きを見ますと、ダウントレンド時に、10%以上戻してからの-30%~-50%の大きな下げというパターンが見られました。ITバブル時とリーマンショック時のどちらにも表れているのですね。詳しくは以下の記事を参照してください。

それで、調子のいい今のうちに損出しをしておこうという話です。本記事をYouTube動画で観たい方はこちらのリンクから。

損出しとは?

損出しというのは、ポートフォリオを崩さずにいったん売却して損を確定させ、また同じ量を買い戻すというものです。

例えば100万円の利益が出た場合、税金は約20万円です。

仮にポートフォリオに100万円の含み損の銘柄がある場合、これをいったん売却して損失を確定させます。

そうすれば20万円の税金を払わなくて済むのですね。

そして後日、株価が安くなったときにでも同じだけの枚数を買い直すことで、ポートフォリオを崩さずに、損だけを出すということができます。

ポートフォリオは変わってないのに、20万円お得になったという話ですね。

とくに高配当投資の場合、配当金や分配金で否応なしに税金を払わされますので、損出しはけっこう重要なテクニックになります。

含み損のある株があれば、できるだけやったほうがいいでしょう。

ただし注意点としては、同日中にやると評価額が安く計算されてしまうため、しっかり損が出せなくなります。

そのため翌日以降、株価が安くなったときにでも、買い戻すのがよいでしょう。

それと利益が出ていないのに損出しをしても意味がないので、その場合はホールドして、損失を翌年に繰り越しておいたほうがいいでしょう。

今回はQ太郎もよくやっている、米国株の損出しテクニックについて話していきます。

損出しテクニック6選

さて、損出しですが、先ほども述べたように、いったん売って損失を確定させ、利益と相殺(そうさい)して節税するというテクニックです。

とくに高配当投資をやっている人には、必須のテクニックだと思います。

それでは損出しのポイントを述べていきます。

ポイント1 同日に買い戻さない

ポイントその1、同日に買い戻さないこと。

先程も言ったことですが、これは基本中の基本ですね。

Q太郎は初心者のころにやってしまったことがあり、損失が安く計算されていておどろいたことがあります。

同日の買戻しだと、評価額が平均化されてしまうのですね。そのため、損失が低くなってしまうのです。

そのため買戻しは翌日以降、株価が安くなったときにするのがいいでしょう。

ポイント2 6月ごろからぼちぼち始める

そして次のポイントですが、ポイントその2は、6月過ぎたぐらいからぼちぼち始めたほうがいいということです。

一般的に、損出しは年末にするものと思われています。

しかし年末にすると時間的に余裕がなくなって、高い株価で買い戻すという本末転倒な状態になる可能性もあります。

実のところ、年末の損出しはリスクがかなり高いのですね。

12月に入ってからあわててやると、逆にひどい目にあう可能性も高いです。年末は株価が上がりやすかったりしますしね。

買戻しは、できるだけ安い株価で買い戻したいものです。

年末までの時間があれば、売った時点より株価が安くなる可能性は高いですしね。いい値段で買い戻せる可能性も高くなります。

そのため、半年を過ぎた6月以降からぼちぼち準備をしておいたほうがいいかなとは思います。

ポイント3 権利落ち日に注意

配当の権利落ち日は月末が多いので、損出しは月初めにやっておけば、権利落ち日前に買い戻すことで配当も受け取れます。

というわけで、これがポイントその3で、配当の権利落ち日には注意です。

権利落ち日の前営業日に株を持っていないと、配当金や分配金を受け取ることはできません。

逆にその日にさえ持っていれば、配当金を受け取ることができます。

どうしても配当金がほしければ、損出しの日を調整しておいたほうがいいでしょう。

とくに配当金はいらないという状況なら、気にしなくてもいいとは思います。

こういうことを年末に一気にやろうとすると、どうしても時間と精神的な余裕が足りなくなります。そのため6月過ぎたあたりから、ぼちぼち始めたほうがいいかと思います。

ポイント4 下降トレンド時は戻しを狙う

ポイントその4は、下降トレンド時は、株価を戻したときを狙うことです。

下降トレンド時は、今後の戻り売り圧力が高いので、安く買える可能性が高くなります。

逆に強烈に下げているときに売ると、一気に反発する場合があるので避けたほうがいいでしょう。

逆に上昇トレンド時はどうするかと言えば、上昇トレンドなら含み損にはならないとは思いますので、そもそも損出しする必要はないかと思います。

横這いのときは、適当に株価のレンジを見て、ボックスの上の方で売っておけばいいとは思います。

短期投資なので確実ではないですけどね。

ポイント5 買戻しはできるだけ速やかに

ポイントその5は、売却後の買戻しは、機会があったらすぐに行うことです。

損出しは、いわゆる「いったん売って、安いところで買い戻す」という行動とは違います。

あくまで目的は損を出した上に、ポートフォリオを維持することが重要ですから、ちょっと安くなったらさっさと買い戻してしまったほうがいいでしょう。

時間的余裕があれば待ってもいいですが、できるかぎり短期で買い戻したほうがいいですね。

損出しは、安値でひろうことが目的ではないので、機械的に処理してしまったほうがいいでしょう。

あくまで損失の計上とポートフォリオの維持が重要です。「いったん売って、安いところで買い戻す」をしているわけではないのです。

目的は節税であって、キャピタルゲインを取りに行くわけではありません。これを混合しないように気をつけてください。

そうでないと、場合によっては「株価が上がり過ぎて買い戻せなくなった」なんて事態に陥る可能性もあります。

欲を出さず、短期決戦でやってください。

ちょっとぐらい上がっててもいいから、翌日にさっさと買い戻すというのもありとは思いますね。

「そもそもこの株、そんなによくないからすぐに買い戻したくない」という方は、そもそもそんな株を買うべきではないので、さっさと損切りしてそのまま買い戻さないのがいいでしょう。

「そんなによくないもの」は、ポートフォリオには必要ありません。良い物だけを買ってください。

ポイント6 売却時の枚数、価格、為替、手数料をメモ

ポイント6は、当たり前のことですが、売却した時の株の枚数、価格、為替、手数料をメモしておいてください。

とくに米国株は片道で0.5%の手数料がかかりますので安くはありません。日本円から買った場合は、為替手数料もかかりますね。

VTIやVOO、QQQは、楽天証券では手数料無料ですが、基本的に米国株は頻繁に売買するようなものだと思わないほうがいいでしょう。

買戻しは、これら手数料込みの値段より安いときに買い戻す必要がありますね。

売却するときに全売りではなく、1枚だけ残しておけば、どこで買い戻したほうがいいかわかりやすくなるかと思います。

それと2つの証券口座で運用を行っている場合、確定申告すれば、損益を合算することができます。

SBI証券で-20万円、楽天証券で+20万円なら、確定申告で税金がぜんぶ戻ってくることになりますね。

まとめとQ太郎の見解

まとめると、

・同日に買い戻さない。

・6月過ぎからぼちぼち始める(時間的余裕が必要)

・配当が欲しい場合、権利落ち日に注意(権利落ち日の前日までに買い戻す)。

・下降トレンド時は戻したときに売る。下落時は大きな反発の可能性もあるのでリスク大。

・売却後、できるだけ短期で買い戻す。ここが一番重要です(「いったん売って底値で買う」をやっているわけではありません。あくまで損失の計上とポートフォリオの維持が目的です。株価が上がり過ぎて買戻しができなくなる可能性もあるので、できるだけ短期で行ってください。)

・売却時の株の枚数、株価、手数料をメモしておく。全売りではなく1枚だけ残しておいて、メモ代わりにするのもOK。あと2つの証券会社で運用している場合は確定申告で損益通算をすることです。

そんなわけで、高配当投資をしていて含み損がある方は、利益と相殺して税金を節約するのがいいでしょう。

あくまで損失の計上とポートフォリオの維持が目的なので、欲を出さずに早めの買戻しをするのがいいかと思います。

損出しは短期投資をやることにもなりますので、それなりのリスクはあります。

売却後に株価が上がることも普通にありますからね。

そのため、損切りラインを決めておいたほうがいいかと思います。

とくに下降トレンドから戻しているときは、ある程度株価が落ち着いて、下がり気味になってきたときに売るのがいいかなとは思います。

それと、たいした損失がなければ、下手に損出しはしないほうがいいかと思います。

リスクのある行動ですし、手数料もかかりますしね。

含み損が数%とかだったら、下手にやらないほうがいいですね。

損出しをするのは、10%、20%とかの大きな含み損があるときがやりやすいですね。これぐらい損失が大きいと、売却後に数%上がっても今更感がありますしね。