QYLD全力太郎ことQ太郎です。

今回は質問のあった東証に上場している「グローバルX S&P500配当貴族ETF」(2236)についてです。配当貴族銘柄にまとめて投資できるETFですね。どんなものかと、そのメリット・デメリットについてです。簡単にさくっと説明していきます。

本記事をYouTube動画で観たい方はこちらのリンクから。

グローバルX S&P500配当貴族ETFとは?

さて、グローバルX社が東証に上場しているS&P500配当貴族ETF(2236)についてです。

これは「S&P500配当貴族インデックス」を元にしてつくられたETFです。

「S&P500配当貴族インデックス」とは、S&P500の中で、25年以上連続増配をしている米国企業にまとめて投資をするというものです。

米国ETFの「VIG」は10年以上、「SDY」は20年以上の連続増配なので、それより厳しい選別をしています。

さらにいうと、時価総額30億ドル以上、平均売買代金500万ドル以上という条件もついているので、企業規模や流動性も担保されています。

こういう厳選状態になると、企業の数が少なくて分散が気になりますが、最低40銘柄という縛りがついているので、少なくとも40銘柄以上で構成されています。

じゃあ25年以上連続増配しているのが40銘柄もなかったらどうするかと言えば、20年以上連続増配と条件をゆるくして、とにかくむりやり40銘柄以上にします。

現在の時点では67銘柄あるので、40銘柄を割り込むような状況ではありませんのでいまのところは安心だとは思います。

ただ各銘柄の保有量は、加重平均では無くて、均等平均になっています。SPYDのように弱い銘柄も強い銘柄もぜんぶおなじだけ買うというやつですね。

場合によっては無限ナンピン状態になるばあいもありますが、25年以上も連続増配していれば、それなりにまともな企業とは思いますので、そのあたりもそこまで怖がらなくていいかなとは思います。

セクター比率

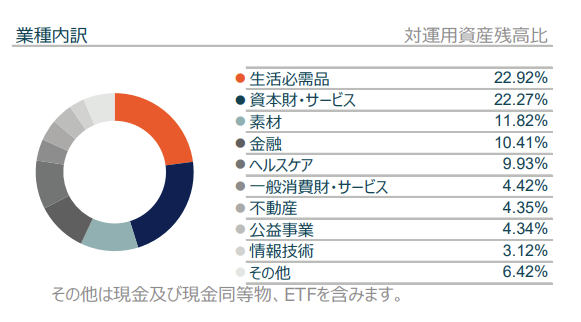

もちろんセクターが偏っていたらただのテーマ型ETFになって意味が無いので、本ETFでは各セクター比率は30%以下というルールがあります。

現在の分散ですが、生活必需品と資本財・サービスが約22%でトップ2になっていますね。次点で素材・金融・ヘルスケアが10%前後など、手堅いセクターが多めになっています。

テクノロジーみたいに場合によってはすごい伸びるセクターというわけではありませんが、不景気には強いので、手堅い人向けの構成になっています。

経費率・純資産総額・分配金

経費率ですが、0.3025%と高めになっています。

それと純資産総額は21.63億円と、米国ETFの基準から考えると少ないですね。

分配金ですが、年6回で1,3,5,7,9,11月の奇数月ですね。

分配金利回りがどれぐらいになるかは、今年の1月からはじまったばかりなのでわかりませんし、そもそも分配金が安定しているのかもわかりませんが、これまでの分は1株につき2~3円出ていますね。

仮に2円で計算すると、6回で12円なので、年間利回りは1.2%ぐらいでしょうか。ぶっちゃけS&P500のインデックスが出す分配金とあまり変わらないかなというのはありますね。

競合相手

このETFに対してかなり強いライバルが存在します。

みんな大好き「Tracers S&P500配当貴族インデックス(米国株式)」です。楽天証券とかで買える投資信託ですね。

経費率が0.1155%と、本ETF(0.3025%)の3分の1の低価格を実施しています。

しかも値段調整ができるので、年6回の分配金を受け取るという理由がなければ、効率やコスパを考えると正直なところ「Tracersを買ったほうがいい」という話になってしまいます。

分配金も、ぶっちゃけ自分で取り崩せばいいだけですしね。

これで話が終わってしまうとあれなので、メリット・デメリットを見ていきましょう。

メリット

メリットですが、連続増配銘柄という安定感ですね。

生活必需品などのセクターなのですごい上がるというわけでもありませんが、そのぶん不景気への強さがあります。

メリットその2は、年6回の分配金です。ただ分配金が払われると、そのぶん基準価額は落ちますので、これはメリットにもデメリットにもなります。「税金分が無駄なので分配金いらない」という人は投資信託の方を買ったほうがいいでしょう。

デメリット

デメリットですが、S&P500などと比べると分散に弱さがあります。67銘柄ですし、セクターもディフェンシブに偏っています。またテクノロジー系が少ないことから、S&P500ほど伸びないです。上昇中はテクノロジーが強いですしね。

デメリットその2は、経費率の高さですね。約0.3%あります。年間1%以上とかの日本のぼったくりファンドよりはだいぶ安いですが、「Tracers」と比べると3倍ですね。

まとめ

そんなわけでまとめると、メリットは、

・連続増配銘柄という安定感

・年6回の分配金

デメリットは、

・分散に弱さ

・経費率の高さ(約0.3%)

となります。

正直なところ、やはり競合の「Tracers」投資信託のほうがコスパが良いので、「分配金を年6回受け取りたい」という理由以外でこちらを買う理由はあまりないかなという気はします。

そんなわけで、コスパよく投資したければ「Tracers」を、年6回の分配金が欲しければ本ETFという感じで使い分ければいいかなとは思います。いっそのこと、どっちも買ってしまうというのも手かもしれませんね。