QYLD全力太郎ことQ太郎です。

今回はリクエストのあった、高配当ETFをさらにETF化するという、「高配当ETFを買うのも面倒くさい」という人用のETFである「INKM」についてです。

本記事をYouTube動画で観たい方はこちらのリンクから。

「INKM」とは?

さて、高配当ETF「INKM」です。

高配当ETF「SPYD」で知られるState Street社が、自社の高配当ETF商品を中心にパッケージ化してさらにETFをつくったというものですね。

名前もインカムそのものの「INKM」です。

構成銘柄

その中身ですが、高配当ETFや債券ETFを組み合わせて、配当重視の組み合わせになっています。

構成銘柄を見てみますと、長期国債ETF「SPTL」やハイイールド債ETF「JNK」、以前紹介したシニア債ETF「SRLN」などの債券ETFが上位を占めています。比率はどれも10~12%ですね。「SRLN」についてはこちらを参照してください。

SPYDは7位にランクインしており、比率は7.14%です。昔は上位にあって、比率も15%ぐらいあったのですが、低ボラティリティを重視するために比率を落としたように思えます。

それと以前紹介した、SPYDよりも高配当で、しかもVTIよりも高リターン低リスク、さらに経費率もたったの0.06%という、日本の証券会社では売っていない超優良ETF「SCHD」も8位にランクインしており、7.11%組み込まれています。間接的にSCHDに投資する手段として利用するのもよいでしょう。「SCHD」についてはこちらの動画を参照してください。

運用開始は2012年からなので、そこそこ長くやっていますね。

純資産総額・経費率・分配金利回り

純資産総額のほうは7114万ドルと、1億ドルに届かない少なさです。思ったより人気がないですね。Q太郎的な最低ラインは10億ドルなので、流動性不安があります。

経費率は0.5%と、これもこの手のものにしては高めですね。

分配金利回りは、現在のところは5%ぐらいといったところでしょう。ここはさすがに高配当ETFです。

分配は3,6,9,12月の年4回おこなわれます。

パフォーマンス

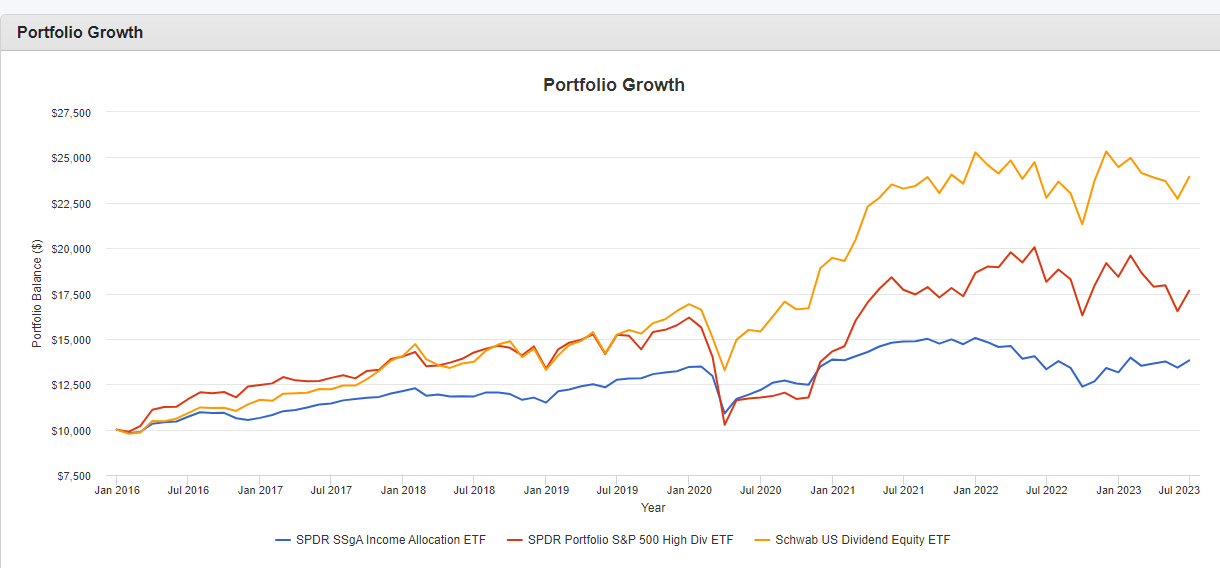

INKM(青)、SPYD(赤)、ついでにSCHD(黄)でパフォーマンスを比較してみました。分配金再投資ありです。

年間リターンはINKMが4.41%、SPYDが7.88%、SCHDが12.34%です。やはりというか一番パフォーマンスがいいのはSCHDですね。

ただINKMはそのぶん、他の2つのように大きな落ち込みもなく、低ボラティリティでおさえられた右肩上がりになっています。

ばらつきは、INKMが10.54%、SPYDが19.29%、SCHDが15.45% となっています。SPYDはリターンのわりにばらつきが大きいので、一括購入リスクの大きいETFといえますね。

リスク・リターンをはかるシャープレシオを見てみると、INKMが0.34、SPYDが0.43、SCHDが0.75と、INKMはリスクに対するリターンがあまりよろしくないといった結果になりました。

「INKM」のメリット・デメリット

つぎにINKMのメリット・デメリットを見ていきます。

メリット

メリットその1は、やはり株式・債権の高配当ETFにまとめて投資できることでしょう。自分の持っているETFが多く組み込まれているのだったら、INKMで一本化するというのもいいかもしれません。

メリットその2は、低ボラティリティです。リターンはそのぶん少なくなりますが、大きくズドンしにくいので、投資時期をあまり考えなくてもいいですね。

メリットその3は、間接的にSCHDが買えるということです。

デメリット

デメリットその1は、純資産総額が少ないことですね。短期で見るとチャートも荒いですし、取引量の少ないETFです。いざ売りたいときなどに困るかもしれません。

デメリットその2は、経費率が高いことです。0.5%と、個別のETFを買うよりも高くつきます。しかも個別のETFにも経費率がかかってきますので、隠れコストも考えると高めになるでしょう。

デメリットその3は、リターンは少なめです。年間トータルリターンで4~5%ぐらいです。これは低ボラティリティなので仕方のない部分もあります。いまだと外貨MMFに預けたほうがいいかもしれませんね。

まとめ

そんなわけでメリットは、

・高配当ETFにまとめて投資。

・低ボラティリティ。

・SCHDに間接投資。

デメリットは、

・流動性問題。

・経費率が高い。

・低ボラゆえリターン少なめ。

です。

「高配当ETFをETF化する」というのは悪くないので、「あれもこれも」という買い方をしている人にはいいETFとは思います。

低ボラティリティなので、ズドンとかが怖い人にもいいとは思いますね。

経費率は高めですが、QYLDの0.6%とかと比べれば安いものでしょう。

安定的な運用をしたい方には、手堅いETFとしてちょっと持っておくのもいいかもしれません。