QYLD全力太郎ことQ太郎です。

今回は分配利回り6%の高配当 ETF「DIV」について。

高配当で低ベータ値の50銘柄を集めた銘柄で、筆者は10万円ほど投資しています。

ちなみに配当は毎年減少傾向にあります。

それではDIVとはなにか、そしてリスクについてなど、わかりやすく解説していきます。

DIVとは?

DIVはグローバルX社のETFで、配当利回りの高い米国株の50銘柄に投資するものです。

高配当株を集めたETFといえば、SPYDやHDVがありますが、DIVではボラティリティの低い、低ベータ値の高配当株を選出しています。

年間の経費率は0.45%で、純資産は6億7千万ドルほどです。

ベータ値とは?

「ベータ値」とは、S&P500など、指数に対する株価の値動きの大きさのことです。

具体的には、指数が1%動いたとき、その銘柄が何パーセント動くかですね。

「ベータ値が高い」ということは、指数に敏感に反応して上げ下げする銘柄ということになります。指数が1%動いたら、5%動くみたいな銘柄です。ようするに「ボラティリティが高い」ということですね。

一般的には金融などの「景気敏感株」が高ベータ値であることが多いです。

ぎゃくに「ベータ値が低い」ばあい、指数に対して大きく反応しません。ヘルスケアや食品など、いわゆるディフェンシングな銘柄ですね。

DIVは低ベータ、すなわちディフェンシングな銘柄に投資をするETFになります。

業種と銘柄の構成

業種ですが、1位は生活必需品で25.1%、2位は不動産で16.8%、3位は工業で11.7%になっています。

一般的にディフェンス株と見られるヘルスケアですが、5.9%と順位は高くないですね。

組み入れ上位の10銘柄は以上になっています。ファイザーや3Mなども組み入れられていますね。SPYDとかぶっている銘柄も見られます。

DIVの分配金とリスク・リターン

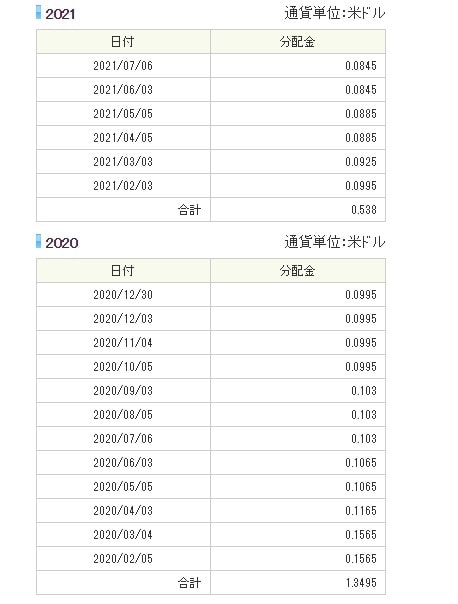

DIVの分配金の推移(毎月分配)は以上のようになっており、右肩下がりになっているのが見て取れます。

2020年2月5日に0.1565ドルでしたが、一年後の2021年2月3日には0.0995ドルになっています。けっこうなペースで減少していますね。

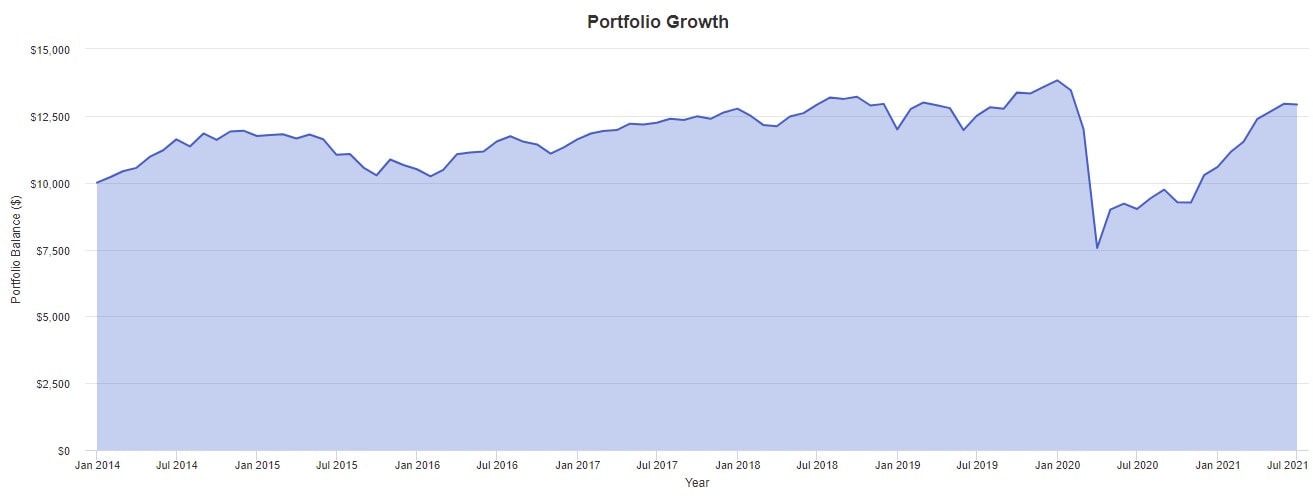

上のグラフは、配当再投資有りのばあいの、DIVの株価の推移です。

基本的にはほぼ横ばいになっていますね。

高配当ではありますが、トータルリターンの年利回りが3.5%ほどなので、前回紹介したBNDのような債券ETFを買ったほうが安全で利回りもいいかもしれません。

それと低ベータですが、ボラティリティはけっして低くはなく、再投資有りの状態でも20%近い変動があります(BNDは3%程度)。安全な投資とはいいがたいですね。

まとめと筆者の見解

年々減少しつづける分配金と、低ベータといいながら思ったよりもボラティリティが高いことから、気軽に買えるETFとはいいがたいです。

ただ、現在の株価は20ドル前後なので、値段的には買いやすい銘柄ですね。

筆者は10万円ほど投資していますが、低いところで拾ったので、いまのところはプラスです。

この株高の状況でも分配金が減っていますので、将来の増配はあまり期待できないかと思います。

買うのであれば、暴落して安くなったところで拾うぐらいですね。毎月買い付けるというタイプのものではありません。

DIVと似たETFで、世界の高配当株100銘柄に投資する「SDIV」というものもあります。こちらも機会があれば紹介していきます。

実際にDIVに投資した結果は、以下の記事を参照してください。具体的な数字が書かれています。