優先株ETF「PFF」「PFFD」どっちがいい?優先株って何?

QYLD全力太郎ことQ太郎です。

今回は優先株ETFの「PFF」と「PFFD」についてです。どちらがいいかという比較と、「そもそもの優先株って何?」という点について、わかりやすく解説していきます。本記事を動画で観たい方はこちらのリンクから。

そもそも優先株って何?

まず優先株についてですが、簡単にいうと配当や余剰金を優先的に受け取れたり、多めに受け取れたり、会社がつぶれたときに清算時の残余財産を優先的に受け取れる権利を持った株です。

その代わり、議決権が制限されています。ようするに優先株をいくら買い集めても、会社をのっとることはできません。

我々が市場で取引している株は、いわゆる「普通株」です。

優先株は一般の市場で取引されていません。企業から直接買う感じですね。そのため流動性は低いです。

ぶっちゃけ売り買いのキャピタルで稼ぐようなものではなく、企業から買い付けて、多めの配当、いわゆる「優先配当額」を受け取ることができます。この金額は一定額が保証されています。そのため債券に近い感じですね。

優先株には3種類あります。「完全参加型優先株式」「非参加型優先株式」「制限参加型優先株式」です。

完全参加型優先株式

完全参加型優先株式は、優先配当額を受け取った上に、さらに普通株の配当まで受け取れるという、2重の配当がもらえるというものです。そのぶん、株価は高めです。

インカムゲイン目当ての方は、完全参加型優先株式を買うのがいいですね。

非参加型優先株式

非参加型優先株式は優先配当額のみを受け取れます。

完全参加型と比べると、普通株の配当がもらえないので、インカムゲインは減りますが、そのぶん安い株価で取得できます。

ただ普通株の配当がもらえないというのはけっこうリスキーです。

なぜかといえば、普通株の配当の方が優先配当額より高くなる可能性があるからです。

そうすると「普通株より値段が高いくせに配当金の少ない株」という、もはや優先株のメリットがない状況になります。

制限参加型優先株式

これ完全参加型優先株式は完全参加型優先株式のように、優先配当額と、普通株の配当のどちらも受け取れます。

しかし普通株から得られる配当は「優先配当額以下」という制限がついています。

たとえば優先配当額が100円で、普通株の配当が150円という状態だと、普通株の配当から受け取れる金額は100円に制限されます。

インカム狙いなら、「完全参加型優先株式」が一番リスクが少なくていいですね。そのぶん株価が高くなります。

優先株のメリット

ここで優先株のメリットを考えると、優先配当額と普通株の配当を2重で受け取れるという点ですね。

仮に普通株が暴落して配当が減配になったとしても、優先配当額は一定額が保証されていますので、インカムの安定感があります。優先的に配当がもらえるということですね。

しかも企業が仮に倒産したとしても、精算時に優先的に残余財産をもらえます。

「配当金目当てなので、株を買ったら一生ホールド」みたいな人には都合がいいかもしれませんね。

優先株のデメリット

デメリットとしては、流動性の問題ですね。

売ったり買ったりのキャピタルゲインでもうけるのはきびしいです。

そもそも一般市場で売買されているわけではありませんし、一般投資家相手に販売されているものでもありませんしね。

そんな優先株に、我々一般投資家が気軽にアクセスできる方法として、優先株ETFの「PFF」「PFFD」があります。

優先株のイメージと企業側のメリット

優先株というのは、あまりイメージの良いものではありません。

と言うのも、企業が資金繰りに困ったときに、優先株を売って資金調達をするからです。

なぜ普通株ではなくて優先株を売るかといえば、普通株を増やしたら株価が下がるという問題がありますが、目的は自己資本比率を上げるためですね。

自己資本比率というのは、現在の総資産に対して、自己資本がどれぐらいあるかを表すものです。これは企業の健全性をあらわす指標としても使われます。

業種によって適切な自己資本比率は違いますが、銀行など金融は自己資本比率が低すぎるとやばいので、自己資本比率規制があります。

日本の場合、海外拠点のない銀行は4%以上、海外拠点のある銀行は8%以上と決められています。

優先株を売って得た資金は資本金としてカウントされますので、銀行は自己資本比率が低くなると、優先株を売って自己資本比率を高めるということをします。

バブル崩壊後の1999年には公的資金によって、大手銀行の優先株の買い付けがおこなわれることもありますね。

それと現在の日本ですが、業績が悪化した外食業者や旅行業者が優先株を発行しまくっており、2005年以降の高水準になっています。

去年8月に、旅行大手のJTBが優先株を発行し、300億円を調達するというニュースもありましたね。みずほ銀行や三菱UFJ銀行、三井住友銀行などが手分けして買い取っていました。

そんなわけで、優先株はあまりイメージはよくないです。資金繰り悪化のときに売るようなものですし。

次にPFF・PFFDを見てみましょう。

「PFF」「PFFD」の比較

「PFF」と「PFFD」ですが、中身は似たようなものです。

PFFDで説明しますと、上位はウェルズファーゴ、バンクオブアメリカ、ダナハーなど、金融関係が多いです。というか、金融が60%ぐらいを占めています。先ほども述べたように、自己資本比率を上げるために優先株を売ったりするのですね。

これらの優先株は、債券とおなじように償還日が設けられています。償還日になると償還金が戻ってきます。

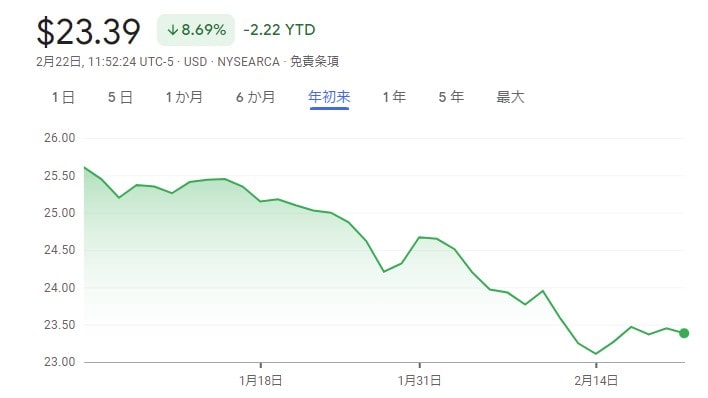

債券的なものなので、金利が上がる局面になると下がりやすくなるという性質があります。債券と似たような動きをしますね。

「ボラティリティの高い債券」といった感じでしょうか。

そしてこの金利上昇局面においては、当然絶賛下降トレンド中です。年初来から9%近く下げていますね。

債券と同様に、いま買うことはあまりおすすめしません。

利上げが終わるのを待ったほうがいいでしょう。債券ETFの「BND」「AGG」についてはこちらの記事を参照してください。

ただ、チャンスと言うのは知識があるとつかめるものなので、今のうちにいろいろ知識をつけておいたほうが、いざというときに動けるかと思います。

ポイント1 総資産

さてPFFとPFFDの比較ですが、毎回言っていますが、ポイントその1は総資産です。

何はともあれ、ETFを買うときは総資産をまず見てください。

総資産が少ないだけで、不必要なリスクを負うことになります。できれば1,000億円以上のETFがいいですね。

それでPFFが2兆3,000億円に対して、PFFDが3,000億円ぐらいです。規模がだいぶ違いますね。

ただPFFDでも十分な流通性はあるかと思います。安心感だとPFFになります。

ポイント2 経費率

ポイントその2は経費率。PFFが0.46%に対して、PFFDは0.23%です。

PFFが2倍ありますね。これはPFFDの勝ちでしょう。

ポイント3 ボラティリティ

ポイントその3はボラティリティです。

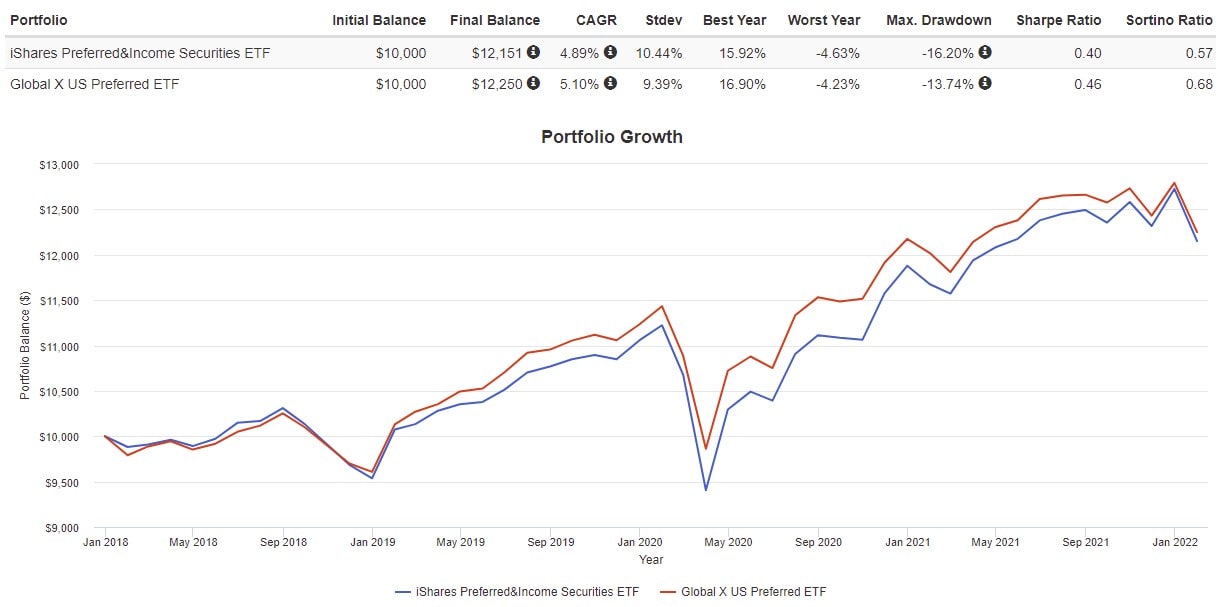

そもそものPFFDが2017年設定と日が浅いので十分な比較にはなりませんが、PFFのばらつきが10.44%に対して、PFFDが9.39%ぐらいですね。

切り取る期間で変わってきますので、基本的に大きな違いはないかなと思います。

経費率の違いで、長期的にパフォーマンスの違いが出るかもしれませんね。

ちなみにこの期間のBND(債券ETF)は3.87% 、米国ETFの代表であるVTI(全米株式ETF)は17.86% なので、株と債券の中間のボラティリティと考えていいでしょう。

ポイント4 発行体

ポイントその4は発行体です。

PFFは、AGGなどiシェアーズシリーズで有名な大手のブラックロック社ですね。

大してPFFDは、QYLDのグローバルX社です。

グローバルX社は、よく言えばニッチ向けETFが多い、悪く言えば投資初心者だましのETFが多い会社ですね。総資産の少ないETFが多いので、買うときは本当に注意してください。ETFの仕組み云々以前の問題です。詳しくはこちらの動画を参照してください。

大手の安心感が得たければPFFがいいかもしれません。

まとめとQ太郎の見解

まとめると、

・経費率の安いPFFDのほうがコスパに優れている。

・総資産の大きさ、流動性や大手ブラックロックの安心感が欲しければPFF。

といったところでしょう。

ちなみに年初来の下落率はPFFが-8.17%に対して、PFFDは-8.63%となっており、そのぶん分配金利回りはPFFが4.8%ぐらいに対して、PFFDが5.6%ぐらいと高くなっていますね。

そんなわけで、コスパを選ぶか、安心感を選ぶかといったところでしょう。

優先株は「ボラティリティの高い債券」といったところなので、基本的に売ったり買ったりするものではありません。ずっとホールドしておきたい人向けの商品ですね。

債券と同様、資産拡大には向きませんが、「株よりボラティリティが低くて、債券より高い分配金を受け取りたい」という、中間的な需要には答えてくれるのではないかと思います。

金利上昇局面のいま買うのはおすすめしませんが、利上げが終わったあとに、BNDなどと一緒に候補にしておいてもいいかもしれませんね。