【注意】ロシア、ウクライナ侵攻開始!米国ETFの現状まとめと今後の投資方針

QYLD全力太郎ことQ太郎です。

昨夜は気持ちいいぐらい落ちましたね。

今日もロシアがウクライナに軍事侵攻したとのことなので、さらにリスクオフ傾向が強まりそうです。

とりあえずS&P500とナスダックを見ていきましょう。

S&P500は前日比1.8%ダウンです。年初来で-11.91%の下げとなりました。前回の底値を抜けてきましたので、今後はかなり注意が必要です。ウクライナ情勢よりも利上げの方が大きな問題だとQ太郎は思っています。

ローソク足で見てみますと、前回の下げは下ヒゲをつけての下げに対して、今回は上ヒゲのほうが長い状態です。前回とは状況が違い、売りが圧倒的に強い状況です。

50日移動平均線が200日移動平均線を下抜けしてデッドクロスを形成しそうな感じです。

デッドクロス後は、長期の下降トレンドに入る可能性が高くなります。ITバブルやリーマンショックのときのように、上げたり下げたりを繰り返しながらも、じわじわと下げていくパターンですね。

次にナスダック総合指数ですが、こちらは2.6%ダウン。年初来で-17.66%の下げです。-20%に行きそうな勢いですね。

ローソク足で見てみますと、こちらも下ひげ無しの本格的な売り込みです。すでにデッドクロス突入していますので、下落トレンド長期化の可能性は高いです。

3月から利上げ開始ですし、さらなる下落は予測されます。

さらに「Sell in May」ですね、米国市場のアノマリーとして「5月に株を売って、9月に戻ってこい」という言葉がありますが、5月以降、6月から9月は普段の市場状況でも株は軟調になりやすいです。

つまるところ、9月に向かってさらに下がっていく可能性は高いですね。

正直なところ、もはや上がる要素はほとんどないので、「とりあえず売却して状況を見極める」というリスクオフ状態になっている人が多いかと思います。

ウクライナ情勢がよくなったとしても、そもそもの利上げが待っていますしね。

少なくとも9月ごろまでは厳しいのではないかと思います。

それでは各ETFを見ていきましょう。本記事をYouTube動画で観たい方はこちらのリンクから。

インデックスETF

話を戻しまして、まずはみんな大好き、インデックス四天王のVTI、VOO、VIG、VYMです。

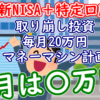

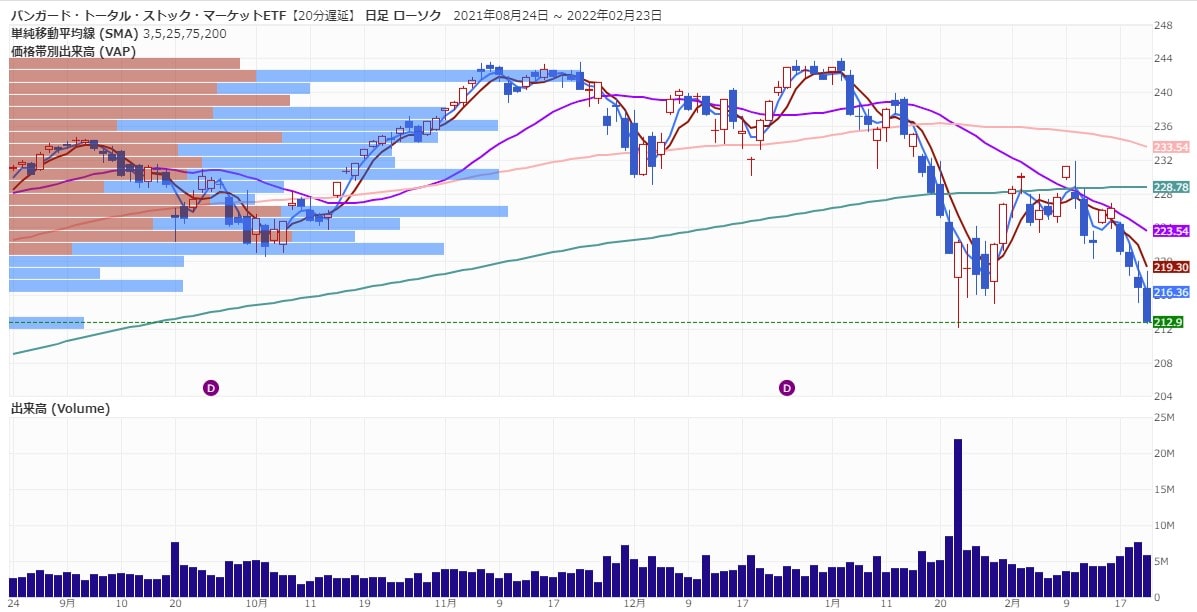

VTI/VOO

みんな大好き全米ETF「VTI」ですが、現在212.86ドルですね。年初来で-12.39%となりました。

一方のS&P500ETFであるVOOは387.81ドルです。年初来で-11.71%とVTIと大きくは変わりませんね。VOOのほうがちょっとボラティリティが低いので、VTIより上げにくいけど下げにくいといったところです。本当にちょっとだけですけどね。

どちらにも言えることですが、今回の下げは前回の下げとは違い、下で拾う人がほとんどいない状況です。ここは大きな違いなので注意してください。

前回は押し目買いという考えでしたが、今回は普通に下げています。そして買う人がいないみたいな状況です。

そのため、さらに下げてくる可能性は高いです。

というのも、はやめにVTIやVOOを買った人たちが、「利益がでているうちに売ろう」という話になってくると、売りが加速する可能性があるのです。ITバブルやリーマンショック時にもあった、売りが売りを呼び込む状態ですね。

ただ、長期積み立ての人は、淡々とやっていただければいいとは思います。

長期投資はあくまで10年後、20年後のための投資なので、いまの値動きは気にする必要はありません。

「とりあえず売って、底値で買い戻そう」とか、この手の判断は絶対にしないでください。

それができたらみんな大金持ちです。

底値なんてわかるわけありませんし、米国ETFは片道0.5%、往復しただけで1%の手数料を取られるので、けっして安い投資ではありません。

短期投資はともかく、米国投資は基本バイ&ホールドにしたほうがいいでしょう。

ただし長期投資はVTIやVOOのように、「人口増加の続く2050年までは右肩上がり」という前提があっての積み立て投資です。

長期的に右肩下がりの銘柄に投資しても、損失がどんどん大きくなるだけなので注意してください。

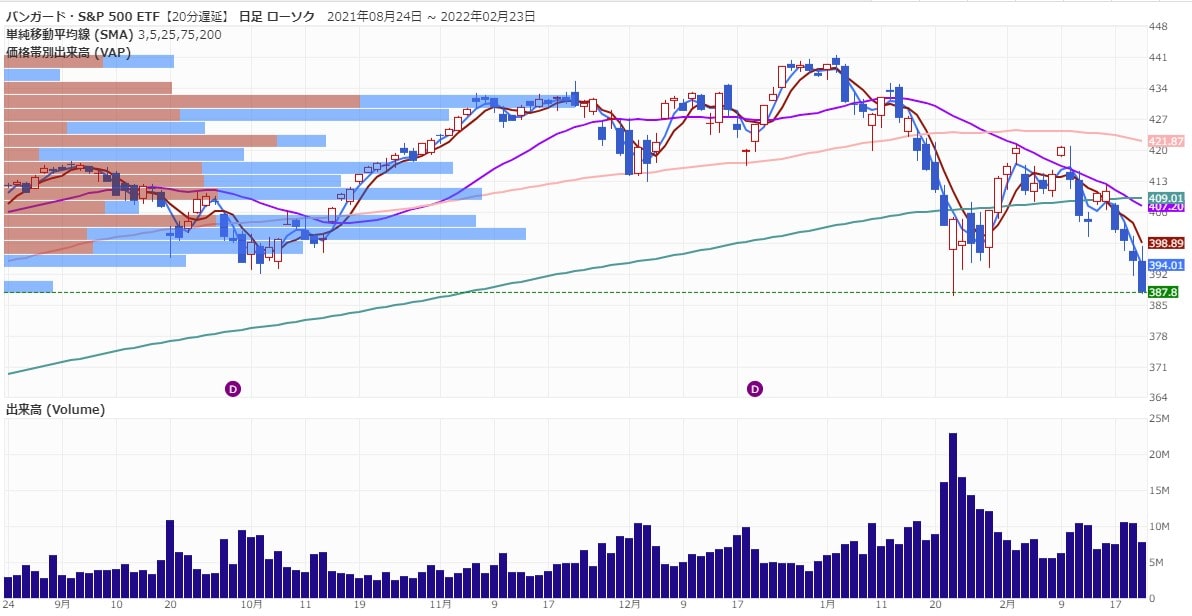

VIG

守りの要であるインデックス四天王の一人、連続増配ETFのVIGを見ていきましょう。現在154.36ドル、年初来で-9.83%です。

「保守的なVTI」というだけあって、約12%の下落率になっているVTIやVOOと比べると、ちょっとマイルドな動きになっていますね。

分配金は2%以下と安いので分配金目当ての投資には向きませんが、ボラティリティを押さえて米国株投資をしたい方には良いETFかと思います。

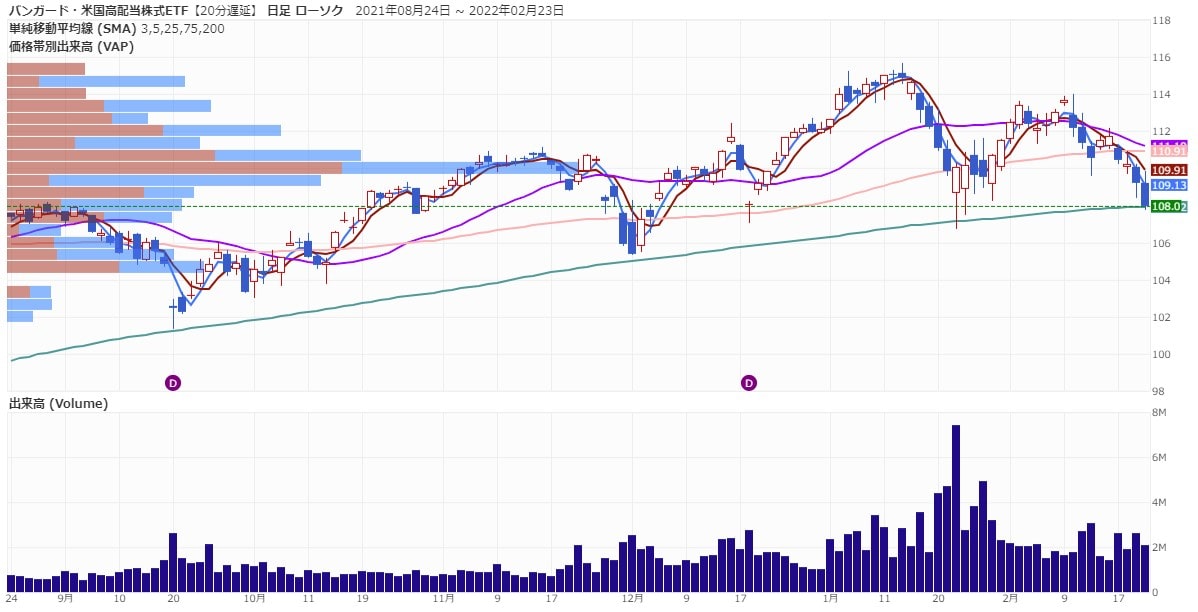

VYM/SPYD/HDV

インデックス四天王の最後を飾る高配当ETFのVYMですが、堅調な右肩上がりを続けてきましたが、現在は200日移動平均線を突き抜けそうな感じになってきました。

ここを抜けてしまうと、今度は200日移動平均線が抵抗線になってしまうため、下げトレンドが始まる可能性があります。

高配当投資としては、下がってくれたほうが助かりますね。現状、分配金が3%切ってしまっていますしね。

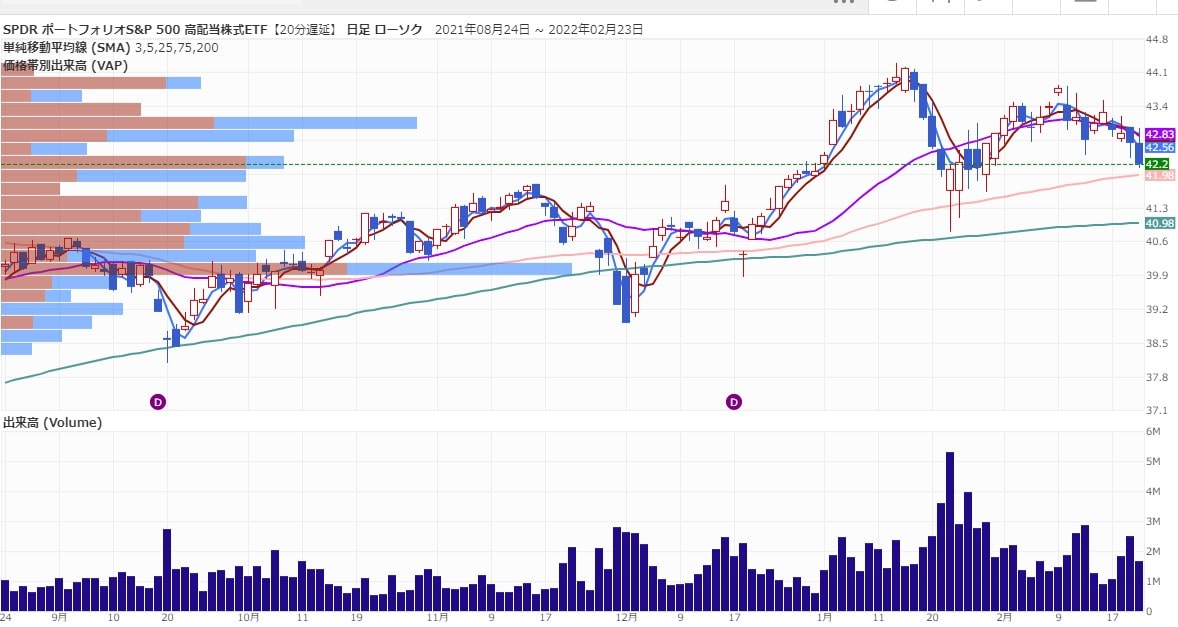

ついでなので高配当ETFであるSPYDとHDVも見ていきましょう。

みんな大好き、高配当御三家の問題児であるSPYDですが、VYMと同様、堅調な右肩上がりを続けてきています。エネルギーセクターが多いので、ちょうどエネルギー不足の波に乗れた感じですね。

ただボラティリティが高い銘柄なので、ズドンが来る可能性もあるので注意したほうがいいでしょう。

現在、分配金利回りは3.6%程度と、高配当ETFとしてのうまみはなくなっていますね。ひと昔前は5%とかあったのですけどね。

ズドン後の安くなったときに拾っていきたいETFです。

HDVのほうですが、ディフェンス銘柄が多いこともあって、こちらも順調な右肩上がりになっています。

分配金利回りは3.4%程度と、こちらも低水準になっていますね。昔は4%ぐらいありましたね。

ナスダック100ETF

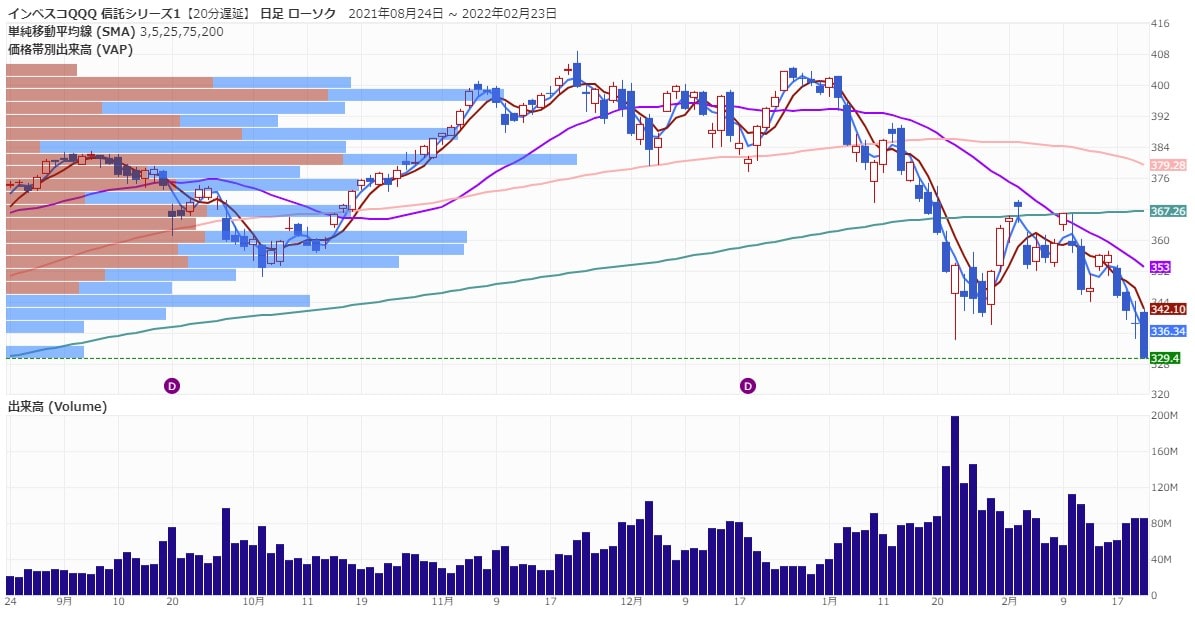

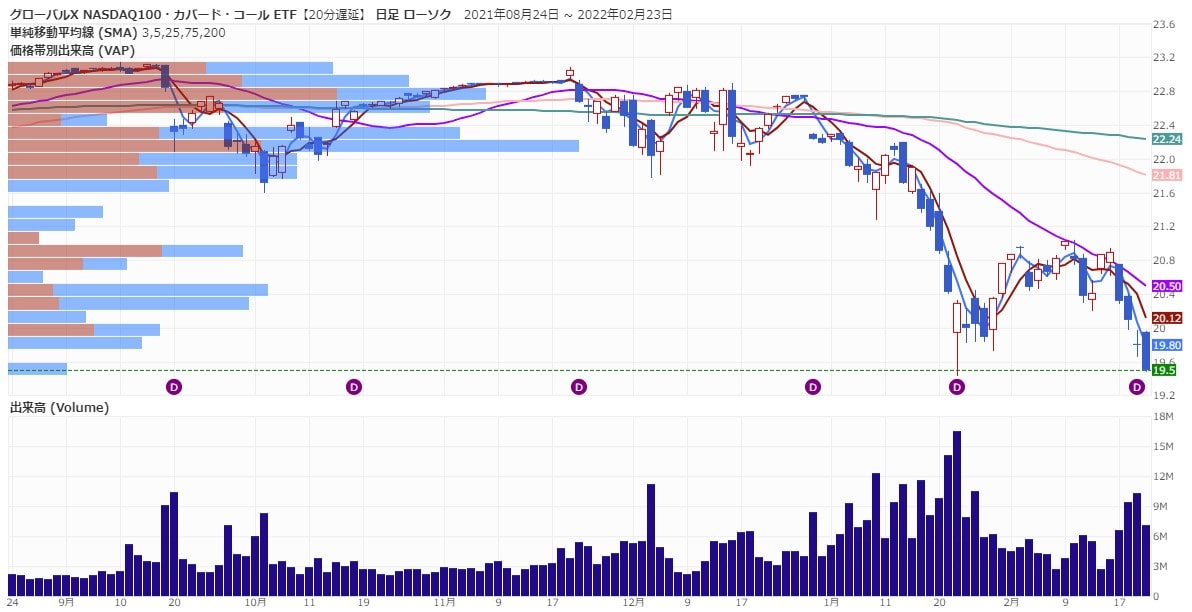

次に利上げを控えて暴落状態のナスダック100銘柄であるQQQとQYLDを見ていきましょう。

QQQ/QYLD

QQQは前回と違って、今回は下ヒゲなしの純粋な下落です。前回の下値を切ってしまっているので、さらに落ちていく可能性は高いです。

デッドクロスはすでに形成済み状態なので、下降トレンドは長期化する可能性が高いです。

そしてQQQを利用した我らがタコ足高配当ETFのQYLDですが、下ヒゲなしで20ドルを切ってきました。前回の下値は守りましたが、QQQに連動するため、これもさらに下を目指す可能性が高いです。

QYLDは普通株の配当金と違って、株価が小さくなれば、分配金もそのまま小さくなります。

また下降トレンド時には、売れるのはプットオプションなので、カバードコール戦略のQYLDだと客からオプション代を巻き上げるのが困難になります。

ボラティリティが高くなることでオプション代が上がったとしても、それを買う客がいなければ分配金は減ります。その場合、理論値にするためにタコ足配当になります。

分配金というのは、あくまで元本を削ってキャッシュバックしているだけなので、どこからともなくお金が増えているわけではありません。

QYLDが毎月1%の分配金を出しているということは、基準価額が毎月1%削られているのとおなじことです。

分配金を出したぶんは、基準価額からしっかり減っていますので、ここは勘違いしないでください。

今後、QQQが下降トレンドになれば、QYLDの基準価額は毎月-1%に加えて、QQQの下落率も被ることになります。

タコ足配当にも限度があるので、早期償還のリスクは高まっていきます。あくまで普通株のETFではなくて、想定外のリスクもある金融派生商品であることにはつねに注意してください。詳しくはこちらの記事を参照してください。

高配当ETFの損出し

この手の高配当ETFの損出しですが、米国ETFのばあい、往復だけで1%減るというも考慮してください。

また損出しの買戻しは翌日以降にやらなければならないので、そのあいだに値段と為替が動くリスクもあります。

米国ETFの損出しは、日本株のように簡単ではないので注意してください。詳しくはこちらの記事を参照してください。

方法の一つとしては、たとえばNISA口座が空いているのであれば、QYLDを10万円分売却して、同時にNISAでQYLDを買うという方法があります。これならリスクは少なくてすみます。

毎月やっていくことで、時間分散して損出ししていくこともできますね。

NISA口座は損出しのために開けておくというのも一つの手段です。

その他のETF

債券・ゴールド・エネルギーも見ていきましょう。

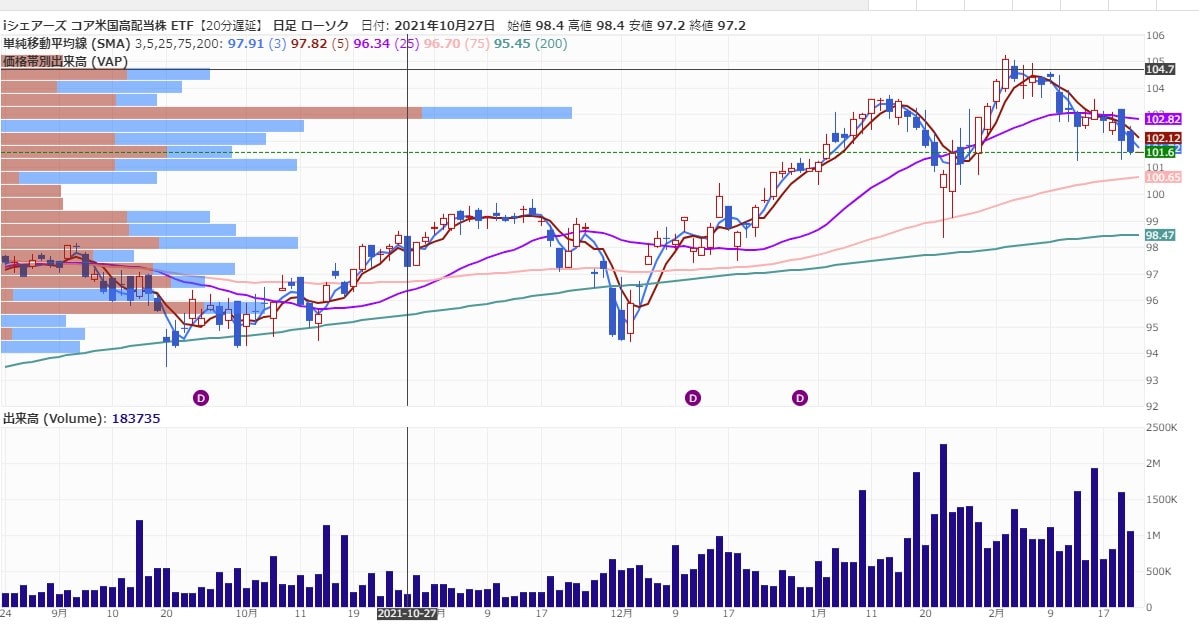

BND

債券ETFのBNDのチャートです。こちらはウクライナ云々以前に利上げの問題がありますので、年初来から下降トレンドが続いています。

利上げが終わるまでは、素直に買いを控えたほうがいいでしょう。詳しくはこの記事を参照してください。

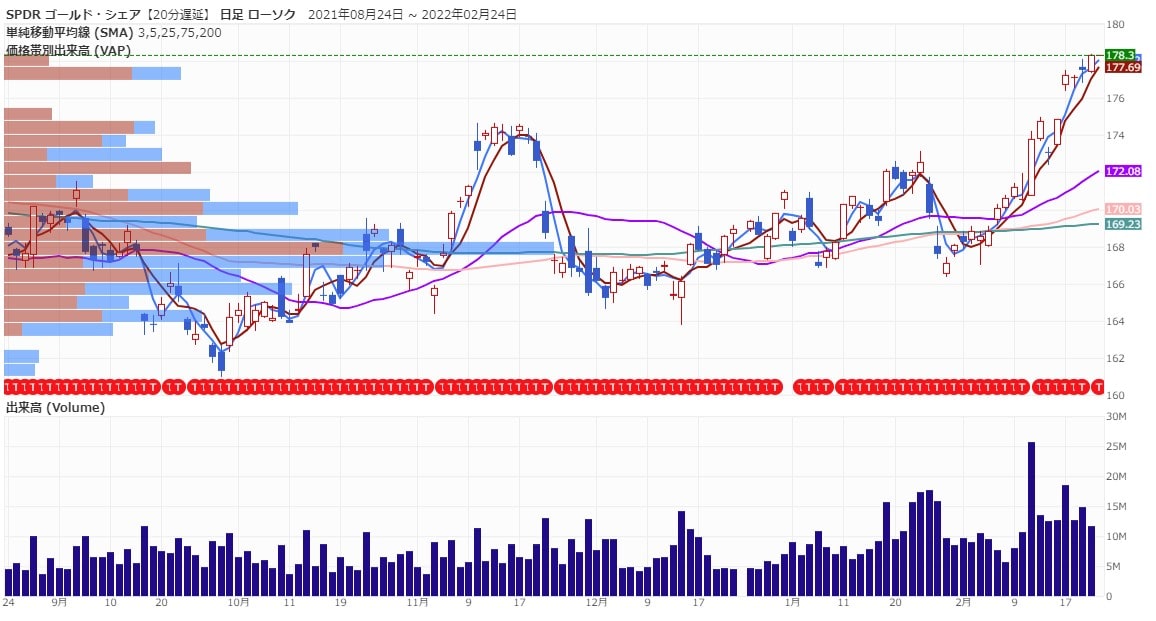

次にこの状況で上がりそうなゴールドとエネルギーです。

GLD/GLDM

ゴールドETFのGLDですが、連日の上げが続いています。年初来で5.92%の上げですね。

ゴールドというのは価値が変わらないのでもうかりはしませんが、価値を保存するという効果があります。

資産が多い人は一部をゴールドにしておいて、価値を保存しておくのもいいかと思います。

詳しくはこの記事を参照してください。

VDE

エネルギーセクターETF「VDE」のほうは、前日の大陰線からの微妙な上げです。そろそろ頭打ち感が出てきました。

うねりを取るためにみんなが流れにのっかっているだけみたいな状況なので、ウクライナ問題が終わったとたんに暴落しそうな気配はあります。

もともとボラティリティの高い銘柄なので、逃げ時は間違いないほうがいいでしょう。

Q太郎はシェブロン株、エクソンモービル株も含めて、すでに売り払っています。こういうボラティリティの高い取引、苦手なんですよね。

今後の方針について

今後どうすればいいかという話ですが、セオリーどおりなら少なくとも9月までは様子見がいいかなと思います。

とにかく3月に利上げがおこなわれますので、ここでさらにナスダックの一段の下げが来そうな感じはあります。

今後のナスダックは、かなり要注意ですね。

ポジションを減らして、キャッシュポジションを高くしておくのもいいかもしれません。市場全体のボラティリティが高くなりすぎていますしね。

キャッシュポジションの使い方については、この動画を参照してください。ちなみにQ太郎のキャッシュポジションは現在50%を超えました。基本低ボラ運用を続けると思います。

今後の世界情勢

それと今後のウクライナ情勢ですが、ロシアはアメリカを追い出して、ヨーロッパに大きな影響力を持ちたいという野望があります。

エネルギー問題では、すでにドイツなどがロシアに頼り切った状態になっていますしね。

アメリカさえどっかに行ってくれれば、ヨーロッパ方面のボスになれるでしょう。

フランスは原発を作って抵抗するみたいな話になっていますが、実際に原発ができるのもだいぶ先の話ですしね。アメリカさえ消えれば、ヨーロッパへの影響力は大きくなるでしょう。

一方の中国はこれと連動して、アジア方面への影響力を大きくします。

台湾、尖閣諸島、沖縄あたりをおさえて、アジアを牛耳る国となるかもしれません。

ロシアが西のヨーロッパを、中国が東のアジアを支配するという、ユーラシア大陸二分の計を計画しているのではないかとQ太郎は思います。

日本もいずれ茅の外ではなくなるかもしれませんね。