QYLD全力太郎ことQ太郎です。

「配当利回りが高い銘柄は危険かどうか」「配当5%以上は危険銘柄かどうか」のような質問をいくつかいただいたので、今回は配当利回りだけで決めないほうがいい高配当投資の本質についてです。

本記事をYouTube動画で観たい方はこちらのリンクから。

高配当投資の本質

さて、高配当が危険かどうかについてです。

配当利回りは関係ない

そもそもその銘柄が投資対象かどうかの判断で見なければならないのは、企業の業績がどうなっているかです。配当利回りは関係ありません。

毎年、営業利益もEPSも右肩上がりで、増配も続いている銘柄であれば、短期的な理由で株価が下がって高配当化したばあいはむしろ買いです。

本業でしっかり利益が出ているのであれば、訴訟などなにか問題があったばあいでも、本業の利益でなんとか乗り越えられるからです。

たとえば高配当銘柄で有名なたばこ会社のフィリップモリス、現在のアルトリアグループ(MO)ですが、1993年から2003年にかけて、訴訟に次ぐ訴訟で株価が乱高下していました。

いくつもの訴訟に敗れて何千億ドルという和解金を払い、株価も高値から3分の1まで落ちました。

ちなみにこの1993年から2003年の12年間で、S&P500は2倍以上になっています。

そんな最悪の12年間にもかかわらず、現アルトリアはいっさい減配しませんでした。

訴訟での出費はありましたが、本業でしっかり稼いでいたのですね。そのため訴訟による一時的なマイナスから抜け出せば、また右肩上がりのチャートが続きます。

まあ、このあとの2008年にまたリーマンショックがきて大きくズドンして株価が4分の1になりますが、その後もまた右肩上がりでゆるやかに回復しています。

けっきょくは本業で稼いでいるかどうか、しっかり増配しているかどうかです。

これを見るためには、5年以上分の営業利益やEPS、配当金を確認し、右肩上がりを描いているかどうかを確認します。詳しくは以前の動画「割安優良高配当株の見合分け方」を参照してください。

あくまで投資する対象は企業であって、配当金利回りや現在の株価へ投資するわけではありません。

短期的な理由かどうか

さて、高配当化している株に対して、買うかどうかの判断ですが、さきほどいったように、まずは企業の業績を見てください。

そして高配当化している理由が一時的なものなのか、そもそも本業が稼げていないので株価が下がった結果、高配当化しているのかについては注意が必要です。

長年、EPSも配当金も右肩下がりみたいな銘柄は、長期投資を続ければ続けるほどお金が減っていきますので、よほどの材料がないかぎりはむずかしいとは思います。

逆に本業が稼げているのなら、一時的な問題も時間とともに解決できる可能性が高いです。

営業利益

企業の状態を見るのに、本業の収益を表す「営業利益」と、それ以外からの収入もひっくるめた「経常利益」や、突発的な損益である「税引前当期利益」があります。

ここで重要なのは、本業の稼ぎである「営業利益」のほうです。

「経常利益」は「営業利益」に「営業外の利益や損失」を加えたもの、「税引き前当期利益」は突発的な「特別損益」を加えたものです。ようするに本業以外で稼いだお金を足したものですね。

経常利益=営業利益+営業外損益

税引き前当期利益=経常利益+特別損益

サラリーマンでたとえれば、会社からの給料が営業利益で、それに株式売買や配当、副業で得たお金(副収入)を足したものが経常利益になります。

そして経常利益に、家の売却や病気で入院など、突発的な損益を加えたものが税引き前当期利益になります。

家族を養っていくことを考えると、当然重視しなければならないのは、不安定な副収入(営業外収益・税引き前当期利益)ではなく、会社からの給料(営業利益)です。

そのため、「ビルを売ってお金が入ったから配当を多くしよう」とか、「訴訟で大金とられた」みたいなのは突発イベントであり、本業での稼ぎとは関係ありません。

本業でちゃんと稼いでないと、突発的に金が増えて配当が増えても、その場かぎりで終わってしまうわけです。

たとえばあなたがまだ子供で、お父さんが

「株でもうかってるから、会社の仕事なんてどうでもいいや。明日から会社やめようかな」

とか言い出したらどうしますか?

株でいくらもうかっているからといって、それがいつまで続くかはわかりません。定期的な収入がなくなったら、子供の学費とかも払えなくなってしまう可能性があります。

そのため、企業にとっての定期的な収入である営業利益が何年にもわたって右肩上がりで増えているかどうかをチェックする必要があります。

お父さんでいえば、毎年給料が上がっているかどうかですね。

給料さえしっかり入っていれば、家族がケガをして入院したりとかなど、突発的な支出にも対応できるわけです。

それこそ借金したとしても、会社につとめて、毎年給料が上がっていれば、いずれは返せるでしょう。

そのため企業を見るときには、この営業利益と営業外利益をわけて考える必要があります。

そして投資するなら、本業でしっかり安定収入を出している企業に投資したほうが安全なわけです。

キャッシュフローも見ておこう

配当金を配るためには現金が必要なので、会社のキャッシュフローも見ておく必要があります。

これもべつに難しい話ではなくて、営業キャッシュフローから投資キャッシュフローを引いたのがフリーキャッシュフローです。

ようするに本業で稼いだお金から、投資に使ったお金を引いた残りですね。

名前のごとく、企業が自由に使えるお金です。ここがマイナスになってしまっている場合は注意する必要があります。手元にお金が残っていない状態ですね。

会社員でたとえるなら、会社から30万円の給料をもらっている一方で、株式投資やらセミナー費用に40万円ぶっこんでいるような状況ですね。

スタートアップ企業なら投資が多くなるので仕方がない部分もありますが、そうでない場合は注意が必要でしょう。

財務キャッシュフローというのもありますが、こちらは借金・もしくはその返済ですね。ここがプラスなら借金でお金が増えたということ、マイナスだと借金返済でお金が減ったということです。

他にもPBRとかROEとかありますが、とりあえずこのあたりの財務諸表を読めておいたほうがいいとは思います。企業がどんな運営をしているのかがわかります。

それと直近を見るだけでなく、5~10年分を見て、どう動いているのかを見ておいたほうがいいでしょう。

営業利益は右肩上がりになっているのかどうかとかですね。

右肩下がりなら、人にたとえれば毎年会社からの給料が下がっている状態です。

長期的な高配当化

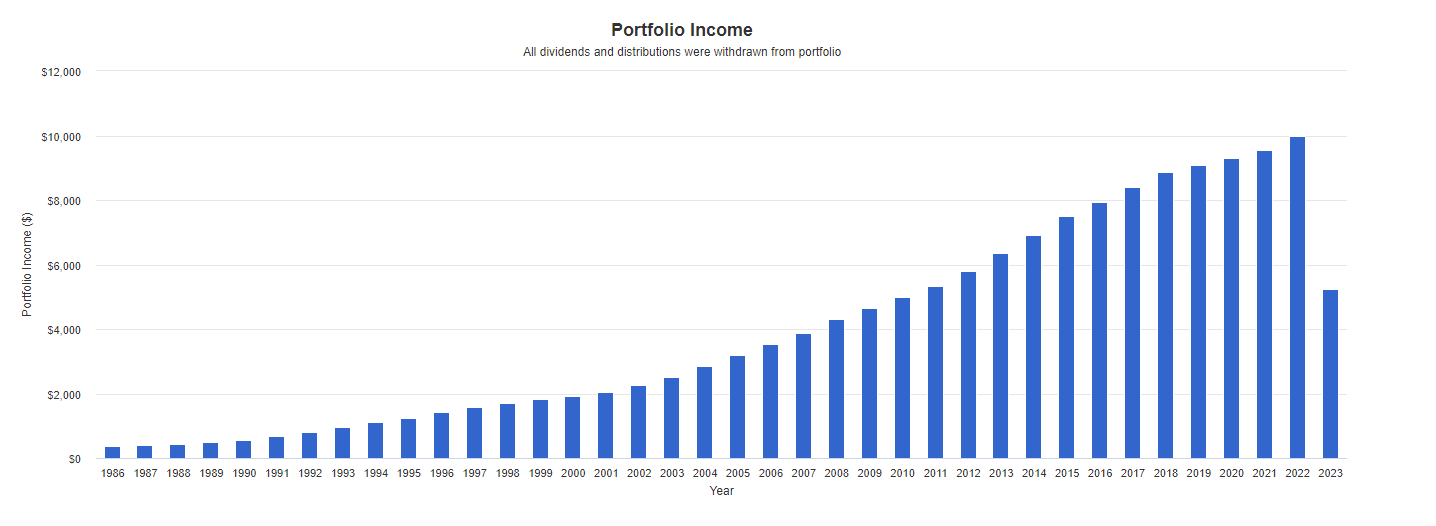

企業が増配していれば、長期的には高配当化します。

たとえばコカ・コーラ(KO)はきれいな右肩上がりの増配をしています。

2000年に1万ドル投資していたばあい、その当時の配当率は1.2%ほどしかありませんでした。しかし現在まで持っていたとしたら、配当率は約6%になります。勝手に高配当化してしまうのですね。

しかも株価は2倍以上になっているわけです。

株価も増えて、配当金も増えるという、2度おいしい状態ですね。

当然減配銘柄を買ったら、これと逆のことが起こります。

そのため現在の配当率だけで考えてはいけないのです。

まとめ

そんなわけで重要なのはいまの配当率ではなくて、企業の営業利益やEPS、配当金などがちゃんと右肩上がりに伸びているかどうかです。

年度によって一時的に下がることもありますが、全体で見て右肩上がりかどうかですね。そのため5~10年分ぐらいを確認しておくといいでしょう。

このような本業でしっかり稼いでいる会社であれば、突発的なイベントが発生しても本業からの収入でなんとかなります。そのため、一時的な株価の下落はむしろ買いになります。

しかし本業が稼いでいなければ、株価も配当は落ちていく一方です。

お父さんの給料が毎年減っていけば、当然お小遣い(分配金)も減っていきます。

そんなわけで、配当率よりも気にすべきは、株価も配当金も右肩上がりの企業なのかという点ですね。

いま配当金が低くても増配しているであれば、将来高配当化する可能性もあります。しかも株価も上がるという2度おいしい状況ですね。

現時点の配当金よりも、投資してよい企業なのかどうかをまず考えることが高配当投資として重要な点です。

そしてそのような優良企業を、安く買えれば御の字といったところですね。

これを見たあとに、「割安優良高配当株の見合分け方」をもう一度見ていただければ理解も深まるとは思います。