QYLD全力太郎ことQ太郎です。

今回はリクエストのあったQYLDの変形版ともいえるリスク管理インカムETF「QRMI」について、その内容とメリット・デメリットをわかりやすく解説していきます。

本記事をYouTube動画で観たい方はこちらのリンクから。

「QRMI」とは?

さて、リスク管理インカムETF「QRMI」についてです。

仕組みですが、ざっくり説明すると、「期間内に5%以上下落したときの保険金を払っているQYLD」です。

QYLDはNASDAQ100のコールオプションを売ることで、そのオプション代を稼ぐかわりに、値上がりはすべて捨てるというカバードコール戦略をとっています。

その一方、下落方向に対しては、NASDAQ100とおなじだけ食らうことになります。オプション代を受取ってますのでその分がクッションになりますけど、まあ雀の涙程度です。

そこで、「下落方向に対して、期間内に5%以上下がった場合のプットオプションを買っておく」ことで、「5%以上の損失を食らわない」というのがQRMIの戦略です。

ようするに「コールオプションを売り」つつ、「5%下落保険を毎月買う」ということですね。

それで毎月の利益はどうなるのかといえば、ざっくり説明すると、

(得られたコールオプション代)ー(払ったプットオプション代)=利益

となります。

さらにわかりやすくいえば、

QYLD=コールオプションを売ったお金がもらえる。

QRMI=コールオプションを売ったお金がもらえる。ただしそこからプットオプション代(-5%保険)の分が控除される。

となります。ようするに下落方向に対する保険金払うかどうかの違いですね。

ちなみにQ太郎はこれとほぼ似たようなことをやっていました。

ようするに現物株を購入したのち、そのコールオプションを現在価格で売って、その一方で-5%のプットオプションを買うという方法ですね。

現在価格で売ったコールオプションのほうが、-5%のプットオプションよりも高いので、その差額を取れるということです。

まあ、せこい方法ですね。

それで、この「せこい方法」で利益が出たかと言えば、あまり利益は出ませんでした。

ひと月の間に-5%以下の損失に対しては利益を受取れますが、-5%以内分までは食らわなければなりません。

毎月5%以内で毎月じわじわ落ち続けたばあい、プットオプションの利益も受け取れず、普通にじわじわ損失を食らうことになります。一気にズドンすることってあまりなかったりします。

あと値上がりした場合、コールオプションを売っているので現物株を引き渡さなければなりません。そのあとでまた買戻ししなければなりませんので、手数料がかさみます。とにかくいろいろ面倒くさいです。

「普通に右肩上がりの現物株を長期保有したほうが手数料もかからないし、面倒もないから良くね?」というあたりまえの結論に最終的にはたどり着いてしまいました。

年利回り

このせこくて面倒くさいことを、あなたの代わりにやってくれるのがQRMIです。便利な世の中になったものです。

QYLDの現在の年間分配金が12%とかで、QRMIが6%なので、コールオプションで稼いだ分配金の半分ぐらいが-5%の保険金に消えているということです。

これを「高い」と見るのか、「保険は大切」と見るかは個人の価値観の問題でしょう。

また毎月じわじわと落ちた場合は、普通に毎月元本もじわじわと落ちます。

あくまで-5%以上のズドンがあった場合に、それに対して支払われる保険です。

経費率

経費率ですが、年間0.62%です。

QYLDが0.6%なので、ちょっと高いですね。プットオプション買ったりする手間賃があるので、QYLDより高いのはあたりまえとは思います。

設定日

設定日は2021年08月25日です。けっこう最近ですね。まだ4年以上経っていないので、これからといったところです。

パフォーマンス

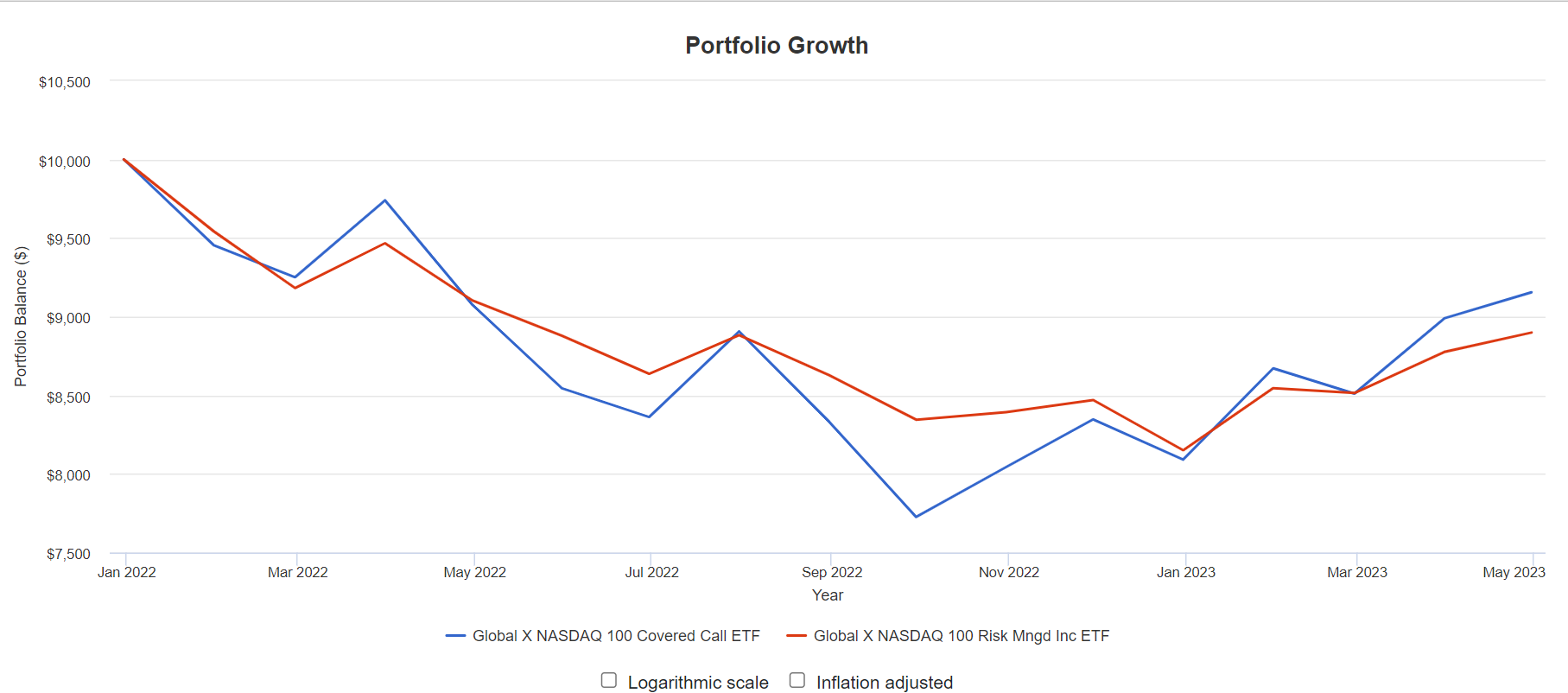

あくまで現状ですが、再投資有りで見た場合、たしかにQYLD(青)より、QRMI(赤)のほうが下落時の落ち方がマイルドになっています。ただし上昇もマイルドになっているので、けっきょくトータルリターンは大して変わらないという感じですね。

ボラティリティを見てみると、QYLDのばらつきが18.16%に対して、QRMIは10.69%と、QYLDの60%ほどのボラティリティになっています。半分ほどに抑えられているということですね。検証期間が短いのでなんともいえませんが、これはある意味役目をはたしているといえます。

ただボラティリティの低さは将来のリターンの低さにもなりますので、そのあたりもどう考えるかですね。

あとばらつきに対するリターンの良さをはかるシャープレシオですが、QYLDが-0.42に対して、QRMIは-1.02と、どちらもそうとうやばい数字を叩き出しています。

-1を超えるというのは、買えば絶対損するという数字ですね。これも期間が短いので何ともいえませんが、いまのところリターンはよくありません。

さらにいうと、最大下落率の比較ですが、QYLDが-22.74%に対して、QRMIが-18.49%と、そこまで下落に強いわけでもありません。

純資産総額

純資産総額は、QYLDが約72億ドルに対して、QRMIは959万ドルと、かなり少ないです。

流動性リスクが半端なく、売りたいときになかなか売れないという可能性もあります。

また取引量が少ない分、値動きは荒くなります。あと大口に好きなようにコントロールされます。

米国ETFを買う時は、せめて最低でも10億ドル以上をラインにしたほうがいいかなとは思います。

純資産総額が少ないと、大口がちょっと抜けただけでそのまま早期償還コースになったりしますしね。

QRMIのメリット・デメリット

次にメリット・デメリットを見ていきましょう。

メリット

その1は、QYLDに比べてボラティリティが半分ぐらいに抑えられていることです。

QYLDの動きが激しいと思う方は、こちらのほうが値動きがマイルドでいいかもしれません。

ただ日単位とか短期で見ると、取引量が少ないのでボラティリティは高めです。

その2は、高配当です。年間6%ぐらいありますので、十分高配当ですね。

その3は、毎月分配です。ある意味デメリットでもあり、長期投資としては非効率の極みですが、毎月受け取れる嬉しさみたいなのはあります。

デメリット

その1は、流動性リスクが高いことです。959万ドルと、1億ドルどころか1000万ドルにも届いていません。

ETFマニア向けで、一般の方が買うにはちょっと躊躇するレベルとは思います。一般の方にすすめられるようなものではありませんね。

1枚だけ買うとか趣味で買うとかだったらいいですけど、資産としてまとまった金額を買うのはリスクですね。せめて10億ドル以上はほしいです。

その2は、経費率が高いことです。VTIやVOOの0.03%と比べると、0.62%はけっして安くはありません。

その3は、日が浅いことですね。2021年スタートなので、まだ2年ぐらいしか経っていません。デリバティブ商品の仕組みリスクもありますし、今後どうなるか、純資産総額の少なさも手伝って長期運営できる力があるのかが不明です。

まとめ

そんなわけでまとめると、

メリットは

・低ボラティリティ

・高配当

・毎月分配

デメリットは

・流動性リスク

・高経費率

・日が浅い

ことです。

とくにこの手のデリバティブ商品は、仕組みの崩れで一般ETFでは起こりえない不測の事態になったりすることもあります。

そのときに、大口が逃げた途端に、いまの純資産総額だとそのまま早期償還コースになる可能性も高いです。

-5%の下落なんかよりも手痛いリスクになりますね。

そんなわけで、Q太郎のようなETFマニアが趣味でちょっと買う分にはいいかもしれませんが、これで儲けようとか資産形成しようとするのはちょっとリスク高いかなという気もします。

そういうわけで、ある意味マニア向け商品ですし、流動性リスクも経費率も高いので、いまのところは興味のある方が趣味で買うぐらいでいいんじゃないかとは思います。