【悲報】「SPYD」はなぜ下落しているのかーS&P500・NASDAQは絶好調【米国ETF投資】

QYLD全力太郎ことQ太郎です。

今回は、最近質問が多くなってきたSPYDについてです。

S&P500、NASDAQが上昇している状況で、SPYDは年初来から落ち込んでいます。今回はそのことについてです

本記事をYouTube動画で観たい方はこちらのリンクから。

年初から落ち込んでいるSPYD

さて、SPYDの凋落っぷりについてです。

現在、S&P500が年初来で+9.64%越え。

NASDAQが年初来で+22.47%越え。

と、S&P500は10%近く、NASDAQは20%を超えて上昇しています。

そんななか、高配当御三家の問題児であるSPYDはどうかといいますと、このありさまです。年初来で-8.74%ですね。S&P500の逆を行っています。2月あたりはちょっと上がっていましたが、あとは下り坂です。

年初来10%近く上がっているS&P500に対して、逆に9%近く下がっているSPYDですが、何が起こっているかという話です。

現在のSPYDの構成銘柄

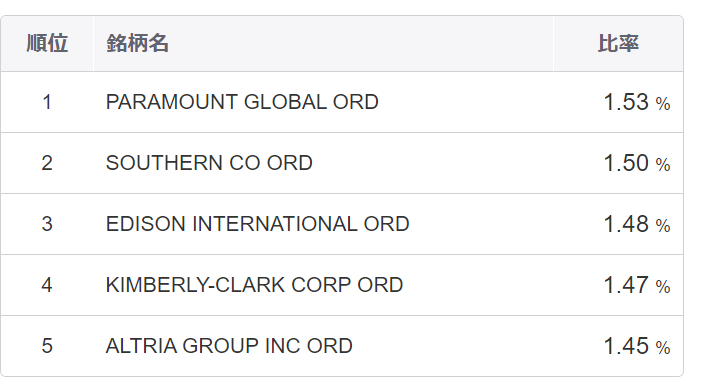

現在の構成銘柄ですが、上位は以下のようになります。だいたい1銘柄1.5%ぐらいで組み込んでますね。

上位の顔ぶれはしょっちゅう変わりますが、これまでのSPYDの顔であったシェブロンやエクソンモービルなど石油関連は上位から消えてしまっています。

1位が映画で有名なパラマウントピクチャ=ズの親会社・パラマウントグローバル

2位が公共事業のサザン

3位が電力会社のエジソンインターナショナル

4位がゴム手袋とか防護服で有名なヘルスケア会社のキンバリークラーク

5位がみんな大好き高配当たばこ会社のアルトリアグループ

と、ちょっとカオスな面々になっていますね。リセッション(景気後退)が来るんじゃないかという状況の中、この手の景気敏感銘柄は弱含みしやすい状況にあります。不景気になればエンタメ利用も減りますし、電気消費も減りますし、たばこも売れなくなりますしね。

セクター割合

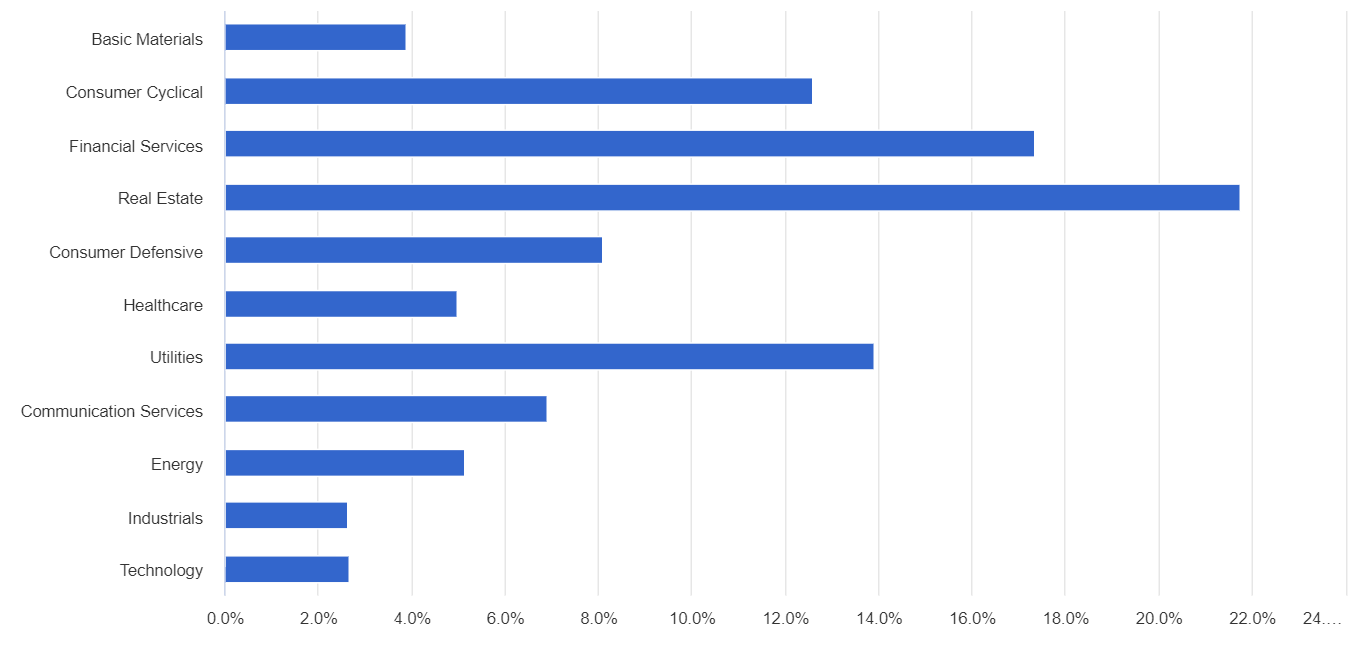

次にセクター割合を見てみます。

1位は不動産、2位は金融と、いま一番ヤバイ業界の1,2がそろっていますね。そして3位も年初来から絶不調の公共事業なので、逆に上がる理由があまりありません。逆にこれまで上位だったエネルギーセクターは、一気に5%と比率が下がり、7位まで陥落してしまっています。

セクターETFで動きを見てみます。

不動産セクターETFのVNQですが、年初来で-2.02%と、言うほど落ち込んではいません。

次に金融セクターETFのVFHですが、こちら年初来で-5.75%となっています。2月半ばまで上がっていましたが、3月に入ってからはシリコンバレーバンクの破綻騒ぎでズドンしていますね。

公共事業ETFのVPUですが、こちらは落ち込みが激しく、年初来で-6.27%となっています。

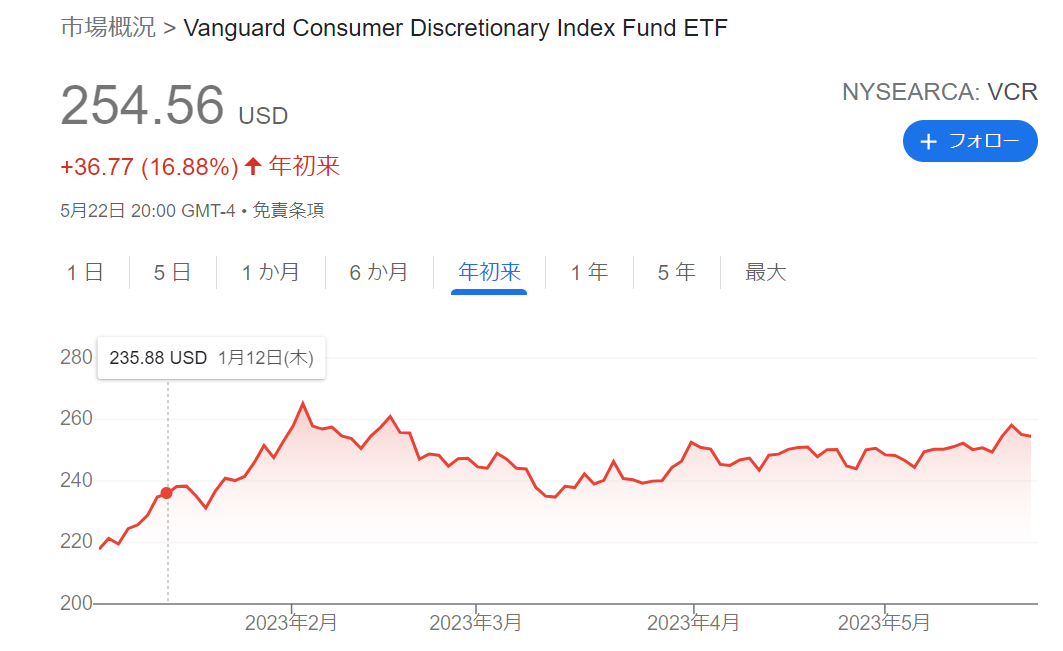

ついでに4位の一般消費財も見てみましょう。一般消費財セクターETFのVCRですが、こちらは逆に年初来で+16.88%と調子がよく、S&P500を超える上昇になっています。

そんなわけでまとめると、

不動産セクター(VNQ) -2.02%

金融セクター(VFH) -5.75%

公共事業セクター(VPU) -6.27%

一般消費財セクター(VCR) +16.88%

SPYD -8.74%

と、セクターを個別で買うよりも落ち込みが大きくなっているわけです。

組み合わせたことで逆にボラティリティが上がってしまっているという、ポートフォリオとしてはどうかという状況です。

これは銘柄選別の方法に問題があります。

SPYDの銘柄選別

SPYDはS&P500から高配当約80銘柄を選んだベンチマーク「S&P500高配当指数」を参照してパッシブ運用するETFです。

選び方としては、S&P500から約80の高配当銘柄を抽出します。

そしてそれを加重平均ではなく、均等平均でポートフォリオを組むため、時価総額の大きな銘柄も小さな銘柄もおなじあつかいになってしまいます。ようするに強い銘柄も弱い銘柄もおなじあつかいなのですね。

これのなにがまずいかといえば、弱い銘柄が下がると、均等にするために資金が注入されます。

その弱い銘柄がさらにどんどん下がっていけば、さらにどんどん資金注入されるため、場合によってはいわゆる無限ナンピン状態になってしまいます。

それで基本的に高配当化している銘柄というのは、株価が落ちて相対的に高配当化しているものです。つまり弱い銘柄が多いというか、弱い銘柄が選ばれてしまうということですね。

S&P500内からの選出ということである程度の企業規模は保証されていますが、とは言っても高配当化している弱い銘柄なので、景気後退期には大きく下がることになりやすいです。SPYDが現在そのような状況ですね。

そのため、加重平均でポートフォリオが組まれるセクターETFに比べて、大きく落ち込んでしまうことになります。

純資産総額

つぎに純資産総額を見ていきましょう。

年初で74億ドルあった純資産総額ですが、現在は68億ドルまで減少しています。リセッションにそなえて、資金が逃げている感じはありますね。

まとめーSPYDはだめなのか?

だめというよりは、景気敏感銘柄のかたまりなので、景気後退局面では必然的に弱含みしてしまいます。

最大期間で見た場合は、現在の株価はまだまだ平均的な位置かなという感じですね。

不景気になるとコロナのときのようにズドンがきますので、そこは注意と言うか覚悟をしておいたほうがいいとは思います。そういうものなので。

ただ、底で拾えれば大きな利益を得られる可能性もあるので、ズドンが来た時は少しずつ買っていくのもいいでしょう。

ちなみにライバル的ポジションの高配当ETF「HDV」ですが、こちらは年初来で-4.40%とSPYDの半分ぐらいのダメージになっています。優良銘柄を選出しているので、落下を防げている部分がありますね。

VYMのほうも、年初来で-4.19%ぐらいです。

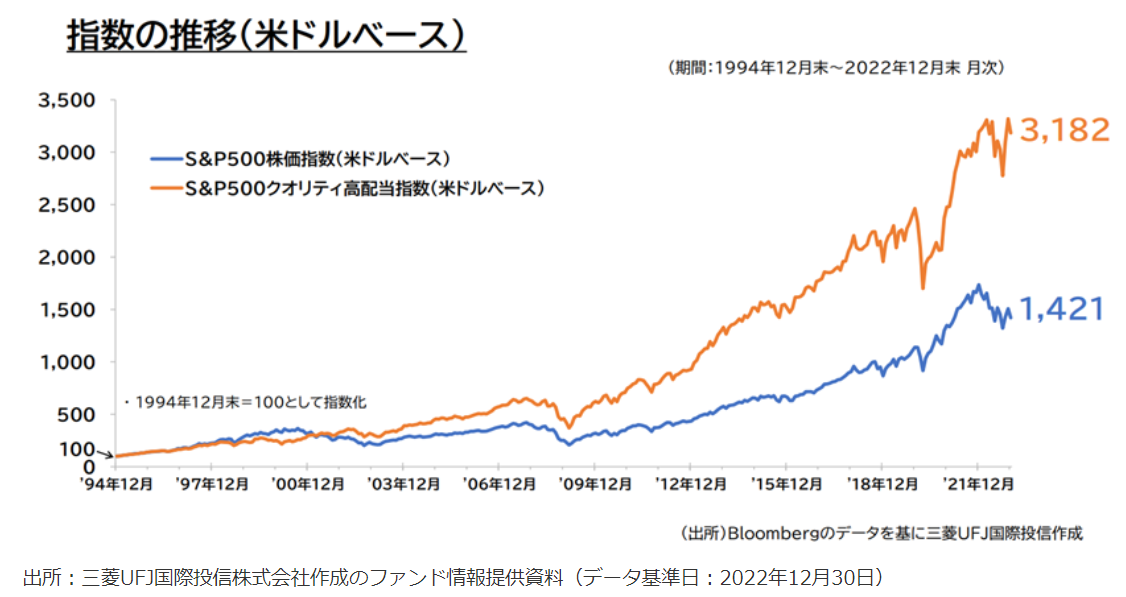

ちなみに「S&P500高配当指数」に改良を加えた「S&P500クオリティ高配当指数」という指数もあります。一部投資信託であつかっていますね。

S&P500から直接高配当80銘柄を選ぶのではなくて、まず高配当200銘柄を選択し、その中からクオリティの高い80銘柄選択するというやり方です。

この指数は、長期パフォーマンス的にはS&P500を大きく上回っていたりします。以下のはマネックス証券にあるグラフです。

そんなわけで、選び方に難のあるSPYDですが、ズドン時にうまく拾えればおいしいかもしれません。高配当投資はキャッシュぶあつめにしておいたほうがいいでしょう。来年は新NISAですしね。