SPYDを売却する3つの理由

QYLD全力太郎ことQ太郎です。

今回は「SPYDを売却する3つの理由」です。できるだけ専門用語をつかわずに、わかりやすく解説していきます。

以前、御三家不要説の動画でSPYDについて触れましたが、今回はSPYD専門で話します。興味がありましたら、こちらの記事も合わせてご覧ください。

SPYDは高配当ETF、といっても、いまや価格が上がり過ぎて、高配当というには微妙なETFになっています。

分配金利回りも、今から買うと約3.5%ぐらいですね。

以前は分配金5%ぐらいあって、高配当投資としておいしい感じになっていたことから人気がありました。しかし、いまはそういうETFではなくなってきていますね。時代を感じます。

あのころの頼りないSPYDはどこに行ったのかというぐらい、調子に乗って株価を上げてきていますね。

これまで優等生だったQQQが利上げ局面で下げを見せているときに、ある意味、ETF界の問題児ともいうべきSPYDが調子よく上げてきています。QQQの下げについては以下の記事を参照してください。

それでは現在調子のよいSPYDを売却する理由を述べていきます。

SPYDを売却する3つの理由

SPYDが上げている理由ですが、テーパリングや利上げによってバリュー株が見直されてきています。

そして、エネルギー・金融・公益事業・生活必需品と、この利上げ局面で上がりやすいセクターの株をSPYDは多く含んでいるのですね。

Q太郎はSPYDに200万円ほど投資していますが、株価も上がってますし、利益も乗っていますし、そこそこおいしいことになっています。

それで、この機会にウェイトを落とそうかなと思っています。

SPYDの枚数を半分ぐらい減らそうかな、と。

SPYDから「なんでやねん」と言われそうですが、その3つの理由を述べていきます。

理由その1 高ボラティリティ

1つ目が、これが圧倒的に大きな理由なのですが、ボラティリティの高さ(変動の大きさ)ですね。

前回のQQQの話でも言いましたが、Q太郎はできるだけボラティリティをおさえた投資に移行しています。

とくに高配当投資は、買いっぱなしで分配金を受け取り続けるためには、元本部分の変動が大きいのは不都合なのですね。

ボラティリティの高い株やETFは、分配金も安定しません。

つまりボラティリティの高い銘柄は、買いっぱなしの安心感がないんですね。

具体的に見ていきましょう。

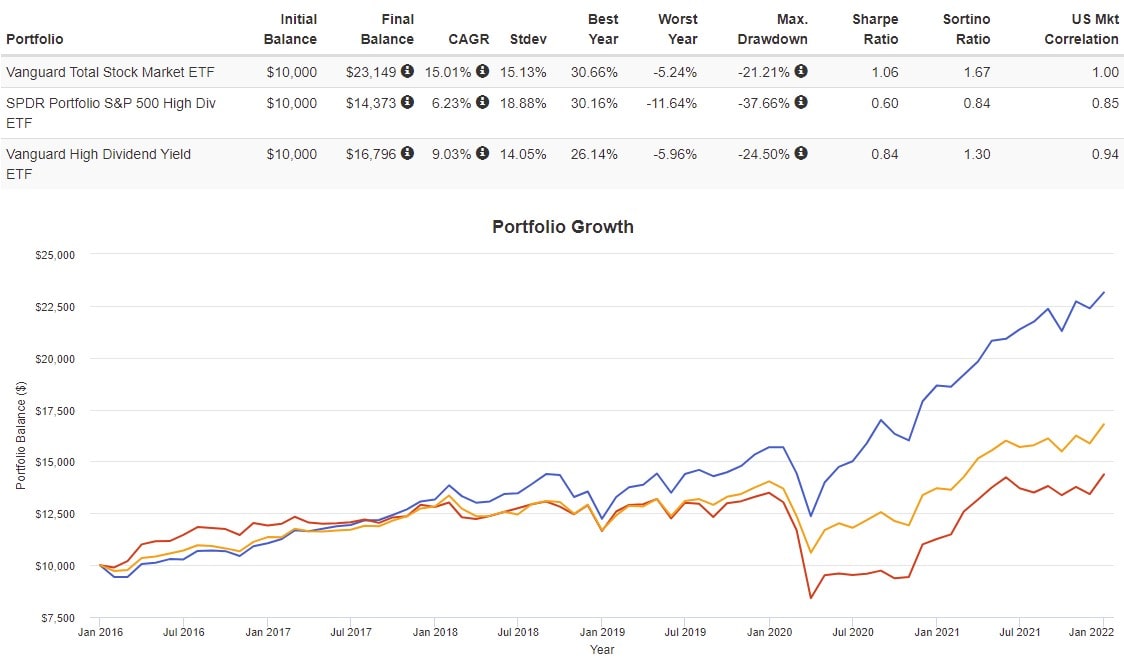

これは全米株式ETF、みんな大好きVTI(青)と、今回の主役である問題児SPYD(赤)、そして比較のためにVYM(黄)の3つを並べました。

ここでばらつきを見てもらいたいのですが、VTIが約15%、VYMが約14%に対して、問題児SPYDは18.86%、19%近くもあるのですね。

ちなみに高配当御三家のHDVは14.6%ぐらいで、VYMよりちょっと高いですね。

それとQ太郎の扱っているQYLDは11%程度で、ボラティリティは低いです。

おなじ期間でQQQを見てみると16.7%ぐらいなので、SPYDはQQQよりも高いボラティリティを持っているETFになります。

いかにSPYDのボラティリティが高いか、理解してもらえれば幸いです。

理由その2 低リターン

この高いボラティリティにもかかわらず、リターンが低いのですね。

先程のチャートは、期間が短いので年間リターンが大きな数字で出てしまうのですが、比較として考えてください。

VTIが年間リターン約17%、VYMが約12.5%に対して、SPYDは約11%と、高いボラティリティなのに、リターンはあまりよろしくはありません。

高ボラティリティというリスクをかかえて、リターンが低いのは割にあわないんですね。とくに分配金を受け取るのが目的の高配当投資の場合は。

下落耐性をあらわすソルティノレシオを見ると、VTIとVYMは1以上なのに、SPYDは1以下と、下落時の弱さがありますね。

つまり、高ボラティリティというリスクに対して、リターンの割が合わないという問題があります。

長期的に安定した分配金を受け取りたい場合、SPYDは本当に適した投資対象なのか、いまいちど考えなおす必要があります。

コロナショックなど、暴落時の底値で拾えていたら話は別ですが、そうでなければ、リスクとリターンが合っていないのではないか、とQ太郎は思います。

こういうバラツキとリターンの関係を数値化したものをシャープレシオといいますが、VTIは1.06、VYMは0.84に対して、SPYDは0.6と低いですしね。

けっきょく1超えてるVTI最強という話になりますね。

コロナショック時も、SPYDは戻りがおそかったですしね。

理由その3 セクターの偏り

前回のQQQとおなじですが、やはりセクターの偏りがあると、景気サイクルで強い局面が来たときは強いのですが、そうでないと落ちていきます。

とくにSPYDは、銀行やエネルギー、不動産など、景気動向に左右されやすい、いわゆる景気敏感株が多く含まれています。

インカムゲイン、つまり分配金ですね、それを受け取ることがメインであれば、景気の影響を受けにくいディフェンシブ銘柄で分配金を受け取るほうが安定感があります。

景気敏感株というのは、どちらかというとその高いボラティリティから、キャピタルを求める短期投資向きなんですね。

Q太郎のように安定して配当を受け取りたい投資家は、できるだけ低ボラティリティのものに投資したいと思っています。

ようは売ったり買ったりしたくないんですね。

そのためSPYDは、分配金メインと思われていますが、どちらかというと、じつは短期でうねりを取りに行くキャピタル狙い用のETFなのではないかと、Q太郎は思います。ボラティリティが高いですしね。

それでどこかのタイミングで少し売っておかなければ、長期的に、その高いボラティリティによって面倒なことが起こりそうというのがQ太郎の見解です。

利上げでバリュー株の利益がのりそうな今年が、SPYDの最後の輝きになりそうな気がします。

まあ、最後かどうかは知りませんが、せっかく高く売れるチャンスですし、利上げのこの機会に利益確定して、ウェイトを落としたほうがいいかなとQ太郎は考えています。

高ボラティリティの銘柄は、やはり怖いんですよね。

SPYDはリターンが高いわけでもありませんし。

もう高配当御三家は、VYMにウェイトを大きく置いた方がいいかなという気がします。リスクとリターンで一番優れているのはVYMですしね。

VYMのシャープレシオが0.8に対して、HDV 0.62、SPYD 0.60とかなり劣後しますし。

ぶっちゃけこれ、HDVもリストラ対象ですね。

VYMにウェート大きく置いたほうがよさそうですね。

まとめとQ太郎の見解

そんなわけでまとめると、

・高いボラティリティ

・リスクとリターンが合わない。

・セクターの偏り(景気サイクルの影響をもろに受ける)

の3つの問題点を抱えています。

Q太郎にとって、SPYDの処分は、利上げのある今年が最後のチャンスという気はします。

一気に売らずに、何度かに分けて売るのもいいかなとは思いますね。

それと売却時の利益は日本円換算でおこなわれますので、ドルのまま受け取る場合は、円が高いときに売ったほうがいいですね。

円安のときに売ると、不要な利益を計上されてしまいますしね。

いまちょうど円が高くなってきていますし、どこをチャンスとするかですね。

SPYD、本当にあつかいづらいETFだなとQ太郎は思います。

いまはとにかく、VTI以上のボラティリティを持つものは少なくしたいですね。ボラティリティの高いものは面倒くさいですしね。そもそも分配金狙いなら、低ボラティリティの銘柄のほうが扱いやすいですしね。