QYLD全力太郎ことQ太郎です。

米国は個人消費が鈍化傾向です。

米商務省が発表した5月の個人消費支出(PCE)は、前月比+0.2%となり、4月の+0.6%から予想以上に鈍化しました。

個人消費支出「PCE(Personal Consumption Expenditures)」とは、米商務省が毎月の月末に発表している個人消費の経済指標です。わかりやすくいうと、各家庭が消費した財やサービスを集計したものですね。

先進国の場合、GDPにおける内需の割合が大きくなります。日本は6割ですが、中国は4割ぐらいですね。

ちなみに新興国でも、ブラジルは日本と同じく内需は6割ほどあります。そのため、新興国だから内需が低いというわけではありません。ブラジル投資についてはこちらを参照してください。

それでアメリカですが、GDPの7割を個人消費が占めるような国ですので、個人消費支出に着目する必要があるのは当然と言えます。

そこで連邦準備理事会・FRBが、経済指標として着目しているのがPCEですね。

消費者物価指数CPIと何が違うのかと言えば、PCEのほうが調査対象が広いため、実際の物価を反映しているとされています。CPIについてはこちらの動画を参照してください。

実際に指標として使われるのは、名目PCEを実質PCEで割った「PCEデフレーター」と、そこから変動の激しいエネルギーと食料品を抜いた「コアPCEデフレーター」と呼ばれるものです。

「コアPCEデフレーター」はFRBがインフレ指標として注目しているものですね。

それで5月のコアPCEデフレーターは+4.7%と、前月の+4.9%から鈍っています。

コアPCEデフレーターが鈍ったということは、消費が減ったということなので、インフレ鈍化のきざしが見え始めている可能性もあります。

インフレが鈍化すれば、激しい利上げを続ける必要もなくなりますが、ただやはり、来月以降のCPIなどを見ないとどうにも判断できないところですね。

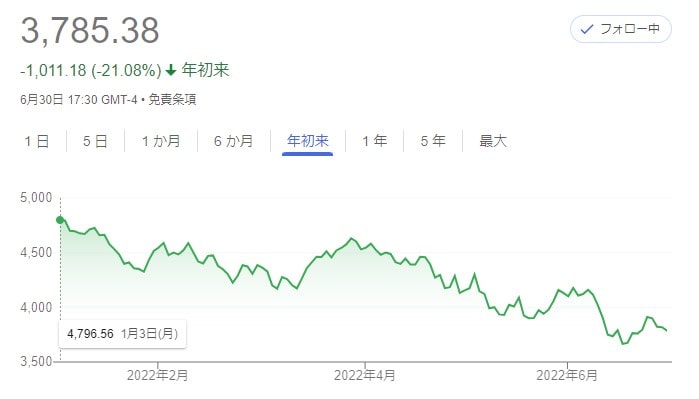

さてこんな状況でのS&P500ですが、順調に値段を落としてくれています。前日比で-0.88%、年初来では-21.08%ですね。

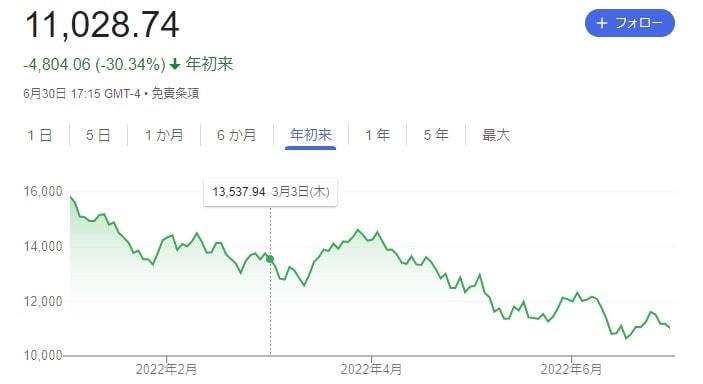

Nasdaqのほうも前日比-1.33%、年初来では-30%ラインを下回っての-30.34%です。

10年債利回りはついに3%台から陥落。リセッション懸念からの債券買いで、債券ETFのAGGも上昇傾向です。

ドル円も円高方向に引っ張られて、この動画を作っている時点では135円前半です。

ちなみにITバブル時は、145~6円台までの円安からの、その後たった1年で100円台まで落ちました。

ドル円換算が簡単という利点はありますけど、米国株を買っていたらダブルパンチもいいところでしょう。為替だけで-30%以上ですからね。

これプラス株価の下げなので、相当なダメージになっているとは思います。ドル円換算を簡単にする方法については前回の動画を参照してください。

そんなわけで今回は、カバードコールETFのQYLD、XYLDの400万円分の7月分配金報告です。本記事をYouTube動画で観たい方はこちらのリンクから

QYLD/XYLD 7月分配金報告

さて、QYLDとXYLDですが、順調な元本の下げにより、分配金も順調に落ちています。

QYLDは年初来で-21.62%と、-20%を下回りました。

XYLDのほうも年初来で-15.90%です。QYLDよりはマイルドですね。この差が、前回の分配金の逆転現象につながっています。詳しくは前回を参照してください。

さてQYLDの分配金ですが、特定・NISA口座を合わせて278.07ドルになります。

ここから税金を引いた実際の受け取り価格は212.20ドルです。税金は65.87ドルですね。やはり税金が高い。

疑似QYLDのほうは税金も安いし、場合によっては無料ですし、元本も現在プラス状態なので、普通に投資信託運用したほうが利益も分配金も大きいかなとは思います。

XYLDのほうですが、特定・NISA口座を合わせて293.71ドル、税引き後は222.20ドルになります。税金は71.51ドルですね。

前回と同じく、XYLDがQYLDの分配金を上回っている状況になっています。

分配金の推移

分配金の推移ですが、QYLDの6月末の分配金は0.1735ドル。前年同月は0.1939ドルだったので、11%ほどの下げになっています。

XYLDのほうは、0.4223ドル。前年同月は0.3865ドルなので、こちらは9%ほどのアップになっています。

XYLDはS&P500のボラティリティが高まったことで、分配金も増えていますね。

まとめとQ太郎の見解

やはりQYLDのほうは、株価の減少が分配金に大きな影響をあたえている状況です。

インフレ鈍化で利上げの手が緩めば、Nasdaq関係も上がりやすくはなりますが、どうなるかといったところでしょう。

また7月の参院選以降に金融所得課税増税の可能性があるので、日本からの高配当投資は環境が厳しくなるかもしれませんね。外国税を合わせると40%近く取られることになります。半分近く税金で持っていかれますね。

来年からは、高配当系はNISAを利用したほうがいいかなとは思います。

ためしに、金融所得課税20%が30%になった世界がどんなものかをシミュレートして見ていきましょう。

例えばQYLDで100ドルの分配金を受け取ったとします。1ドル135円計算だと、1万3500円ですね。

ここからまず外国税の10%が引かれます。100ドルの10%は10ドルですので、残りは90ドルです。

この90ドルに対して、日本国内で復興特別所得税を合わせた30.315%が取られることになります。

そうなると、残ったのは62.72ドルですね。取られた税金は37.28ドルですね。

日本円でわかりやすく表示すると、もともと1万3500円受け取れるものが、8467円しか受け取れないということです。税金で取られた金額は5033円ということですね。

これけっこうすごくないでしょうか。受け取った金額8467円で、税金で取られた金額が5033円です。

どんだけ持っていかれるんだという話ですね。

「確定申告すればいいじゃん」と思うかもしれませんが、以前も言ったようにさ来年からは住民税申告不要制度が廃止されます。つまり申告した配当金は、金額にもよりますが、そのまま国民健康保険料の増額につながる可能性があるわけです。

税金が安くなったように見えて、実際は国民健康保険料を取られているということですね。

しかも外国銘柄の配当金は、国内銘柄の配当金のように、配当控除は使えません。

そのため、下手したら日本株の配当金のほうがトータルリターンが大きい可能性もあります。

「金融所得課税増税とか、こんな横暴な制度にみんな反対しないのか!一般人が唯一逆転できる投資の道を閉ざしてしまうものじゃないか」と思うかもしれませんが、日本で投資をしている人はせいぜい1~2割だけです。

むしろ大多数の人たちが、「株なんてやってるやつらから金をむしり取れ」と逆に賛成する声のほうが多くなるとは思います。

とくにお年寄りで十分な年金をもらっている方は、いまさら株なんてやる必要もありません。取れるところから取ってくれとしか言わないとは思います。

ちなみに現在、日本で年金を受け取っているのは約4000万人と言われています。日本人口の3分の1が年金受給者なのですね。

この人たちを相手に選挙で戦っても、勝てるわけありません。

さらに、年金支出は約53兆円ですが、保険料収入は約40兆円です。赤字状態ですね。

Q太郎の世代はぎりぎり逃げ切れるかもしれませんが、若い世代はいろいろ厳しいことになりそう気がします。海外投資もそうですが、海外から収入を得るなど、逃げ道を考えておいたほうがいいかもしれません。