公益事業セクターETF「VPU」のメリット・デメリット3選ーVTIと組み合わてパフォーマンス大幅アップ!

QYLD全力太郎ことQ太郎です。

前回はVTIより高リターン低リスクということで、生活必需品セクターETFのVDCを紹介しました。

今回は不景気に強い3兄弟のVDC、VHT、VPUの中から、公益事業セクターETFのVPUを紹介します。

VPUは電力や天然ガスなど、VDCと同様、生活に必要な銘柄で構成されています。

公益事業セクターという言い方をするとピンとこないかもしれませんが、イメージとしては、日本で言うと、東京電力とか関西電力とか、さすガッスとかで構成された感じのETFですね。

これらのものは不況でも使わないという選択肢はないので、ディフェンス銘柄としては最適です。

それで今回バックテストをしてわかったことなのですが、VTIと組み合わせることで、なぜかボラティリティをさらに低くすることができます。

普通、2つの銘柄を組み合わせると、ボラティリティはその中間ぐらいになるのですが、VTIと組み合わせると、VPUよりも低ボラティリティになった上に、リターンが上がるのですね。

そのことについても述べていきます。本記事をYouTube動画で観たい方はこちらのリンクから。

VPUとは?

さて公益事業セクターETFのVPUです。

これから不景気が来るかもしれないので、グロース銘柄がひっぱってきたVTIも伸びにくくなってくる可能性もあります。

そこで地味でもしっかり値上がりを期待できるETFとして、前回のVDCと、ヘルスケアセクターETFのVHT、そして今回のVPUが、これから地味に見直されてくるとは思います。

というか、すでにけっこう値上がりしていますね。みんな不景気の到来を感じとっているのかもしれません。

総資産

まずは総資産を見ていきましょう。ここが少なかったら、いきなり流動性リスクを負うことになりますしね。

総資産ですが、8000億円ぐらいです。

流動性は十分ですね。これなら安心して投資できるとは思います。

構成銘柄

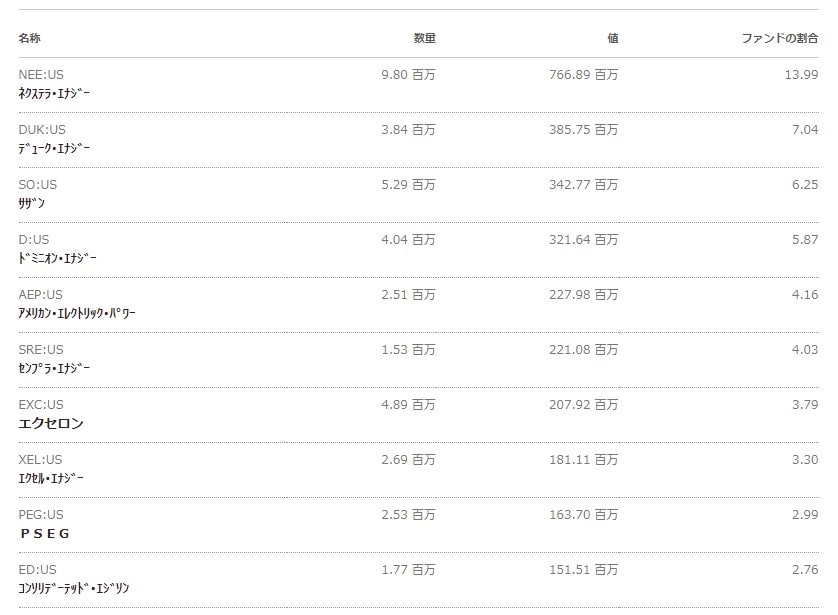

つぎに構成銘柄です。

電力会社がほとんどですね。

1位はネクステラエナジーで、13.99%と1割以上を占めています。ネクステラエナジーは電力会社で、特に風力発電および太陽光発電はアメリカ最大手です。フロリダ州に本拠地がある会社です。

次点はデュークエナジーで、これもアメリカの電力会社の超大手ですね。2016年に天然ガス事業者のピードモント・ナチュラルガスを買収して子会社化しています。

3位はサザンです。オールスターズのほうではなくて、これもアメリカの大手電力会社です。

他もほとんど電力会社で、電力会社ETFと言っていいでしょう。

ほとんどおじいちゃん企業ばかりですね。

そのぶん分配金もよかったのですが、最近は値上がりによって分配金利回りが悪くなっていますね。

VTIとの比較

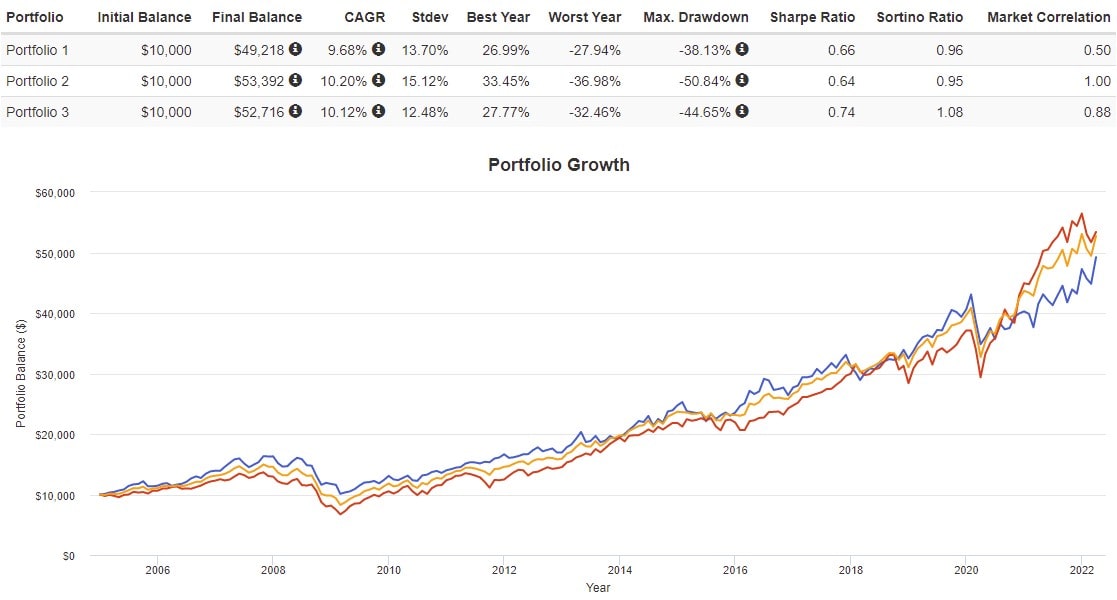

VTIと比較した場合ですが、このようになります。

年間リターンですが、VTIが10.20%に対して、VPUが9.68%と、ディフェンシブな割に、VTIに大きく劣後することはないのですね。

それでいて、ばらつきは、VTIが15.12%に対して、VPUは13.70%と、かなり抑えられています。

ここが面白い所なのですが、VTIとVPUを1:1で組み合わせた場合、年間リターンは10.12%でVTIに近いリターンが得られるにもかかわらず、ばらつきは12.48%と、VPUより低ボラティリティになっているのですね。

これはなぜかといえば、VTIに対してVPUの相関が50%しかないためです。

逆に動いているところもあるので、それで打ち消し合って低ボラティリティが実現されているのですね。

そのため、VTIと組み合わせて運用するのがいいかなとは思います。

VPUのメリット

さて、メリット・デメリットを見ていきましょう。

メリット1 不景気に強い

メリットその1は、不景気に強いことです。

先程のチャートを見てもらえればわかりますが、普段でもけっこうVTIをアウトパフォームしているのですね。

安定的にじわじわと伸びているので、安心して投資できる感じのETFです。

メリット2 分配金がそこそこ良い

メリットその2ですが、分配金がそこそこ良いことです。

ディフェンシブ銘柄はだいたい配当金が良いですね。

今は値上がりしてしまって、2.6%ぐらいになりましたが、以前は3%以上ありましたね。

値下がりしたときにちょこちょこ拾っていくといいかと思います。

また分配金もVDCと同じように年10%ぐらい伸びていますので、将来の高配当化を期待できるかと思います。

メリット3 エネルギー需要で伸びる可能性

そしてメリットその3ですが、今後の世界的なエネルギー不足により、さらに伸びる可能性があるということです。

金融相場が終わって、ハイパーグロースとかのふわふわした銘柄の魅力が無くなっている一方、エネルギー関係は今後も伸びていく可能性はあります。

どちらにしろ、電力は絶対に必要ですしね。

VPUのデメリット

さて、デメリットの方です。

デメリット1 VTIに比べて経費率が高い

デメリットその1は、VTIに比べると経費率が高いことです。

前回のVDCと同様、0.1%ですね。

あくまでVTI(0.03%)と比べてなので、0.1%ぐらいなら大した金額ではないかなとは思います。

デメリット2 政策の影響を受けやすい

デメリットその2は公益事業セクターである以上、政策の影響を受けやすいということです。

日本でもそうですが、政府が「原発を止めろ」といったら止めないといけないわけですね。

電気料金も、企業が勝手に値上げしまくっていいものでもありませんし、大きな利益を取りに行くは難しいかと思います。

あくまで公益事業なのですね。

デメリット3 直近は値上がりして買いづらい

そしてデメリットその3ですが、最近は値上がりしすぎて買いづらいことですね。

ウクライナ問題が長引いて、資金がエネルギーやディフェンシブ銘柄に向かっていってしまっているため、短期的には高値掴みする可能性もあります。

長期で見れば問題はないとは思いますが、配当利回りを高めたければ、安いときに拾ったほうがいいですね。

まとめとQ太郎の見解

そんなわけでまとめると、メリットは、

・不景気に強い

・分配金がそこそこ高い

・エネルギー不足により値上がりが期待できる

ことです。

デメリットは、

・VTIに比べると経費率が高い

・政策の影響を受ける

・値上がりしていて買いづらい

というところでしょうか。

しかし、なんにしろ電力銘柄は、東電みたいなことをやらかさないかぎりは、ディフェンシブで安定した収益が見込めるかと思います。

VTIと組み合わせて、高リターン低ボラティリティ化させることもできますので、安心かなとは思いますね。

今後、金利上昇や景気後退によって、グロース銘柄は劣勢になる可能性もあります。

VTIの構成銘柄の上位は、GAFAMのようなグロース銘柄が支配的になっているので、ダメージを受けやすくなるかもしれませんね。

金融相場が終わって、アメリカ政府が引き締めに入っていますから、VTIやQQQが厳しくなってくるとは思います。

特にセール・イン・メイの5月以降は、あまりよろしくない気配がしますね。

何にしろ、景気にかかわらず、できるだけ堅実な銘柄を持っておくのは、資産を守るうえでも重要だとは思います。

次回はディフェンシブ3兄弟最後の一人、ヘルスケアセクターのVHTを見ていきましょう。