QYLD全力太郎ことQ太郎です。

先週の米国市場はズドンで終わりました。10日の米消費者物価指数(CPI)の発表で、前年同月と比べて伸び率が40年ぶりの大きさを更新。

「インフレ全然止まっとらんやんけ」という話で、来月に0.75ポイントの追加利上げに踏み切るとの見方が強まりました。

金利上昇により、米国株のズドンが始まった形になります。

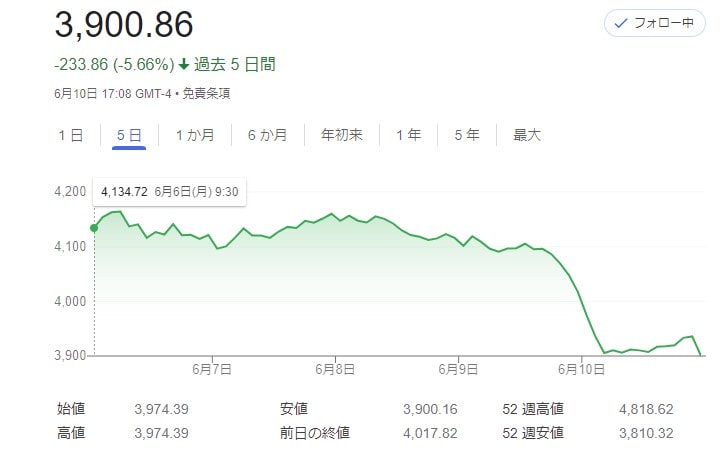

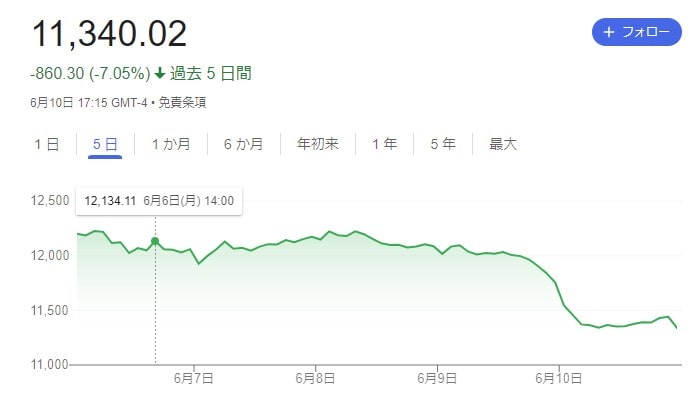

S&P500の5日間下落率は-5.66%。またもや4000を割り込んでの3900.86です。

NASDAQのほうは5日間下落率が-7.05%となかなかの大きさ。しばらくは厳しいとは思います。

そして今回の利上げ観測によって、10年債利回りは3%を突破。

債券ETFであるAGGは5月初めから上昇トレンドになっていたものの、5月末には失速してからの下げトレンドに転じています。年初来では-10.63%になっていますね。

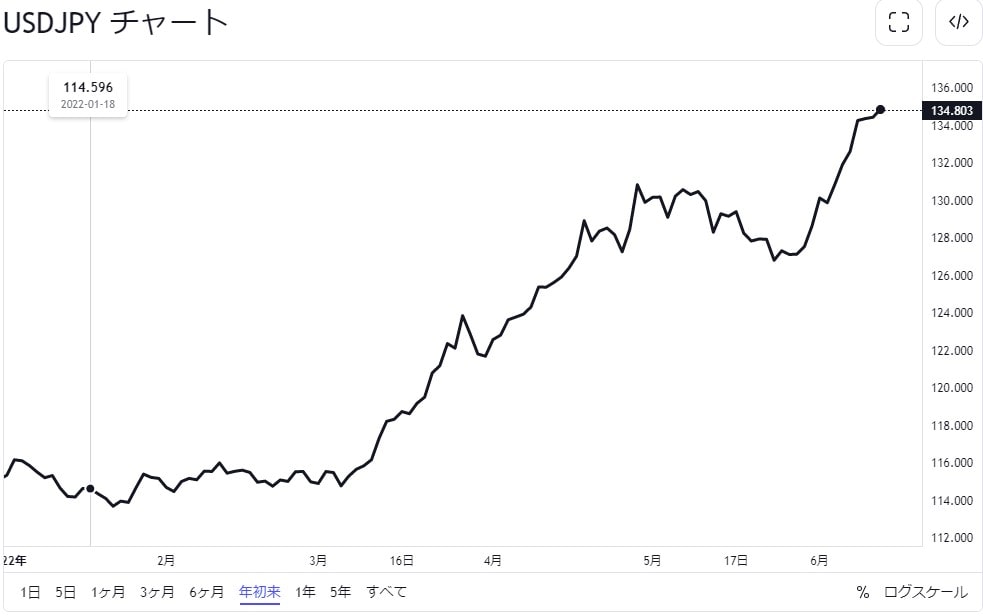

この状況で、米国株投資をサポートしてくれているのが円安です。

株価は下がっているのに、円安のおかげで、円換算すると思ったより下がっていない、もしくはプラスになっているという、米国株投資の失敗をなんとなくごまかしてくれているのが円安ですが、円高反転には注意が必要です。

というのも、これまで円安に対して何もしてこなかった日本政府と日銀が10日に会合を行い、「急速な円安の進行が見られ、憂慮している」と懸念を表明しました。

いまのところ口先介入みたいなものですが、一気に上がった分、一気に反転するという動きは過去にもありました。

とくに今後、アメリカの景気後退でスタグフレーション懸念が持ちあがってくると、一気に円安になったぶん、一気に円高の方向に触れる可能性もあります。

そのため、株安+円高というダブルパンチを食らう可能性もあるため、これまでの経験上、あまり円安を過信してのっかっていくのも危険かなとは思います。

今回はドル円の過去の動きと、今後についてです。本記事をYouTube動画で観たい方はこちらのリンクから。

ドル円の動きと円高の可能性

さて、135円を一時突破してきたドル円ですが、このまま円安が続くのかという話です。

まずはドル円の基本を押さえておきましょう。

教科書どおりであれば、インフレが下向き、経済が上向きならば円安は進んでいくでしょう。

逆に、インフレが上向き、経済が下向きならば、円高の方向に注意する必要があります。

いまの時期のややこしさというのが、インフレは上向きなのですが、経済成長も衰えているわけではなく上向きなのですね。

ただ今後、景気後退という話になってくると、インフレが上向き、経済が下向きなので、円高方向に進む可能性が出てきます。

現在のところ、米国経済はまだ堅調なのですが、インフレによって、実社会での景気後退が顕著化する可能性もあります。そのときに円高の揺り戻しの可能性もあります。年末か来年あたりから景気後退が本格化してくる気もしますね。

日本政府の動き

さらに言えば、日本政府と日銀が本気で動き出した場合、今の「とりあえずドル買っとけ」的な動きはおさまってくるのではないかと思います。具体的には日本も利上げをおこなうことですね。

そうなると、これまで「低金利の日本で借りて、高金利の米国に預ける」というような行動がとりにくくなります。

それで円高の可能性になる引き金としては、来月におこなわれる参議院選挙です。

現在、日本は円安で物価高になっています。

物価高が続くと、当然与党である自民党の支持率も落ちてくるとは思います。

そうなると選挙対策として、岸田総理が円安にメスを入れるような行動に出るかもしれません。

そうなった場合、いったん円安がストップするか、一時的に円高に揺り戻す可能性はあります。

そのため、7月の参院選前は注意した方がいいとは思います。

ITバブル時の米国市場と為替

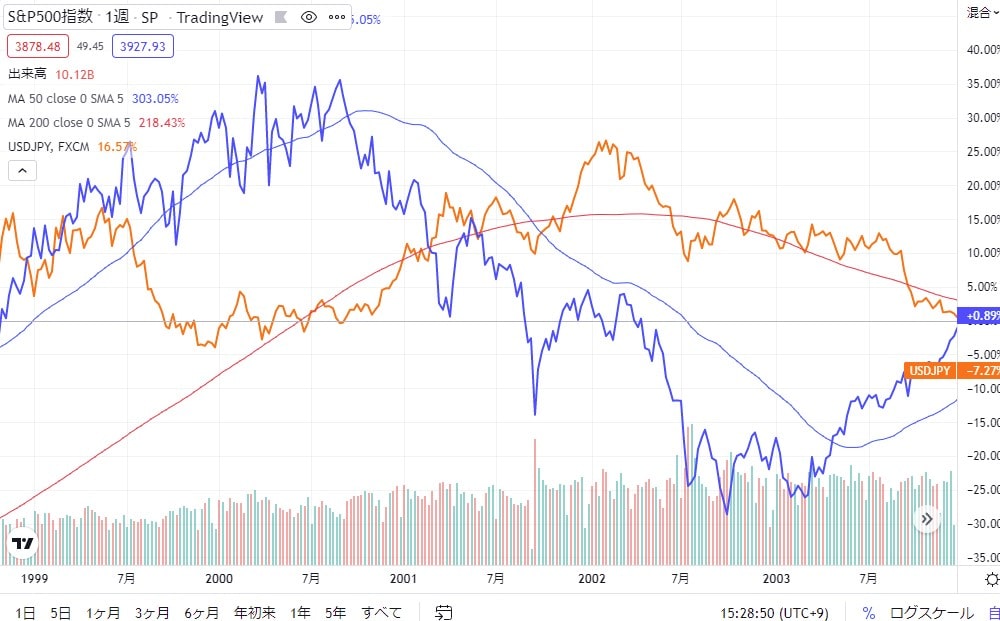

ちなみにITバブル時の、S&P500とドル円の動きを見てみますと、S&P500が下がるのに対して、円安が進んでいるのがわかります。

教科書どおりだと円高になりそうな感じですが、ここでは逆に動いています。

ただある程度までになると、反転して円高トレンドになっていますね。ちなみに頂点が134ドルちょいぐらいです。今と似たようなものですね。

ちなみにS&P500チャートとか、最近の動きに近いものがありますね。いったん上がってからの横這いからのズドンです。

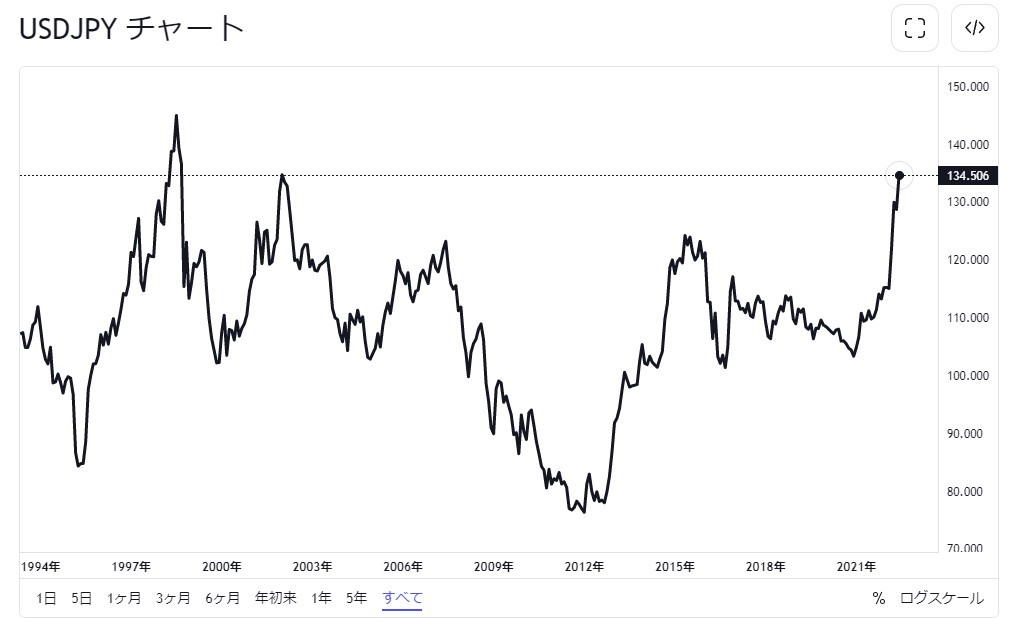

ITバブル後のドル円の動き

先程のITバブル時に134円あたりを付けたあとにどうなったかと言えば、10年かけての円高トレンドで、最終的には70円台までいきました。

現在、ドル円は一気に上がりすぎているため、衆院選前や日銀の動きによって一気に反転する可能性も否めません。

Q太郎は、長期的には円安だと思っていますが、衆院選前や、景気後退によって年末、来年あたりで大きな揺り戻しがある可能性もあるので、過去の例から見てもあまり円安を過信しないほうがいいかなとは思います。

まとめとQ太郎の見解

ここまでをまとめると、

・米国株安ながらも、円安でごまかされている。

・ただその円安がいつまで続くかはわからない。反転した場合、株安+円安のダブルパンチになる。

・ITバブル時は株価下落とは逆に円安方向に進んだものの、ある程度まで行ったあとは円高トレンドに反転。

・参院選前は注意。円安対策で岸田総理から何が飛び出すかわかったものではない。

・年末以降から来年にかけても注意。経済の後退によって円高方向に進む可能性もある。

といったところです。

とりあえずはダブルパンチを食らわないように、投資するにしても時期をわけてやるのがいいかと思います。

安全策としては、休むも相場で、利上げの方向性がつかめるまでしばらくは様子見でもいいかなとは思いますね。

まだ利上げがはじまったばかりなので、方向性がさだまらないまま、ボラティリティの大きな展開が続くとは思います。博打的な状況にはなっていますね。

最終的に上向きになる可能性はありますが、ズドンを食らってそれから何年も耐えるというのは結構つらいですしね。

よく「〇年前にテスラ株を買っていたらどうなっていたか」みたいな記事とかがありますが、その何年もホールドするというのは厳しいのですね。

下がり過ぎたら売りたくなりますし、上がっても売りたくはなります。

たとえば2倍になったりしたらとりあえず売ろうって考えたりするのは普通です。

何年も持ち続けるというのは本当に簡単なことではありません。

とりあえず利上げの時期は慎重に動いた方がいいかなとは思います。

無理をせず、とにかく生き残ることを最優先したほうがいいです。

地合いがいいときは何しても勝てますが、地合いが悪いときは本当に何をしても勝てません。

減ったものを戻すのは本当に大変なので、今の時期はリスクを減らした投資をしたほうがいいかなとは思います。

半分になったら、戻すには2倍にしないといけませんしね。