インド株ETF「EPI」のメリット・デメリットー米国株の代わりになる?

QYLD全力太郎ことQ太郎です。

昨日、YouTubeアカウントを乗っ取られてしまい、その修復で一日を潰しました。

どういう状態になったかというと、視聴履歴に大量のインド動画が並んでいたのですね。

しかも止まらずに増殖をし続けていました。履歴がインド一色です。

ちなみにQ太郎はインドに対して何か不利益なことをしたことはありませんし、インド株のETFであるEPIをちょっとだけ持っています。今後買い増しも考えています。

ちなみにアカウントは二段階認証有りの状態です。

二段階目は、スマホを通じての認証なので、パスワードを盗んだぐらいでは突破できません。というか、できないはずです。

それにもかかわらず、履歴に大量のインド動画が止まることなく表示されるので、どうもアカウントを突破されたのではなく、ブラウザを乗っ取られたと考えたほうがいいかと思っていろいろ調べてみました。

結果、マイクロソフトエッジを立ち上げているときに、インド動画の履歴が追加されるという謎現象になっていることがわかりました。

どうもエッジが乗っ取られているみたいですね。

ただエッジはウインドウズに付属するブラウザなので、アンインストールが困難です。

そこで結局、WINDOWS10の再インストールをおこなうことで、なんとかなりました。

昔と違って、いまはOSの再インストールも簡単にできるようになっていますね。個人データを残した状態での再インストールが可能なので、本当に楽です。

そんなわけで今回は、思い出したようにインド株ETFの「EPI」についてです。本記事をYouTube動画で観たい方はこちらのリンクから。

インド投資について

さて、現在、米国市場が軟調です。

ITバブルやリーマンショックを知っている身としては、まだまだ全然という感じで、もっと大きな下げがくるのではないかとは思います。

S&P500はあと10~30%は下がる可能性もありますね。詳しくは前回の記事を参照してください。

それで米国が今後リセッション入りしてしまったときに備え、他の投資先ということでインドはどうなのかという話です。

「そんなもの心配するなら世界株ETFのVTを買えばいいんじゃない」

という人もいるとは思います。

いちおうQ太郎はVTも持っていますが、VTも半分は米国株ですし、日本や中国も含めて利益を上げるより足をひっぱる国が大半という問題もあります。

長期的に見ても、むだにボラティリティが高いだけでリターンが悪いという状況になっています。

投資と言うのは、分散するにしても、まともな投資先に分散させることが重要です。

日本や中国、ヨーロッパ諸国は、上がったり下がったりの高ボラティリティ国家なので、長期投資にはあまり向いていないとは思います。

下がった時に買って、上がった時に売るという、うねりを取る投資ですね。

この手の投資は面倒くさいので、Q太郎はできるだけ避けたいところです。

日本も中国もヨーロッパも人口減っていますしね。

そんな中で、人口増加が続いているインドがそろそろ来るのではないかという話です。

インドの人口増加

インドの人口は約14億人で、VTI長期投資のゲームオーバー時間である2050年には、世界一位の17億人に達するといわれています。

中国は逆に人口が減って、13.5億人みたいな試算になっていますね。

ちなみに我らが日本は、人口が1億人を下回る9700万人になると言われています。

そんなわけで、人口増加による右肩上がりの成長の可能性があるという意味で、インド投資は悪くないのではないかという話です。

しかも「若者が多い」というのも良い点ですね。

それでいま一番インドに投資しやすいETFは、米国市場で買うことのできるEPIです。

EPIのメリット・デメリット

EPIの正式名称はウィズダムツリーインド株収益ファンドですね。

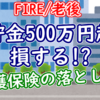

これはSBI証券のGDP成長率の資料ですが、中国や先進国が右肩下がりになっているのに対して、インドは右肩上がりになっています。

2014年以降は、中国を上回る7%成長になっていますね。というか、中国がどんどん下がってきています。

中国は日本と似たところがあるので、一気に上がったあとは、不動産バブルではじけて低成長という、日本とおなじような歴史を歩んでいます。

Q太郎もこのまま中国が成長を続けていけるとはあまり思っていません。

日本とおなじように教育にお金がかかりすぎて、そもそも子供を作りたくない少子化問題や、そもそも働きたくない「寝そべり族」も若者の中で増えてきています。

生活費も上がり、税金も増えて、頑張って会社を大きくしたところで政府にいいところだけ取り上げられてしまうという、既得権益最強の、頑張ってもどうにもならないという空気感ですね。

日本もいままさにそんな状況ですが、中国もおなじような道を歩んでいます。

EPIとは?

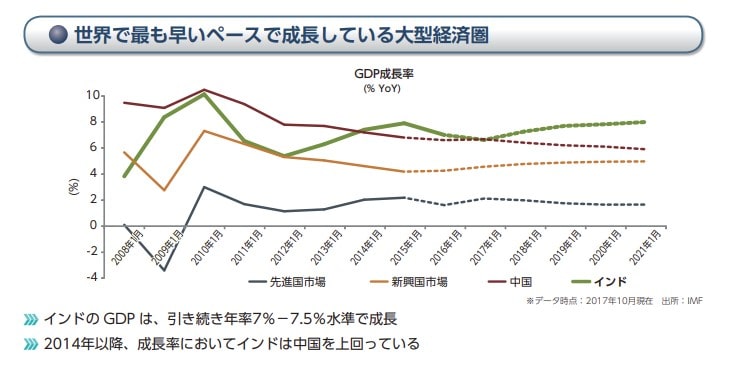

それでEPIというインド株ETFですが、大型株から小型株までの約300社に分散投資したETFになっています。

SBI証券の資料ですが、内訳はこのようになっています。景気敏感セクターの金融とエネルギーの比率が多いのが気になりますが、そこそこ分散出来ているとは思います。

総資産は1100億円ぐらいです。流動性という面では問題ないとは思いますが、そこまで多いわけでもありませんね。

メリット

それでメリット・デメリットですが、メリットは人口とGDP増加による右肩上がりが期待できることです。

先程も述べたように、インドは人口もGDPも伸びており、しかも若者が多いという環境です。

中国のような、企業に対する極端な締め付けもないとは思いますので、今後の成長が期待できるかもしれません。

デメリット

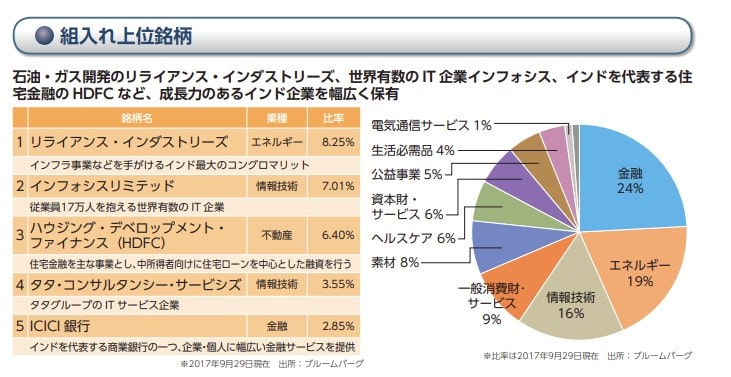

デメリットですが、ボラティリティは高めです。

これは10年チャートですが、株価は結構上下するのがわかるかと思います。

全米株ETF「VTI」のばらつきが15%なら、EPIのばらつきは26%と、けっこうな差があります。

コロナショック後からの回復はかなり目覚ましいものがあり、一気に2倍以上になっていますが、激しく上がるということは、激しく下がるということでもあります。

高ボラティリティに耐えられないという人は避けたほうがいいかなとは思いますね。

デメリット2つ目は、現地通貨のルピー建てということです。これはメリットにもデメリットにもなりますが、為替リスクも引き受けることになります。

そしてデメリット3つ目ですが、経費率が高いことですね。0.83%と1%近くあります。

分配金も1.5%程度なので、年間コストがけっこうかかりますね。

まとめとQ太郎の見解

まとめると、メリットは、人口・GDP成長で、右肩上がりの成長を期待できること。

デメリットは

・高ボラティリティ

・為替リスクがある

・経費率が高い(0.83%)

です。

ぶっちゃけインドの成長に賭けるような投資になりますね。

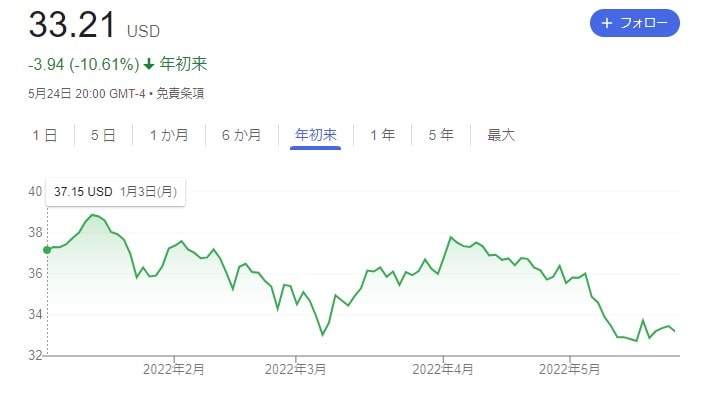

ちなみに年初来から見るとこんな感じで、下降トレンドというよりは、上がったり下がったりしています。

今後インドがどうなるかはわかりませんが、今後の成長が期待できるのであれば、長期投資としてちょっと投資しておくのもいいかもしれません。