QYLD全力太郎ことQ太郎です。

米国市場の週間連続下落も、先週やっとストップしました。

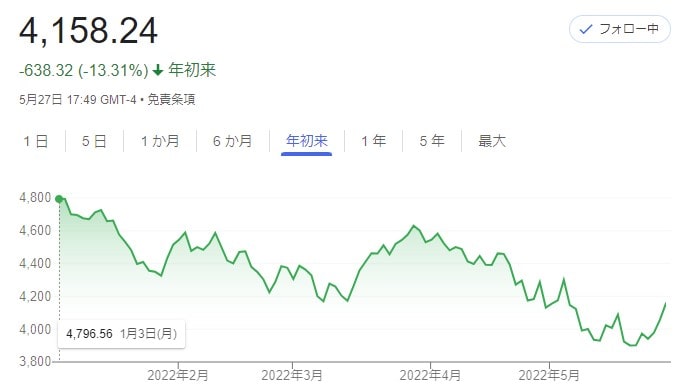

S&P500は週間で+6.09%の大きな上げです。懸念してた戻り売りラインのは突破しました。次はこのあたりのラインですね。年初来では-13.31%です。

ただ正直なところ、このままぐんぐん上がるような材料がないので、どこかで戻り売りが始まりそうな気はします。

円高も進行していますし、時間分散による投資でリスク軽減しておいた方が良いかと思います。

NASDAQの方は週間で+5.55%と、S&P500に比べると戻りは弱いです。年初来では-23.13%と回復はまだまだ先が遠いですね。

現在155ドルで、次の抵抗線は160ドルあたりになるので、戻り売りの警戒が必要なラインです。利上げが終わらない以上、環境的には厳しいとは思います。

前回は全世界株ETFのVTと、全米株ETFのVTIとの比較をおこないました。詳しくはこちらを参照してください。

それと前々回はインド株ETFの「EPI」について述べました。人口とGDPが伸びているので、今後の成長が期待できるかもしれない国です。詳しくはこちらを参照してください。

それで今回ですが、「ブラジルはどうなのか」というご質問があったので、今回はブラジル株ETFの「EWZ」について述べていきます。

現在、米国市場は軟調ですが、EWZは年初来で+30.56%と、なかなか好調な動きをしています。

果たして投資して良い物なのか、それについて考察していきます。

ブラジル投資とは?

さて、ブラジル株ETFのEWZですが、その前にブラジルへの投資自体がどうなのかという話をしていきます。

現在の所、ブラジルの人口は2億1千万人で、増加傾向にあります。ただ増加率自体は毎年減少傾向にあり、2030~40年に2億3千万人ほどでピークをつけて、マイナスに転じるという予測があります。さらにいえば高齢化も進んでいます。

GDPも2014年あたりからは年々鈍化傾向になっていますね。そのため人口減少に転じる2030~2040年にマイナス成長になる可能性があります。

VTIやVOOなど、米国への長期積み立て投資のゲームオーバー期限が2050年ごろなので、それよりも早くゲームオーバーになる可能性がありますね。

長期投資と言う面では、VTIやVOOより寿命が短くなるとは思います。

次にブラジルの強みです。

ブラジルの強みとしては、内需がGDPの6割以上と、内需が強い点です。日本もだいたい6割ぐらいなので、日本とおなじぐらいですね。新興国はGDPの大半が輸出での稼ぎになりがちですが、先進国並みの内需があります。

それではEWZの内容を見ていきましょう。

まずは総資産ですが、だいたい7000億円ぐらいです。流動性に問題はありません。

次に経費率ですが、0.57%とちょっと高めですね。QYLDが0.6%ありますので、それに匹敵するぐらいの高さです。

そして特筆すべきなのは、その分配金高さです。去年分配金が大きく伸びたことで、現在の分配金利回りは8%ほどあります。

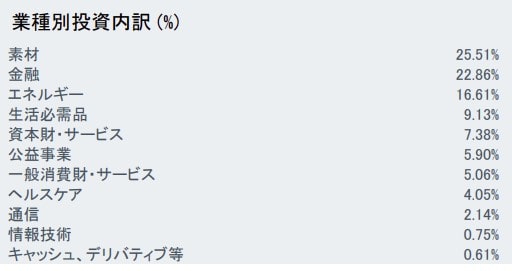

そしてEWZの中身です。これは上位10銘柄ですが、ご覧のとおり、素材や金融、エネルギーなど景気敏感な銘柄が揃っています。

素材が約25%、金融が22.86%、エネルギーが16.61%と、この3つが大半を占めてしまっています。値動きが激しくなるのもこのあたりが理由ですね。

それではメリット・デメリットを見ていきましょう。

メリット

メリットですが、やはり人口・GDPの伸びている国なので、今後に期待ができることですね。

そしてメリット2つ目は、高い分配金利回りです。現在は8%近くあります。

そして3つ目は、米国市場と違う動きをすることですね。相関性は60%ぐらいで、期間によっては米国市場を大きくアウトパフォームします。

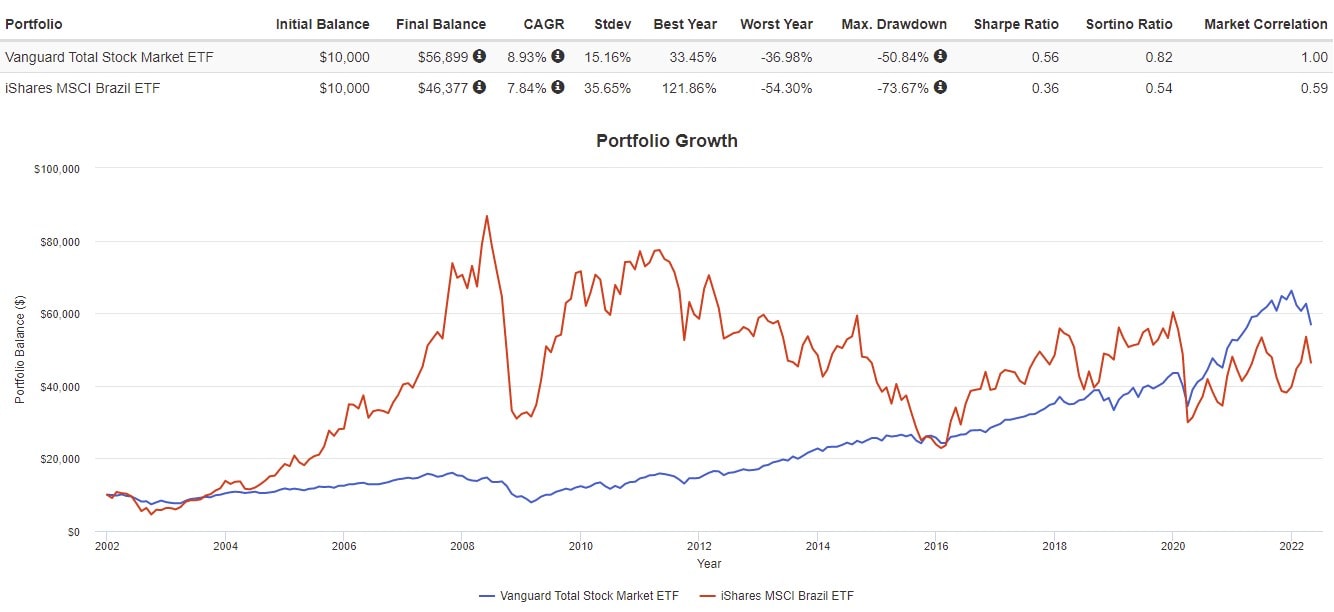

これは全米株ETFのVTIと、EWZを比較したチャートです。赤がEWZ、青がVTIですね。動きのすさまじさがわかるかと思います。

とくに2004年から、リーマンショック前までの2008年の4年間は、VTIを大きくアウトパフォームしていました。ただ下がり方もすさまじいですね。

デメリット

デメリットですが、先ほどのチャートを見ればわかるように高ボラティリティです。

VTIのばらつきが15.16%だと、EWZのばらつきは倍以上の35.65%になります。

下がるときはすごく下がりますので、けっこうメンタルが必要とは思います。

ただ上りにうまく乗れば、2004年から2008年のときのように、大きな利益が得られるかもしれません。

デメリット2つ目は、経費率の高さですね。0.57%とけっこうします。

デメリット3つ目ですが、分配金が安定しないことです。

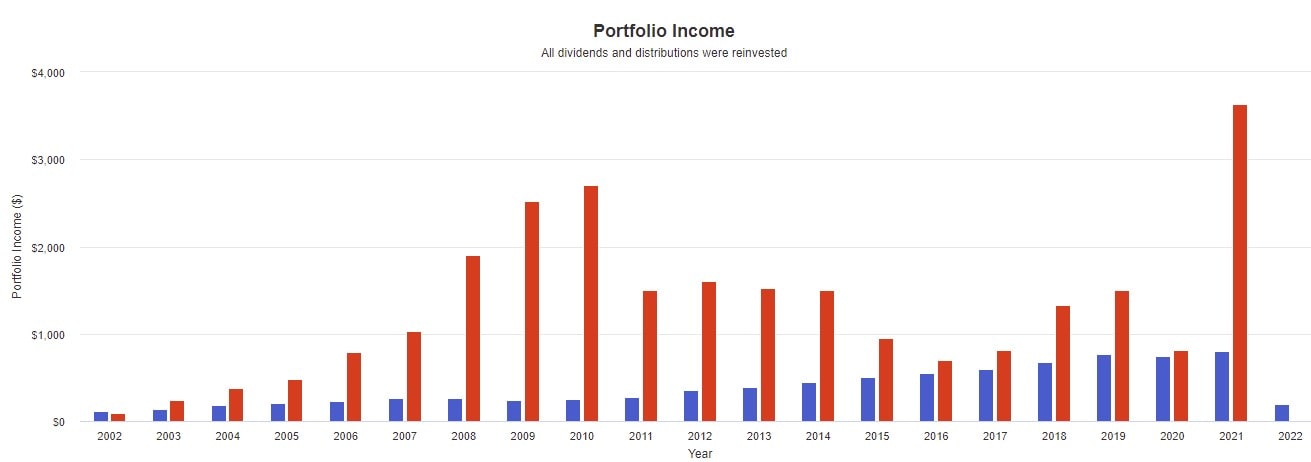

これはVTIとEWZの分配金の推移です。青がVTI、赤がEWZですね。

VTIが比較的右肩上がりに伸びているのに対して、EWZは株価に合わせて激しく上下をしているような形になっています。

株価の調子がいいときは分配金も大きく上がり、不調になると下がるみたいな形ですね。

安定した分配金が欲しいというニーズには、答えにくいとは思います。

まとめとQ太郎の見解

そんなわけでメリットは、

・人口・GDPが伸びているので今後に期待ができる。

・分配金の高い利回り。

・米国市場と異なる動きをする。

の3つになります。

デメリットは、

・高ボラティリティ。

・経費率が高い(0.57%)

・分配金が安定しない(株価に大きく依存)

の3つになります。

米国以外の国は、このように大きくアウトパフォームしたと思ったら、急激に下がってアンダーパフォームしたりなど、上下を繰り返す形になりがちです。

米国インデックスに積み立てていればいいというような投資ではないので、ほったらかしは難しいかなとは思います。

そこそこ利益が出たところで売るなど、売り買いは必要かなとは思います。

VTの回でも述べましたが、長期的にきれいな右肩上がりというのは、米国以外だと難しい物がありますね。

新興国は上がり下がりが激しいので、ブラジルのように数年という期間で米国をアウトパフォームすることはあるかもしれませんが、そのぶん谷も深かったりします。

見張る必要はありますが、上手く波に乗れば短期間で大きな利益が得られるかもしれません。

ちなみにQ太郎もEWZを以前持っていましたが、いまは売却しました。

ボラティリティの大きなものは年齢的にも控えたいというのがありますね。