QYLD全力太郎ことQ太郎です。

今回はリクエストのあった高配当ETFの増配率比較です。

VYM/HDV/SPYDの御三家と、増配ETFのVIG/DGRW、高配当低ベータETFのDIVと世界高配当ETFのSDIV、カバードコール商品のQYLD/XYLD、ついでにディフェンシブETFのVPU/VDCと、インデックスETFのVTI/VOO/VTです。

今回除外したのは、債券ETFのAGG/BNDと、ほぼ債券みたいなもののPFF/PFFDです。これらは金利次第なので増配とかそういう問題ではないものです。PFF/PFFDについてはこちらを参照してください。

それと設立からの期間が短すぎるJEPIも除外します。JEPIについてはこちらを参照してください。

そんなわけで、それぞれの増配率と100万円を投資した場合、10年後、20年後にもらえる分配金を見てみましょう。本記事をYouTube動画で観たい方はこちらのリンクから。

高配当ETFの増配率

さて、高配当ETFの増配率です。

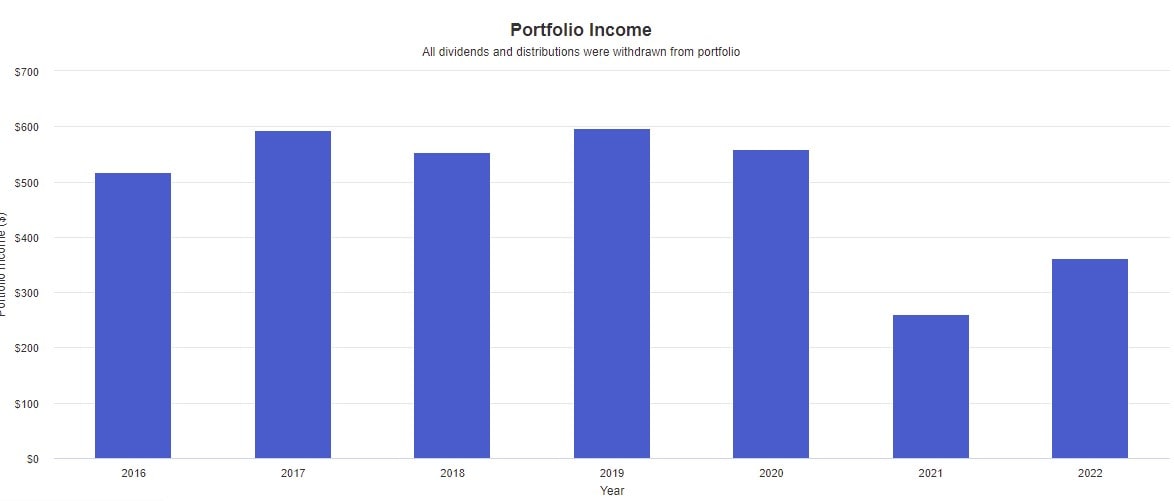

VYM/HDV/SPYD

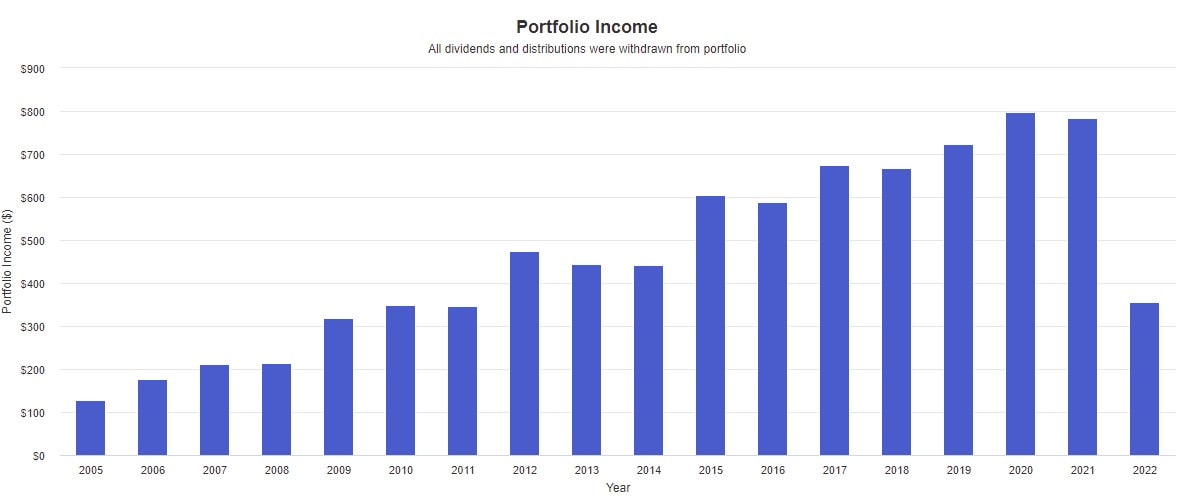

まずは御三家のVYM/HDV/SPYDからです。

御三家筆頭のVYMですが、増配率は8.77%です。右肩上がりのグラフになっていますね。

100万円を投資した場合、現在の分配金利回りが3.1%なので、10年後には7.2万円(分配金利回り7.2%)、20年後には16.7万円(分配金利回り16.7%)がもらえます。

10年後、20年後の税制がどうなっているかは不明なので、税金は考慮しません。金融所得課税増税で30%とかそれ以上になっている可能性もありますね。外国税を合わせると半分ぐらい税金で取られるかもしれません。

HDVですが、増配率は6.15%です。ETF設立からの期間が短いとデータが十分ではないため、数字が正確にならないので、だいだいと考えてください。SPYDはもっと短いですしね。

HDVの現在の分配金利回りは3.15%と、減配による低下がありますね。昔は4%とかありましたけどね。

100万円を投資すると、10年後には5.7万円(5.7%)、20年後には10.4万円(10.4%)がもらえます。VYMより少ないですね。

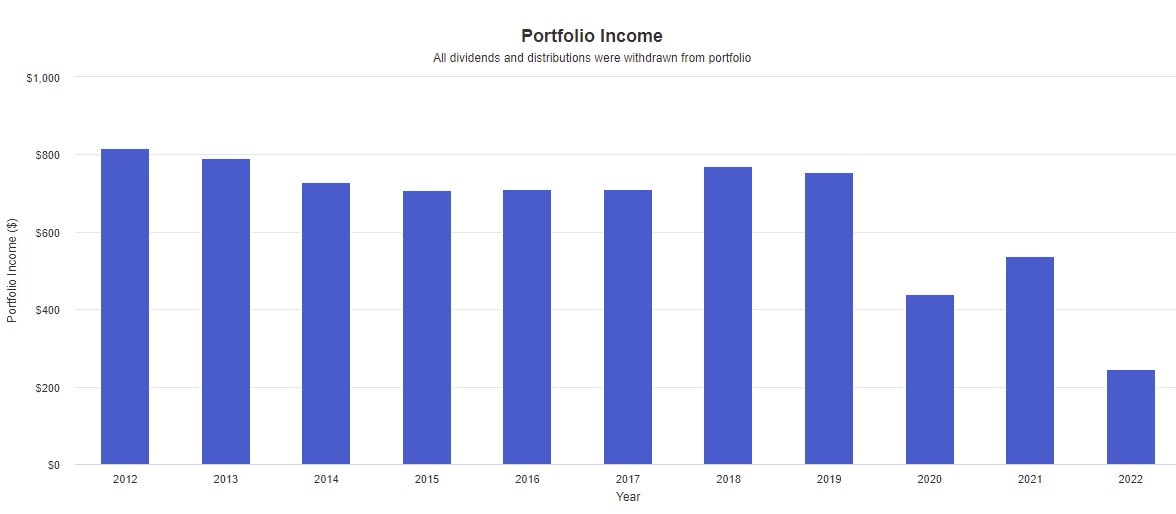

そして我らが問題児のSPYDですが、なかなかど汚い分配金推移です。安定していませんね。期間が短いので統計的に問題はありますが、増配率は0.01%になります。ほぼ成長しませんね。株価のほうが上がってくれないと、税金を考えるとマイナスになってしまいますね。

現在の分配金利回りは3.92%、100万円投資すると10年後にはだいたい3.9万円、20年後もだいたい3.9万円です。

そんなわけで、御三家の中だと、圧倒的にVYMが強いですね。HDVも減配で分配金利回り悪くなっていますしね。20年後に分配金利回り17%と、HDVが10%なので1.7倍になりますね。

VIG/DGRW

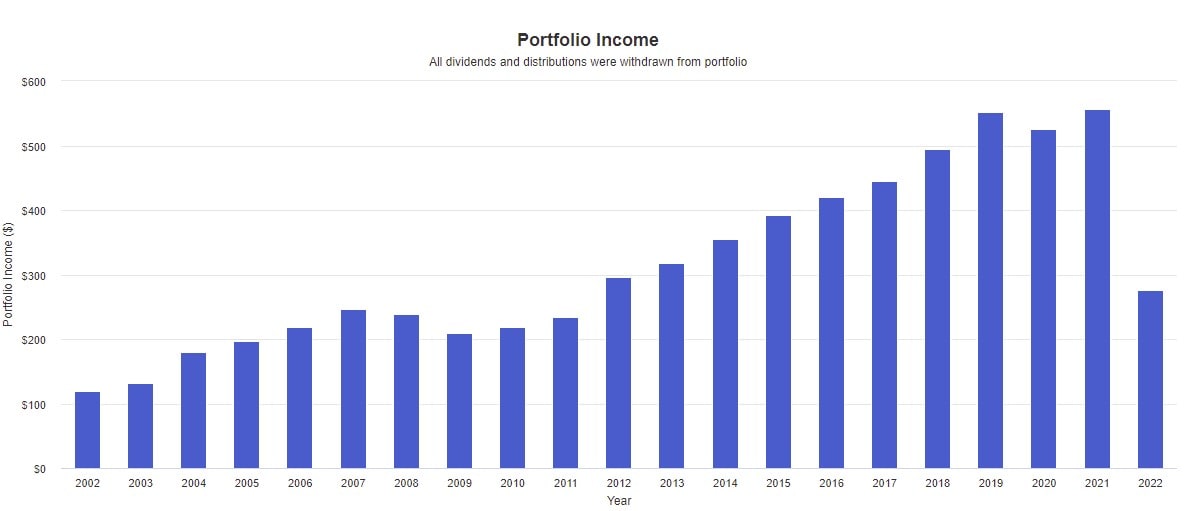

増配ETFのVIGとDGRWです。高配当ではなく、増配目当てのETFですね。

連続増配ETFのVIGは増配率9.02%です。きれいな右肩上がりのグラフですね。

現在の分配金利回りは1.94%です。あくまで増配ETFであって、高配当ETFではないため、分配金自体は低めですね。

100万円投資した場合、10年後に4.6万円(4.6%)、20年後に10.9万円(10.9%)になります。元が少ないので、劇的に増えはしませんね。HDVとどっこいどっこいみたいな感じです。

ただ株価自体は堅調な右肩上がりにはなっていますね。

本当はこういうふうに、分配金だけ抜き出して考えるのはよくないんですけどね。

あくまで株価と一緒に、トータルリターンで考えないとETFの良さがわからないですし、間違った判断をしてしまうことにもなりますしね。

分配金利回りが増えても、株価が下がっていたら意味がないですしね。

とりあえず続けていきましょう。

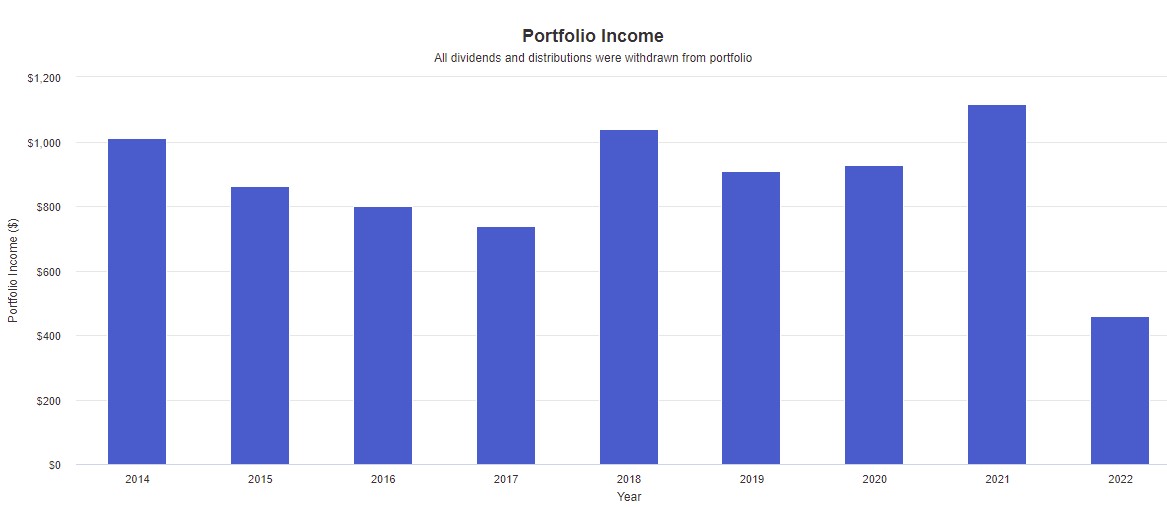

増配率に着目したETF、DGRWですが、増配率は11.51%と、さすがに特化しているだけあって高いですね。いまのところトップの増配率です。

ただこちらも分配金自体は多くなく、現在の分配金利回りは2.09%です。VIGよりちょっと多いぐらいですね。

100万円を投資したばあい、10年後には6.2万円(6.2%)、20年後には18.5万円(18.5%)になります。複利の力のやばさがわかりますね。VIGとの増配率は9.02%で差は3%ですが、20年にもなると1.8倍の開きがでてきます。20年後のVIGは10.9万円ですしね。

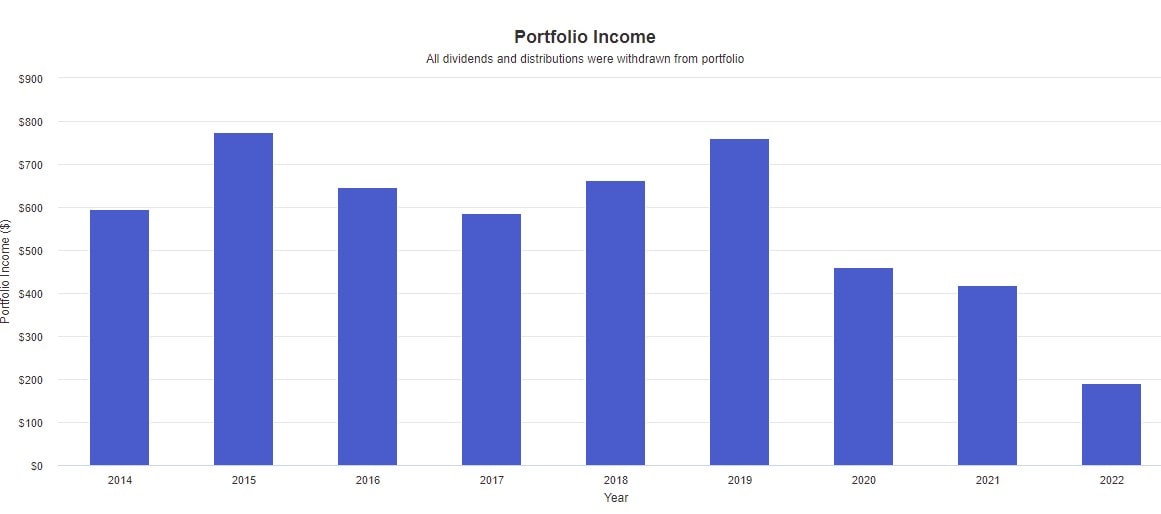

DIV/SDIV

つぎに米国低ベータ高配当ETFのDIVと、世界高配当ETFのSDIVです。

DIVのほうですが、ぱっと見は右肩下がりですね。ばらつきの激しさがあります。

増配率のほうは-6.26%と、大きくマイナスが出てしまっています。

現在の分配金利回りは5.67%と高めです。

100万円投資したばあい、10年後には3万円、20年後には1.6万円と下がっていきますね。

DIVについてはこちらを参照してください。

世界高配当ETFのSDIVですが、こちらも右肩下がりになっています。増配率は-3.09%ですね。

現在ズドンで高配当化しており、分配金利回りは13.17%という数字になってしまっています。ただ一気に減配する可能性は高いですけどね。

100万円投資した場合、10年後には9.6万円、20年後には7万円になります。

ただ直近で大きく減配する可能性も高いので、実際はもっと低くなるとは思います。

SDIVについてはこちらを参照してください。

QYLD/XYLD

つぎはカバードコールETFのQYLD/XYLDです。

カバードコールの場合、株価の1%を上限にして毎月分配していますので、株価と分配金の大きさはそのまま比例します。

そのため増配率という計算はできないので、株価の成長を増配率として使用します。

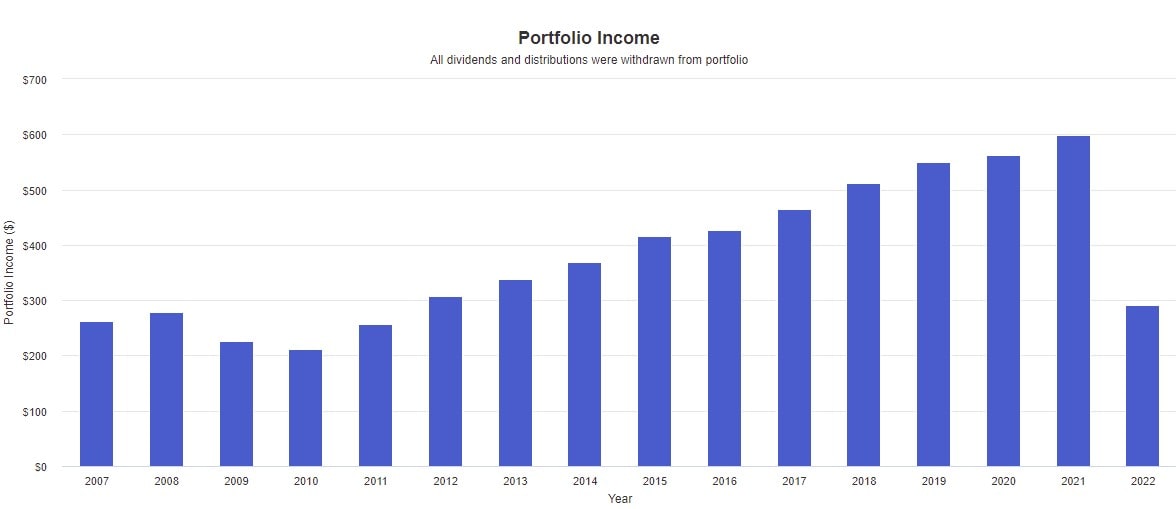

かなりばらつきのあるQYLDの分配金ですが、株価とボラティリティ次第でどんどん変化するのでこうなってしまうのですね。

株価の推移ですが、QQQが絶好調のときは年平均-2%ぐらいと絶好調だったのですが、現在は悪化して年平均-4.37%になてしまいました。 つまるところ増配率も-4.37%です。コツコツドカーン銘柄ですしね。

現在の分配金利回りは11.87%なので、ほぼ毎月1%の上限まで出ていることになります。

100万円投資した場合、10年後には7.6万円(7%)株価のほうは64万円、20年後には4.9万円(4.9%)、株価の方は40.9万円と半額以下になります。長期的な厳しさがありますね。

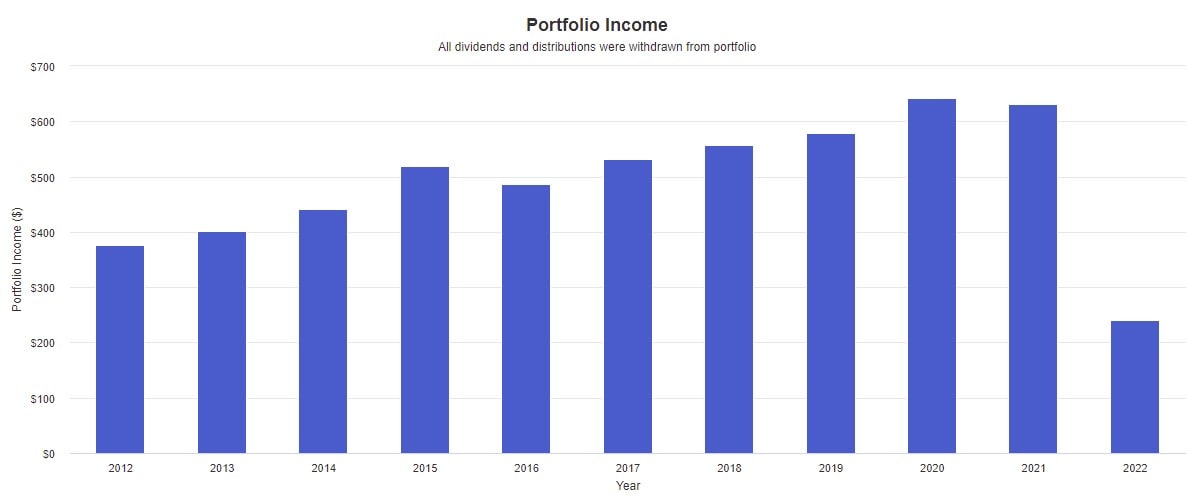

XYLDのほうですが、こちらは右肩上がりっぽい感じにはなっていますね。株価の年間リターンが-0.40%なので、増配率も-0.40%です。

現在の分配金利回りが11.69%と、こちらも上限の毎月1%近い状態になっていますね。

100万円を投資したばあい、10年後には11.2万円(11.2%)、株価は96.1万円、20年後には10.8万円(10.8%)、株価の方は92.3万円になります。

QYLDに比べれば、かなりマイルドな下落にはなっていますね。

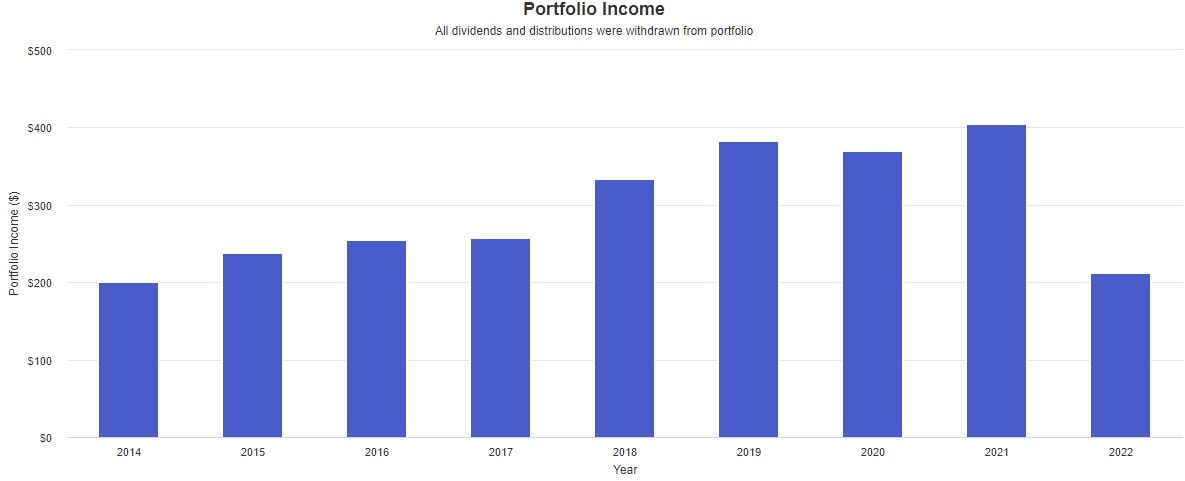

VPU/VDC

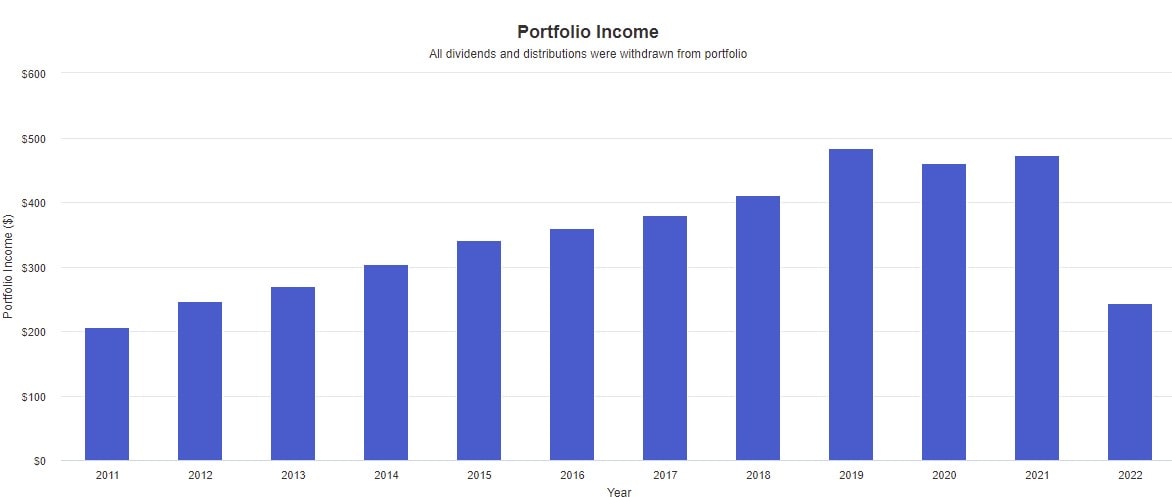

次はセクターETFのVPUとVDCです。

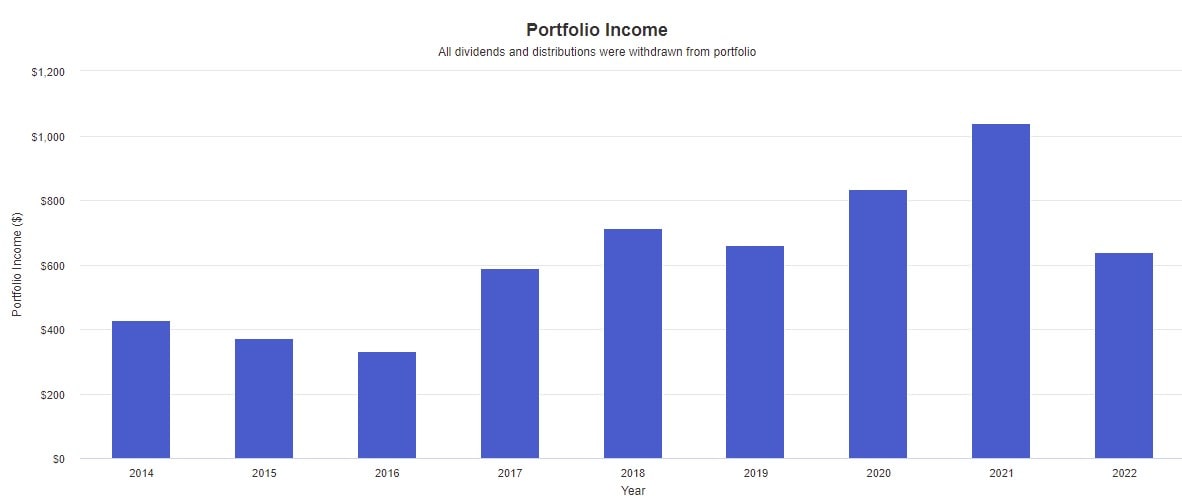

公益事業セクターETFのVPUですが、さすがにきれいな右肩上がりですね。

増配率は4.54%になります。

現在の分配金利回りが2.92%なので、100万円を投資すると10年後には4.6万円(4.6%)、20年後には7.1万円(7.1%)になります。株価の成長も期待できるので、悪くはないとは思います。

生活必需品セクターETFのVDCですが、こちらも右肩上がりですね。増配率は+8.40%となかなかの高さです。

ただ現在の分配金利回りは2.27%とあまり高くはありません。高配当ではないですね。

100万円を投資した場合、10年後には5.1万円(5.1%)、20年後には11.4万円(11.4%)となります。

増配率が高いので、時間と共に伸びが良くなりますね。元本も伸びるので育てる楽しみがあるとは思います。

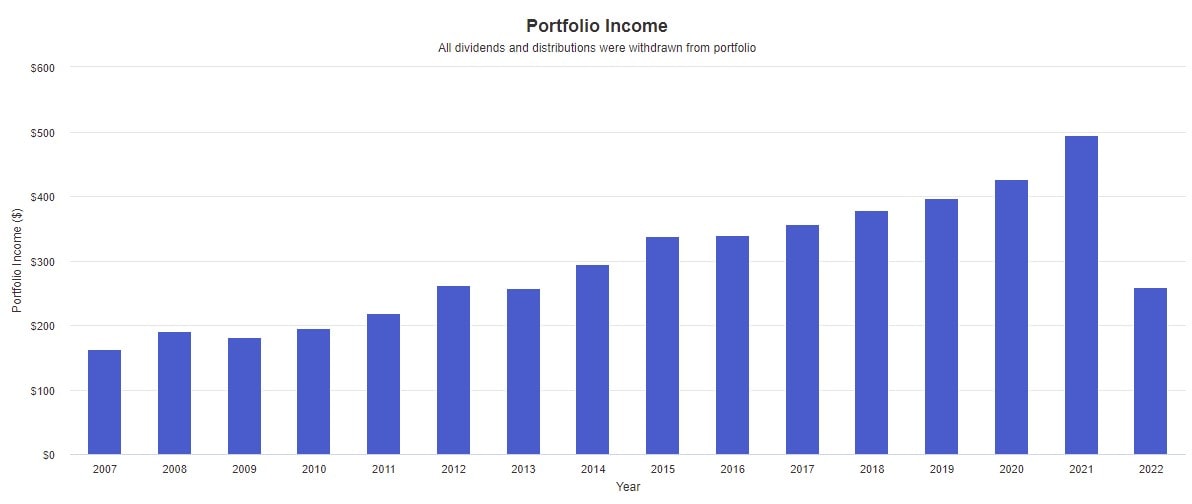

VTI/VOO/VT

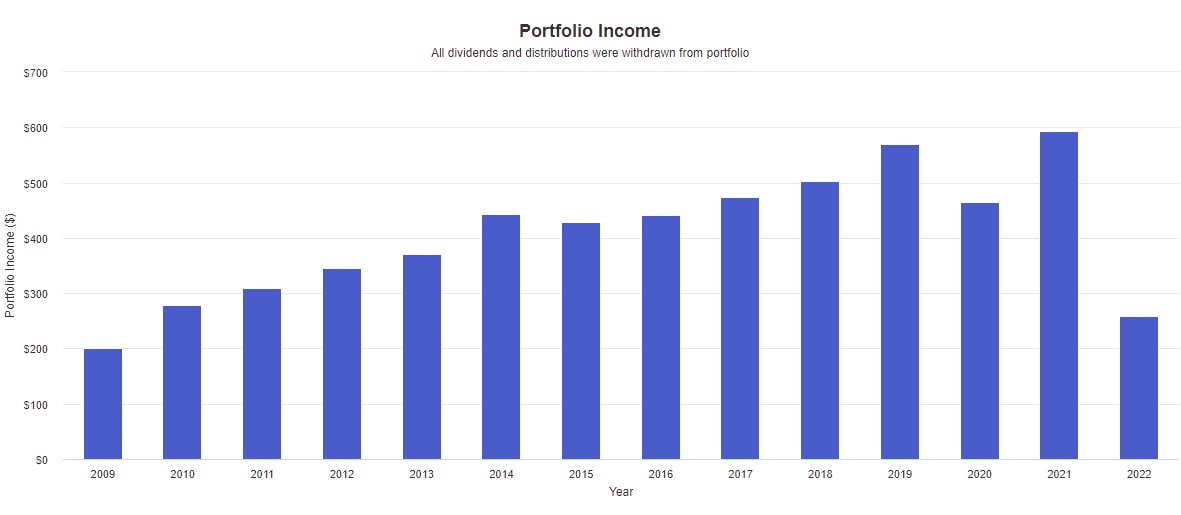

最後に、鉄板インデックスETFのVTI/VOO/VTです。

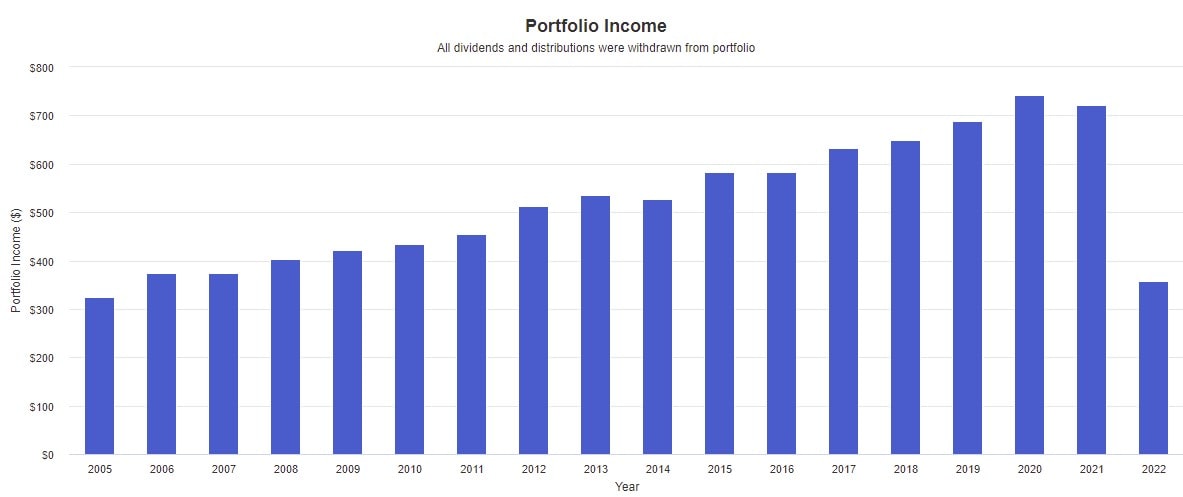

全米株式ETFのVTIは2009年のリーマンショック時に減配のへこみが見られるものの、全体的には右肩上がりを続けています。

増配率は+8.69%とVDCよりちょっと高いですね。

現在の分配金利回りは1.53%なので、100万円投資したばあい、10年後には3.5万円(3.5%)、20年後には8.1万円(8.1%)になります。

元本も伸びますので、悪くはないですね。

S&P500ETFのVOOも右肩上がり。増配率はVTIとだいたい同じの+8.59%です。

現在の分配金利回りは1.56%と、こちらもVTIと似たようなものですね。

100万円を投資したばあい、10年後には3.6万円(3.6%)、20年後には8.1万円(8.1%)になり、VTIとおなじような結果です。

VTIとVOOについてはこちらを参照してください。

世界株式ETFのVTですが、こちらも右肩上がりです。増配率は+7.26%と、VTIに比べると劣ります。

分配金利回りは2.34%と2%越えで、思ったより高いですね。

100万円を投資したばあい、10年後には4.7万円(4.7%)、20年後には9.5万円(9.5%)になります。もとが高いので、そこそこ良い分配金になりますね。

まとめとQ太郎の見解

さて、ここまで増配率ランキングを見ていきますと、ベストランキングは、

ベスト(現在→10年後→20年後)

1位 DGRW 11.51%

(2.09%→6.2%→ 18.5%)

2位 VIG 9.02%

(1.94%→4.6%→10.9%)

3位 VYM 8.77%

(3.1%→7.2%→16.7%)

となりました。DGRWは増配率に特化したETFの名誉を守りましたね。名前が覚えにくいですけどね。

VYMは現時点でも3.1%の分配金利回りがあり、将来も伸びるので、配当を受け取り続けるという目的だとVYMが適していますね。

しかし10年を過ぎると増え方が大きくなりますね。複利の効果は偉大とは思います。

この3つは元本も伸びていくので、長期保有に適しているとは思います。

逆にワーストですが、

ワースト(現在→10年後→20年後)

1位 DIV -6.26%

(5.67%→3.0%→1.6%)

2位 QYLD -4.37%

(11.87%→7.6%→ 4.9%)

3位 SDIV -3.09%

(13.17%→9.6%→7.0%)

となります。以外にもDIVが1位でしたね。組み込まれているのが50銘柄だけなので、減配やらなにやらがあったばあいの変動が大きくなるのかもしれませんね。

そして我らがオクトパスETFのQYLDですが、ダークホースの出現によって2位の座に甘んじてしまいました。事前予想では1位の出来レースだと思っていたのですが、残念な結果になっています。

ただ、QYLDは20年後には株価が半額以下になるため、トータルリターン的にはQYLDの勝利とは思います(ワースト方向での勝利ですが)。

そして現在、QYLDを超える分配金13%のSDIVですが、直近で減配がありそうな気がするので、利回りは低下するとは思います。

20年後の分配金利回りが多い順だと、

1位 DGRW 18.5%

2位 VYM 16.7%

3位 VDC 11.4%

となります。

そんなわけで20年レベルの長期投資で、老後に分配金を多く受け取りたいばあいは、DGRW、VYM、VDCがおすすめということになります。3つとも元本も伸びますし、タイミングをはかるタイプのものではないので、積み立て投資もしやすいとは思います。

逆に20年後の分配金が少ないETFランキングですが、

1位 DIV 1.6%

2位 SPYD 3.9%

3位 QYLD 4.9%

となります。ここでもダークホースのDIVが出てきましたね。それとSPYDは減っているわけではなく、横這いでほぼ変化しないといったところです。

このあたりの銘柄は、目先の分配金が大きければいい人向けといったところでしょう。アリとキリギリスだとキリギリス型ですね。

そんなわけで、目先の高配当を重視するか、将来の高配当化を目指すか、とくに正解はないので、自分自身の投資スタイルで投資していくのがいいとは思います。